Итоги недели

ИТОГИ НЕДЕЛИ 23.04.2023-28.04.2023

- 29 апреля 2023, 11:42

- |

Начнём с тем, которых я затрагивал в обзоре на неделю.

⛽️ ГОСА по Сургутнефтегазу назначили на 30 июня. Далековато конечно, но зато есть точное понимание что за неделю-две до этой даты акция будет отлично расти. Поэтому жду коррекции, после чего буду в нее заходить (возможно даже восстановлю среднесрочную позицию).

🧬 IPO Генетико. Все только об этом IPO и говорят. Я в нем не участвовал и не собирался этого делать. Вчера вышла новость, что мажоритарный инвестор («ИСКЧ Венчурс») продал почти 4% акций по цене 35 руб. Покупать сейчас эту акцию точно не стоит, ждите отката, расторговки и потом уже предпринимайте какие-то решения.

📱 По Яндексу отчет как и ожидалось вышел замечательный, но даже на таком отчете акцию слили. Пока она мне неинтересна.

💿 Норникель принял решение не выплачивать дивиденды. Я ставил цель в 14.700 руб, её акция взяла. Не думаю, что её укатают ниже 14.500 руб, а если и укатают, то это будет ложный пробой, после которого её откупят. От уровней 14.500-14.300 руб акция выглядит очень даже привлекательно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги недели.

- 29 апреля 2023, 11:11

- |

👋Всех приветствую!

🍋Закрыли неделю на минорной ноте, но в целом, считаю что у покупателей и продавцов был паритет.

🍋Среднесрочные позиции продолжали пилить. Тот же ОГК-2 и Россети, как пример, гоняли туда сюда. Так что неделя вновь прошла в большей степени в спекуляциях.

🍋Из того, что подросло, у меня есть лишь Самолëт, ну и на том спасибо.

🍋От следующей недели жду так же разнонаправленного движения, по этому сейчас торговать станет всë сложнее и сложнее. Тактика, Бери всё что хочешь, уже не сработает. По этому к покупкам следует относится более скурпулëзно и избирательно.

💰А лидером недели стал ВТБ. Аж 8 претендентов дали верный ответ. Поэтому победителя сегодня определит рандомайзер. Каждому финалисту присвою номер от 1 до 8 сверху вниз, по хронологии ваших ответов. От себя лишь добавлю следующее, сниму сегодня рамки — старожил/новичок и победитель сегодня заберëт дивиденд с бонусом за стаж!)

🐹Заходите к Хомяку в гости, сегодня стартует новый недельный розыгрыш денежного приза: t.me/+Vr8g1Fj1MZhkN2Iy

( Читать дальше )

Итоги недели 24 - 28 апреля 2023 года с Еленой Кожуховой

- 28 апреля 2023, 18:20

- |

— Рубль восполнил часть девальвационных потерь

— Цены на нефть не смогли развить рост после решения ОПЕК+

Подписаться на аналитику: veles-capital.ru/analytics/#subscription

#ВЕЛЕС_Капитал #велескапиталотзывы #velescapital

💡Итоги недели

- 23 апреля 2023, 18:45

- |

— Рубль к доллару 81-82, евро 89-90. Некоторые аналитики (SberCIB) ждут укрепления рубля до 75 к концу года. 🤷♂️ Нефтяные доходы начали восстанавливаться, при этом расходы Минфина в апреле бьют рекорды. Страны G7 обсуждают полный запрет на экспорт в РФ, что может привести к укреплению рубля.

— Индекс S&P500 — минус 0.1% за неделю. Риторика ФРС движется в сторону повышения ставки на 0.25 пп 3 мая и удержания ее выше 5%. Отчетности: результаты большей части эмитентов выше ожиданий. Банки отчитались в целом неплохо: BAC, JPM, Wells Fargo, Citi. $TSPX

— Акционеры Сбербанка утвердили рекордные дивиденды 25 руб/акцию, отсечка 11 мая. $SBER

СД Лукойла одобрил дивиденд за 2022 год, суммарно 694 рублей, что развернуло рынок к росту 20 апреля.

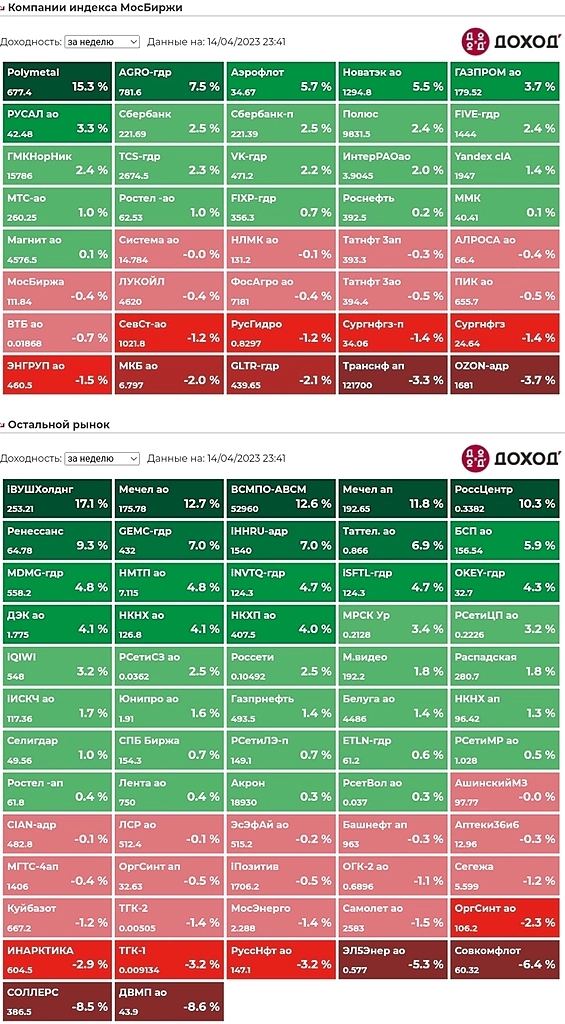

🍏 Лидеры роста:

Аэрофлот +13.1%

ВТБ +7.7%

( Читать дальше )

Итоги недели.

- 22 апреля 2023, 10:18

- |

👋Всех приветствую!)

🍋Торговая неделя закончилась. По ощущениям, особого роста не чувствовалось, но статистика по прежнему на стороне покупателей.

🍋Всё же после шикарного понедельника, на рынке началась нервотрепка и качели.

🍋По чему я не особо чувствовал бычки? По тому что у меня нет тех бумаг, которые на этой неделе выстрелили. А мои среднесрочные позиции, хоть их и не мало, можно сказать топтались на месте. По этому неделя прошла в большей степени в краткосрочных спекулятивных тонах.

🍋Но и парочку среднесрочных позиций Хомяк всё же прикрыл, взяв не плохие движения по позиции. Ну и было несколько точечных усреднений, на мой взгляд в перспективных бумагах, типа Россетей.

🍋Важными решением было закрытие большинства позиций в Детском портфеле. В этом нет ничего страшного, обычная перестраховка. Одну позицию уже восстановил ниже, часть переложил в Мосбиржу, а дальше поглядим. Короче обычный процесс управления портфелем, не более того.

🍋Дальнейшие ожидания опишу в понедельник, а пока продолжаем отдыхать!)

( Читать дальше )

Пятничный поцелуй

- 22 апреля 2023, 01:50

- |

На уходящей неделе рынки особо не пытались найти позитив для роста, их пугало практически все, от состояния экономики США, отчетности компаний и политики ФРС до страхов по техническому дефолту США и обострения противостояния США с Китаем.

Сильный импульс аппетита к риску после превосходных данных Китая во вторник был прерван заявлениями Булларда о его прогнозе потолка ставок ФРС на 5,5%-5,7%, далее страх усиливался на фоне высказываний представителей Белого дома и Конгресса США о вероятности дефолта, на плохих отчетах компаний и готовящемся законе Байдена об ограничении инвестиций в Китай.

Рынки попытались развернуться в четверг после блока данных США с отвесным падением компоненты цен в составе производственного индекса ФРБ Филадельфии в расчете на голубиный ФРС, но опасения по рецессии привели к очередному фиксированию прибыли во второй половине сессии США.

PMI США в пятницу оказались противоположны данным в четверг, они указали на сильный рост экономики, рост заказов был самым сильным за 11 месяцев, но указание на рост инфляции привело в первой реакции к уходу от риска со скромным ростом во второй половине сессии.

( Читать дальше )

Интересное за неделю

- 16 апреля 2023, 21:32

- |

1. Сбер итоги за 1кв23 — чистая прибыль 350 млрд.руб! Это равно всей ожидаемой годовой прибыли у банка ВТБ, но всего за один квартал)) Ждём летом дд 25₽

2. Глава ВТБ Андрей Костин предположил, что источником средств на решение задач развития страны может стать новый этап приватизации — добрый вечер!

3. Путин подписал закон о едином реестре военнообязанных, который предусматривает введение электронных повесток — не прочитал уведомление = твои проблемы

4. Правительство РФ одобрило продажу 27,5% «Сахалинской энергии» Новатэку — ура, теперь будет больше прибыли Новатэку от СПГ

5. Еврокомиссии пришлось признать, что замороженные активы России в странах ЕС все же придется вернуть по завершении конфликта — осталось дождаться завершения

6. SpaceX получила разрешение на первый орбитальный запуск (17.04) ракеты Starship — корабль является многоразовой транспортной системой для доставки людей и грузов на околоземную орбиту, Луну и Марс

7. Один из крупнейших банков ОАЭ (Emirates NBD) начнет переводить активы россиян (у кого нет ВНЖ ЕС) на отдельные счета, куда будут попадать все выплаты по ценным бумагам, без возможности их вывода — интересно, что исключений для россиян, у которых есть президентство в ОАЭ, также не предусмотрено.

( Читать дальше )

Итоги недели.

- 15 апреля 2023, 09:37

- |

👋Друзья, всех приветствую!)

🍋Закончилась очередная торговая неделя. В целом присутствует паритет между покупателями и продавцами, но учитывая, что в середине недели покупатель чуть было не дрогнул, считаю что неделя осталась за быками.

🍋Для меня неделя прошла в спекуляциях. Было закрыто пару среднесрочных позиций, но в целом на смуте пришлось больше спекулировать.

🍋Закрылась неделя на мажорной ноте, перед закрытием котировки устремились вверх. Это хороший знак и для предстоящей недели.

🍋Пока не особо чувствуется, что с текущих рынок хочет корректироваться. А коли прям с негативной новости этого делать не стали, а пошли осторожные покупки, думается мне, что смелости должно по прибавиться и ростовое движение продолжится.

🍋К тому же, пока была эта смута, многие бумажки слегка откорректировались и стали более привлекательны для покупки, как с финансовой, так и с психологической стороны.

🍋Надеюсь, что Хомяк будет прав, ну а как будет на самом деле, совсем скоро узнаем.

🐹Заходите к Хомяку в гости, сегодня открою список претендентов на выплату на следующую неделю: t.me/+Vr8g1Fj1MZhkN2Iy

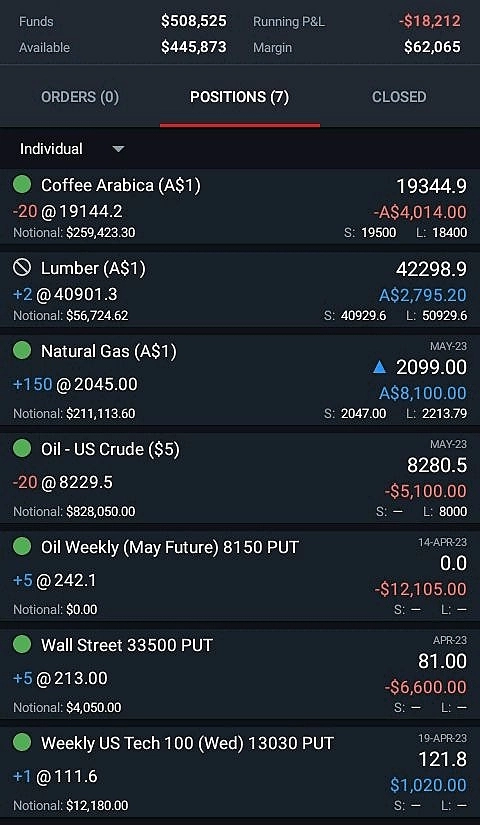

Итоги недеди

- 14 апреля 2023, 20:17

- |

Золото дало в основном и насдак на этой неделе

Итоги недели.

- 08 апреля 2023, 10:21

- |

👋Всех приветствую!)

🍋Закончилась очередная интересная, продуктивная неделя. И месяц открыли знатно!)

🍋На неделе фиксировал и среднесрок, одна Белуга чего стоит и удалось по спекулировать и главное восстановить спекуляции ниже!)

🍋Отдельная история с Дюрсо. Хомяк вышел в самом начале движения. Но от компании остались очень хорошие и добрые впечатления. А ведь в начале февраля, когда ещё на канале была воскресная рубрика «Коллективный разум», Алекс предложил разобрать эту бумагу. Большой материал в 3 постах t.me/khomyak_s_birzi1/1268 И после этого мы начали с ней работать. Сначала с Алексом, потом народ начал подтягиваться и по итогу на мой взгляд, бумага стала народной в нашем сообществе. Уверен, что я ещё вернусь к ней и надеюсь, что торговля в ней будет такая же простая, понятная и непринуждённая.

🍋От следующей недели жду очередного позитива!

🍋Ну что же, продолжаем отдыхать. Сегодня ещё опубликую статистику, определю победителя и открою список на следующую выплату.

🐹Заходите к Хомяку в гости: t.me/+Vr8g1Fj1MZhkN2Iy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал