Итоги недели

Статистика моего портфеля за 1-ю неделю 2024 года

- 07 января 2024, 23:22

- |

Решил опубликовать отчет за прошлую неделю, дневной график.

•Закрыл Татнефть с профитом по цене 734 руб (покупка была по цене 642,3).•Закрыл Магнит с профитом по цене 7261 руб (покупка была по цене 6457).

•Обе позиции были закрыты по причине дивидентных выплат. Так как я не нашел строгого алгоритма Теханализа возврата цены к уровню до дивидентной отсечки, то решил не рисковать.

•Были открыты позиции Long по бумагам IRAO, MTSS, MTLR, AFKS.

•Индекс IMOEX продолжит рост.

Всем позитива!

- комментировать

- Комментарии ( 0 )

🍿 Что отметил интересным на текущей неделе

- 07 января 2024, 20:29

- |

🍿 Что отметил интересным на текущей неделе

Первая неделя 2024 готова, до нового года осталась еще 51, а до лета 21 😅

Корп событий немного, праздники, все доедают салатики, не до глупостей

1. Евросоюз включил в черный список «Алросу» и её гендиректора Павла Маринычева в рамках запрета на импорт алмазов из России с 1 января 2024 года. Санкционные запреты в отношении российских алмазов Евросоюз предпринимает в координации со странами G7 — у Алросы 27,5% мировой добычи алмазов, думаю Алроса уже была готова к этим санкциям

2. Финляндия подготовит законодательные решения о запрете импорта российского сжиженного природного газа (СПГ) в этом году, запрет вступит в силу с начала 2025 года — аналитики пишут, что запрет российского СПГ от Европы совпадает с графиком ввода новых мощностей по сжижению в США/Катаре. Новатэку похоже придется нарастить косты по доставке

3. TCS Group, материнская компания «Тинькофф», сообщила о планах провести делистинг своих ГДР с Лондонской биржи. Из списка торгов бумаги должны исключить с 31 января 2024 г — 8 января 2024 г. собрание акционеров по перегистрации бизнеса с Кипра в Россию — ждем, интересно будет ли у нас “навес” продавцов из Евроклира, кто купил подешевке

( Читать дальше )

📊 Обзор Первой Торговой Недели в 2024 году

- 07 января 2024, 12:13

- |

Господа спекулянты,

Представляем вам обзор наших торговых сессий за первую неделю с записью торговой комнаты.

Детализируем ключевые моменты:

1. Анализ Движения Aкций Citigroup

- Тщательное изучение перехода от новогодних праздников к торговой рутине.

— Глубокий анализ движения акций Citigroup, результатом которого стала успешная сделка с прибылью 1.288 евро.

2. Усилие в Фазе Накопления и Точное Управление Сделкой

— Глубокий разбор усилий в фазе накопления по методу VSA.

— Эффективное управление сделкой, включая точный тейк-профит.

3. Тестирование и Заработок с Bank of America

— Подтверждение эффективности тестирования на двухминутном таймфрейме.

— Рентабельная сделка с Bank of America, приносящая 392 евро за 2 часа.

4. Сигнал Силы Спринг в Торговле Bank of America

— Глубокий анализ сигнала силы спринг и предотвращение ловушек.

— Успешный сигнал, приносящий прибыль 557 евро за 2 часа торговли.

Благодарим за внимание к деталям и активное обсуждение в комментариях ;)

С Рождеством всех!

( Читать дальше )

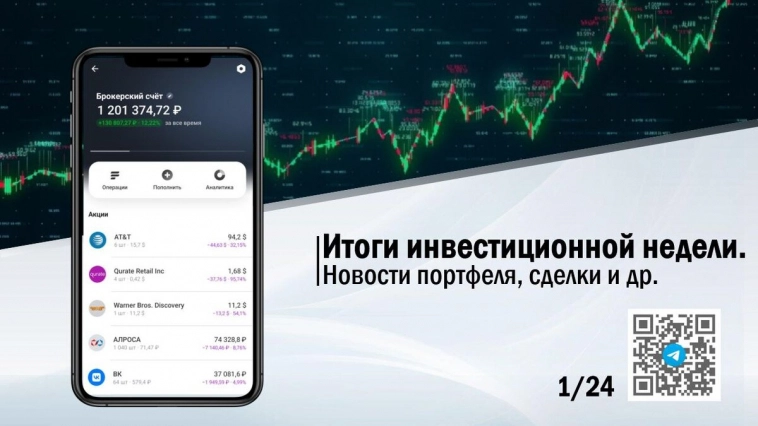

Начало положено. Итоги первой инвестиционной недели.

- 06 января 2024, 12:25

- |

Первую торговую неделю трудно назвать рабочей, т.к. большая часть людей еще находится на отдыхе и полноценно выйдут на рынок лишь девятого числа. Я решил идти с самого в бой, но обо всем по порядку.

С самого начала я пополнил портфель на стандартную сумму в 3 000 руб., пока ключевая ставка будет находится на таких уровнях, не вижу смысла пополнять портфель сверх нормы. Решение будет пересмотрено если на рынке будет какое-нибудь грандиозное падение.

( Читать дальше )

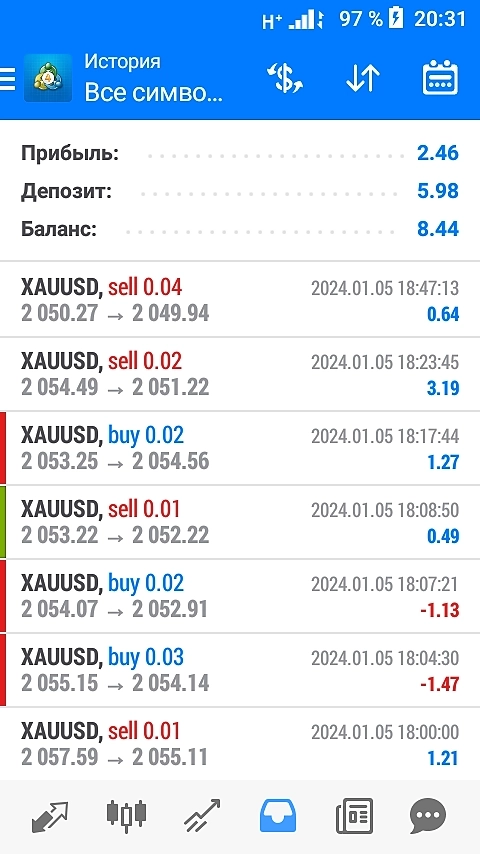

Торговал всю неделю золотом это было ужасно.

- 05 января 2024, 20:51

- |

Учимся дальше, всем профита!!!

Усиленные Инвестиции: итоги недели 22-29 декабря

- 03 января 2024, 17:03

- |

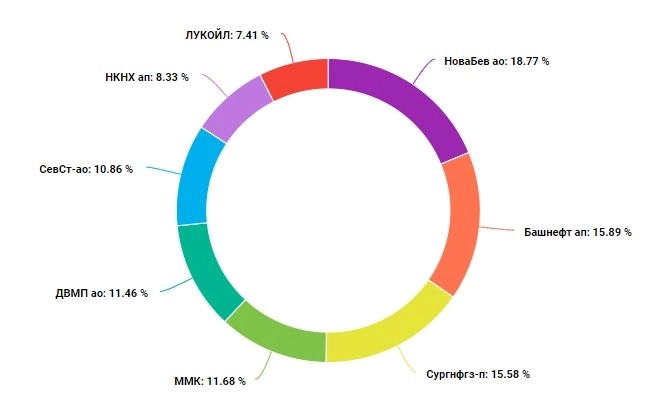

Уважаемые коллеги, представляем итоги последней недели:

- Портфель снизился на 2.3%, против индекса Мосбиржи +0.2% в основном на фоне укрепления рубля. Закрыли год с доходностью +112.8%, против индекса Мосбиржи +43.9%

- Валютная позиция снизилась на 1.9%, при этом нефть снижалась в цене (Urals за неделю -2.6%) – потенциал девальвации увеличивается

- СБЕР снизился в цене на 0.2%.

- Лукойл вырос на 0.1%, несмотря на укрепление рубля. Негативно снижение цен на нефть и мазут. Потенциал роста и целевая цена снизились на 4% и 4% соответственно. Лукойл и Норникель создают крупный нефтегазовый кластер, куда вошли пять участков в Красноярском крае и Ямало-Ненецком АО с общей ресурсной базой около 500 млрд кубометров газа и 80 млн тонн нефти (Коммерсантъ)

- ММК снизился в цене на 1.0%. Северсталь вырослана 5.5%

В конце недели применили корректировку к моделям расчета потенциалов по металлургам с учетом сезонности российских цен на горячекатаный холоднокатаный прокаты, в связи с чем, вероятно, проведем ребалансировку портфеля

( Читать дальше )

Субботний обзор главных событий недели: Татнефть и Магнит утвердили дивиденды, МГКЛ вышел на биржу, Новатэк запустил Арктик СПГ 2

- 30 декабря 2023, 16:13

- |

Татнефть и Магнит утвердили дивиденды, начались торги акциями МГКЛ, банки подняли ставки по вкладам, разместились новые облигации: об этом и читайте в традиционном выпуске событий за неделю.

Индекс Мосбиржи, дивиденды, IPO

1.Индекс Мосбиржи подрос за неделю на 0,2% до 3099 пунктов. За год индекс вырос на 43%.

2. Утвердили дивиденды:

— Татнефть 35,17 ₽ на акцию (последний день покупки 8 января );

— Магнит 412,13 ₽ на акцию (последний день покупки 10 января).

3. Торги акциями ПАО «МГКЛ», материнской компании группы «Мосгорломбард», стартовали 28 декабря на «Московской бирже». В рамках IPO компания привлекла около 303 млн ₽, цена акций составила 2,5 рубля за бумагу. Цена после начала торгов ожидаемо снизилась. Вечером в пятницу торги закрылись на отметке 2,365 ₽ за одну акцию.

RGBITR, облигации и новые размещения

Индекс гособлигаций RGBITR за неделю снизился с 618,85 до 616,37 пунктов. Короткие ОФЗ дают доходность 12...13%, длинные 11,6...12%. Посмотрел какие сейчас ставки по вкладам. На краткосрок вклады сейчас интереснее облигаций.

( Читать дальше )

📌 Рубль активно укрепляется, Яндекс все ближе к переезду, а Сургутнефтегаз представил долгожданный отчет и другие новости прошедшей недели!

- 30 декабря 2023, 13:46

- |

Это последний новостной дайджест в уходящем году. Публикую его сегодня, а не как обычно, в субботу, так как завтра выйдет пост с итогами года, где тезисно опишу уходящий не простой, но достаточно успешный год для всех участников фондового рынка!

💲Прошедшая неделя для валюты, вопреки моим ожиданиям, выдалась достаточно волатильной. Доллар (#USDRUB) сильно ослаб к рублю и в моменте опускался ниже отметки в 89 руб. за одного американца. В первую очередь, сказалось заявление Банка России относительно продажи валюты, именно после него мы увидели достаточно резкое укрепление рубля ко всем иностранным валютам. Не знаю, есть ли смысл в прогнозе на первую новогоднюю неделю, так как динамика будет очень вялой из-за низкой ликвидности, но я предполагаю, что доллар может отыграть часть позиций на первой неделе января.

🛢Нефть (#OIL) также была довольно волатильна на последней неделе 2023 года. Послерождественские настроения трейдеров в США забросили «черное золото» выше отметки в 80$ за баррель, однако, эйфория достаточно быстро прошла и нефть опять вернулась на прежние отметки.

( Читать дальше )

Итоги 2023 года по портфелю.

- 30 декабря 2023, 10:33

- |

Доходность за 2023г составила 113,8%, индекс ММВБ полной доходности вырос за год на 52,51%.

По портфелю изменений не было, дивиденды Лукойла реинвестировал обратно в Лукойл.

Всех с наступающим Новым Годом!!!

Итоги недели 25.12.2023

- 25 декабря 2023, 14:14

- |

Итоги недели

Рынок

В этом году последние две торговые недели, когда обычно наблюдается новогоднее ралли на рынке, совпали с окончанием (с высокой вероятностью) цикла повышения ставки. Так как рынок в том числе опасался более жесткого сигнала от ЦБ, 17й ставки, решение регулятора вызвало волну оптимизма. Индекс гособлигаций RGBI вырос на 2.28%. Длинные выпуски ОФЗ в среднем прибавили 2.5-3 п.п. Корпоративные облигации также росли, но более умеренными темпами: Индекс Мосбиржи корпоративных облигаций RUCBCPNS — на 0.77%, Индекс МосБиржи Высокодоходных Облигаций Повышенного Инвестиционного Риска — на 0.5%.

Впереди последняя торговая неделя текущего года. Резких изменений обычно не происходит. Так что справедливо ожидать сохранения текущих настроений и как минимум уровней облигационного рынка, может быть продолжится рост. Единственное, что может испортить настроение владельцев ВДО, — развитие технического дефолта Русской Контейнерной Компании. НРД до сих пор не подтвердил получения средств, хотя представители компаний заявляют об обратном.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал