SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ИНДЕКС ММВБ

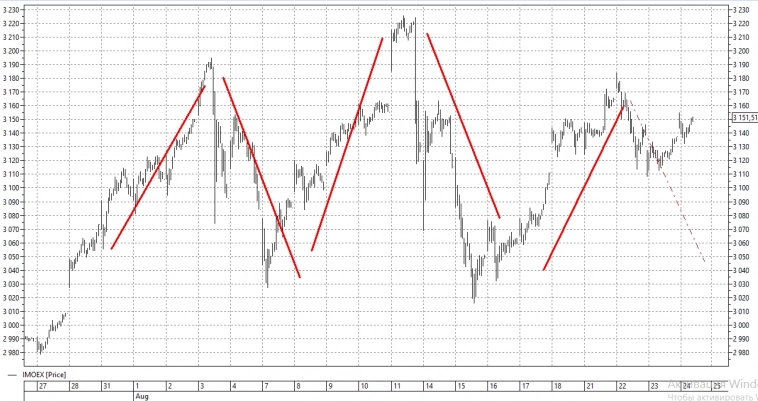

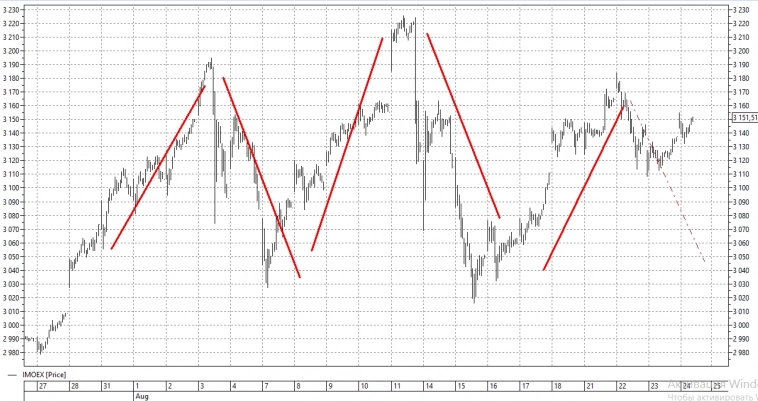

📈Индекс ММВБ: гэп на 3230п до конца не закрыт, рынок пытается отрасти, найдя поддержку на 3236п

- 07 сентября 2023, 11:24

- |

- комментировать

- 231

- Комментарии ( 0 )

Российский рынок все больше напоминает рынок Ирана, который в условиях санкций продолжал расти несмотря ни на что - это был единств-й способ сохранить деньги — управляющий УК Система Капитал

- 05 сентября 2023, 10:52

- |

Индекс Московской биржи с начала 2023 года вырос на 48%.

«Из того, что я вижу, можно сделать вывод, что люди пытаются сейчас сохранить, а не заработать. Сидят на чемоданах, понемногу инвестируют в дивиденды. Ждут, что будет дальше с политикой и экономикой», — делится ощущениями управляющий партнера Smartly LLC Вадим Погосьян.

Причина роста — девальвация рубля и поиск активов, которые защищают от обесценивания российской валюты.

Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров говорит, что российский рынок все больше напоминает ему рынок Ирана, который в условиях санкций продолжал расти несмотря ни на что — это был единственный способ для населения сохранить деньги от обесценивания в результате инфляции и девальвации реала.

smart-lab.ru/topic/add/?blog_id=701

«Из того, что я вижу, можно сделать вывод, что люди пытаются сейчас сохранить, а не заработать. Сидят на чемоданах, понемногу инвестируют в дивиденды. Ждут, что будет дальше с политикой и экономикой», — делится ощущениями управляющий партнера Smartly LLC Вадим Погосьян.

Причина роста — девальвация рубля и поиск активов, которые защищают от обесценивания российской валюты.

Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров говорит, что российский рынок все больше напоминает ему рынок Ирана, который в условиях санкций продолжал расти несмотря ни на что — это был единственный способ для населения сохранить деньги от обесценивания в результате инфляции и девальвации реала.

smart-lab.ru/topic/add/?blog_id=701

📈Индекс ММВБ достиг отметки в 3250п, представители волнового анализа утверждают, что мы в 5-й волне роста

- 04 сентября 2023, 10:44

- |

Индекс ММВБ достиг отметки в 3250п, представители волнового анализа утверждают, что мы в 5-й волне роста

📈Не ГиП и не двойная вершина: индекс Мосбиржи - новый максимум в 3230п с февраля 2022г

- 31 августа 2023, 10:51

- |

📉Специалисты теханализа утверждают, что обнаружили на часовом графике индекса Мосбиржи двойную вершину с потолком на 3220 п

- 30 августа 2023, 16:17

- |

Специалисты теханализа утверждают, что обнаружили на часовок графике индекса Мосбиржи двойную вершину с потолком на 3220 пунктах.

НЕ является инвестиционной рекомендацией!

НЕ является инвестиционной рекомендацией!

📈"Это Вам не ГиП (голова и плечи)!", - сказали быки, в третий раз за месяц вплотную подойдя к уровню в 3200 пунктов по ММВБ

- 28 августа 2023, 17:03

- |

«Это Вам не ГиП (голова и плечи)!!!», — сказали быки, в третий раз за месяц вплотную подойдя к уровню в 3200 пунктов по ММВБ. Индекс к вечеру 28 августа прибавляет 1%.

✅ММВБ

- 28 августа 2023, 11:09

- |

Слабые продажи вынесли и пробили локальный максимум. Цена заходит в зону продаж, посмотрим кто там встретит. Но в целом план без изменений: t.me/TerritoryofTrading/6924

📈Быки пытаются вывихнуть правое плечо медведям, преодолев уровень в 3150 п по индексу Мосбиржи

- 25 августа 2023, 14:13

- |

Быки пытаются сломать фигуру «Голова и плечи» технического анализа: индекс преодолеет отметку в 3180 пунктов, то возможен уход на новые максимумы. Пока же покупатели пробили отметку 3150 п и пытаются закрепиться на ней.

📉Аналитики неназванного аналитического агентства разглядели на двухчасовом графике индекса Мосбиржи фигуру теханализа "голова и плечи" с целью 2900 п

- 24 августа 2023, 17:08

- |

Аналитики неназванного аналитического агентства разглядели на двухчасовом графике индекса Мосбиржи фигуру теханализа «голова и плечи» с целью 2900 пунктов.

Не является инвестиционной рекомендацией!

Не является инвестиционной рекомендацией!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал