ЕЦб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Судьба рынков в руках ФРС. Обзор на предстоящую неделю от 21.03.2021

- 21 марта 2021, 23:06

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС осталось неизменным в части указаний по ставкам и программе QE, но оценка роста экономики и динамики рынка труда улучшилась, а финансовые условия признаны благоприятными.

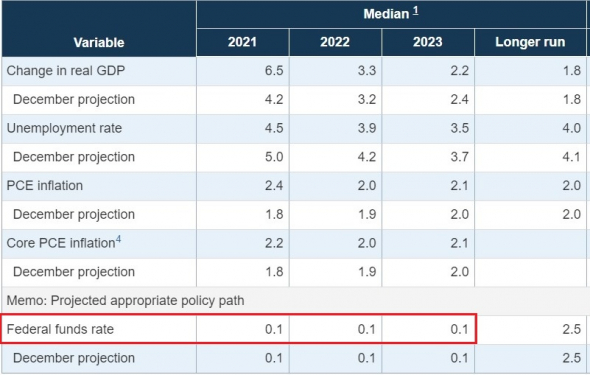

ФРС повысила прогнозы по росту ВВП и инфляции, достижение максимальной занятости теперь ожидается уже в следующем году, как и обещает минфин США Йеллен:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Ведут ли Центробанки нас в Ловушку Ликвидности?

- 17 марта 2021, 15:39

- |

🧐Так как у нас сегодня выступает ФРС, то для начала хочу рассказать о “Ловушке Ликвидности” для того, чтобы понимать откуда может прилететь новый кризис.

📖Маленькая часть из учебника по Денежно-Кредитной Политики, которая простым языком расскажет, что такое “Ловушки Ликвидности”:

В 1970 в мировой экономике резко возросли цены на нефть. Многие рыночные экономики столкнулись с высоким уровнем безработицы и инфляцией. Активная политика дешёвых денег на тот момент, которая была направлена против безработицы и экономического спада приводила ещё большему увеличению инфляции. Высокая инфляция сдерживала стремление инвесторов к инвестиционной деятельности. Инвесторы воздерживались от реализации инвестиционных проектов. Соответственно политика дешёвых денег не достигла тогда своих целей.

☝🏻На данный момент, хоть и видим супермягкую политику Центробанков, у нас нет проблем с инвестиционной деятельностью в мире, а настроения инвесторов остаются относительно на высоком уровне.

( Читать дальше )

На что обратить внимание на заседании FOMC на этой неделе?

- 15 марта 2021, 15:15

- |

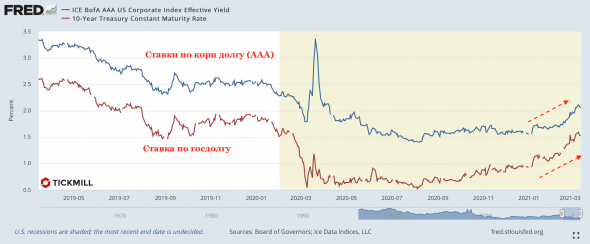

В последние несколько недель рисковые активы прилично потрепало. Повышенную волатильность вызвал отток инвесторов с долговых рынков, в особенности с рынков суверенного долга развитых стран. Хотя интенсивность распродаж снизилась в понедельник, дальнейшее повышение доходности, то бишь повышения базовых процентных ставок, ничего не ограничивает. Следовательно, уязвимы к падению и рисковые активы, так как рост основных кредитных ставок ведет к удорожанию стоимости заимствований для компаний. Дороже ликвидность – выше риски:

В связи с этим главным событием недели будет заседание ФРС в среду. Вроде бы ЦБ США четко дал понять, что рост доходности — это нормально, инвесторы все равно ждут, что ФРС хотя бы даст сигнал, что готова поддержать долговой рынок (как это сделал ЕЦБ на прошлой неделе). Грядущее заседание в этом смысле не будет исключением. Отсутствие сигналом о поддержке будет разочарованием и ставки снова могут поползти вверх.

( Читать дальше )

ЕЦБ намерен активно влиять на рынки государственных облигаций

- 15 марта 2021, 12:41

- |

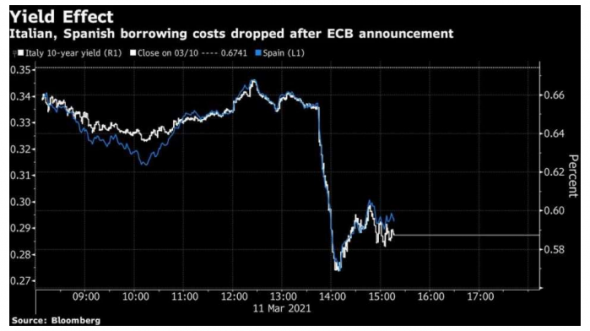

Лагард сказала, что если некоторые недавние рыночные движения сохранятся в будущем, то они будут иметь «нежелательный» эффект, вызывая негативные экономические и инфляционные последствия. Она выступила после того, как руководство ЕЦБ решило ускорить покупку государственных долгов.

«Мы будем покупать гибко в соответствии с рыночными условиями и с целью предотвращения ужесточения условий финансирования» — заявила она

Евро нивелировал свой выигрыш, а гособлигации Еврозоны выросли после того, как ЕЦБ изменил основы своего взаимодействии с долговым рынком, применив тактический сдвиг, направленный на то, чтобы повышение доходности не грозило задушить экономический подъем в регионе до того, как он начнется. Прогнозы, обнародованные Лагард, предсказывают определенное восстановление экономики, которое должно произойти в этом году.

( Читать дальше )

Дилемма ФРС. Обзор на предстоящую неделю от 14.03.2021

- 14 марта 2021, 23:04

- |

По ФА…

Заседание ЕЦБ

ЕЦБ принял решение об «значительном» ускорении темпов покупки ГКО стран Еврозоны во 2 квартале 2021 года по сравнению с первым кварталом.

Лагард отказалась отвечать на вопрос о количественном выражении прилагательного «значительный», но инсайд после заседания ЕЦБ сообщил, что был достигнут консенсус об увеличении ежемесячных темпов покупок ГКО стран Еврозоны «выше 60 млрд. евро, купленных в феврале, но ниже 100 млрд. евро», при этом члены ЕЦБ разошлись во мнении насколько необходимо снижать рост доходностей для сохранения благоприятных условий.

На текущий момент решение ЕЦБ является адекватным и негативным для евро с учетом, что верхняя граница ежемесячных покупок ГКО ЕЦБ равна размеру программы QE ФРС 120 млрд. долларов, но больше покупок ФРС ГКО США в размере 80 млрд. долларов и разница ещё больше ощутима при сопоставлении ВВП США и Еврозоны, не говоря о разнице в ставках двух ЦБ и отдельной программе QE ЕЦБ в ежемесячном размере 20 млрд. евро.

( Читать дальше )

Давайте разбирать то, что наговорила глава ЕЦБ Лагард

- 11 марта 2021, 17:41

- |

▪️Неопределенность остается – это НОРМА!

▪️Устойчиво высокие показатели COVID, блокировки влияют на рост в краткосрочной перспективе/ Меры сдерживания оказывают давление на активность – по данным ECDC 8,2% взрослых в ЕС сделали свою первую прививку вакцины или проще говоря по данным Bloomberg в ЕС на 100 человек только 9.9 вакцинированы, в тех же Штатах на 100 человек 28 вакцинировано, в Великобритании на 100 человек 36 вакцинировано. Проще говоря, вакцинирование в ЕС провалилось, а Европейские лидеры пытаются свой провал скрыть сообщениями о плохих вакцинах, что им не дают вакцины и они все бедные и несчастные, только вот в момент когда та же Великобритания не жалела денег на вакцины, ЕС пыталась сэкономить. Поэтому ЕС будет вакцинироваться очень медленно.

▪️Продолжаю следить за обменными курсами – это правильно направление, учитывая слабость доллара по отношению к Евро и силу экономики США по отношению к экономике ЕС. Евро до сих пор слишком дорогой.

( Читать дальше )

Рост доходности и инфляция

- 11 марта 2021, 16:34

- |

Сегодня утром все взоры прикованы к Европейскому центральному банку, поскольку инвесторов беспокоит риторика ЕЦБ в 16.30 МСК по поводу роста доходности облигаций.

Мы считаем, что никаких изменений ставок или новых покупки облигаций не ожидается.

Хотя у ЕЦБ есть текущая квота на покупку 1 трлн евро до марта следующего года.

Центральный банк может сигнализировать о более быстрой печати денег, чтобы предотвратить ужесточение условий финансирования, хотя многие ожидают устных заверений, а не фактических изменений денежно-кредитной политики.

Президент ЕЦБ Кристин Лагард также будет стремиться не преувеличивать рост доходности, который по большинству стандартов все еще остается низким.

А как насчет инфляции? ЕЦБ, вероятно, расценит скачок потребительских цен в начале года как временный, что ускорит инфляцию в 2021 году.

Рост цен по прогнозам ЕЦБ в 2023 году составит около 1,4%. Это означает, что текущие пересмотры оценок инфляции должны быть незначительными.

👉Подпишись на наш канал Telegram

Веселые картинки. ЕЦБ.

- 11 марта 2021, 10:39

- |

«Нет, ребята-демократы, только чай!»

Всем трям и привет!!!

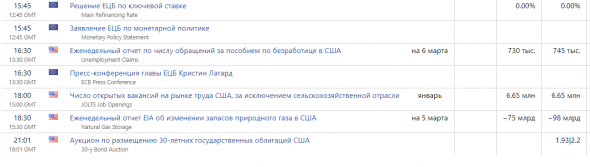

Вот и доползли до четверга, а сегодня очень даже веселый денек намечается: ставки по ЕС и всякой фигни по мелочам.

Пристёгиваемся и не теряем бдительности.

Всё начнется с 15:45 мск

( Читать дальше )

ЕЦБ некуда отступать, позади PIGS. Обзор на предстоящую неделю от 07.03.2021

- 07 марта 2021, 23:36

- |

По ФА…

Nonfarm Payrolls

Главным позитивом в февральском отчете по рынку труда США стал рост новых рабочих мест с ревизией вверх за январь.

Тем не менее, темпы роста новых рабочих мест пока далеки от значений, которые необходимы для повышения ставок ФРС ранее конца 2023 года при условии отсутствия чрезмерного роста инфляции.

Ключевые компоненты отчета по рынку труда США за февраль:

— Количество новых рабочих мест 379К против диапазона по прогнозам 182К/198К, ревизия за два предстоящих месяца составила 38К: декабрь пересмотрен до -306К против -227К ранее, январь до 166К против 49К ранее;

— Уровень безработицы U3 6,2% против 6,3% ранее;

— Уровень безработицы U6 11,1% против 11,1% ранее;

— Уровень участия в рабочей силе 61,4% против 61,4% ранее;

— Рост зарплат 5,3%гг против 5,3%гг ранее (ревизия вниз с 5,4%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,9 ранее (ревизия вниз с 35,0).

( Читать дальше )

Почему активно снижается золото и причем здесь реальная процентная ставка?

- 03 марта 2021, 15:20

- |

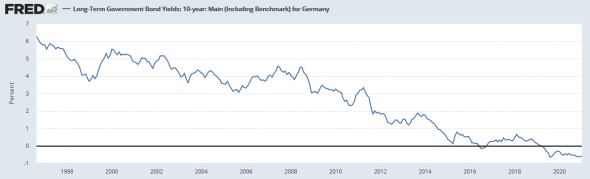

Европейские рынки растут вместе с американскими фьючерсами на индексы акций, так как недавний фактор ослабления – коррекция на рынках суверенного долга, отходит на второй план. На первый план возвращаются темы глобальной экспансии, бычьего рынка в сырьевых товарах, бюджетного импульса в США.

Доходности бондов США и Германии после короткого периода стабилизации вновь растут, так как местные ЦБ стоят на своем и не собираются сдерживать тенденцию. И не мудрено ведь на самом деле в последние несколько недель в бондах происходит весьма желанная для центральных банков динамика — растет реальная процентная ставка. Обычно это ассоциируется с «качественным» ростом экономики, повышением производительности. До середины февраля основной вклад в рост номинальных ставок делали инфляционные ожидания, что могло беспокоить ЦБ, но затем подключилась реальная ставка и сразу стало поспокойней. Кстати, поэтому обрушилось и золото, так как рост реальной ставки означает для него повышение альтернативных издержек (упущенной выгоды от владения альтернативным доходным активом c похожим уровнем риска):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал