ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Торговые идеи от Артема Деева на 6 декабря 2016 года

- 06 декабря 2016, 10:38

- |

Европейская валюта в понедельник коснулась минимума с марта 2015 года, реагируя на итоги итальянского референдума, завершившегося отставкой действующего премьер министра Италии Маттео Ренци. В поддержку планов премьер-министра реформировать Конституцию проголосовали примерно 40,9 процента респондентов, в то время как 59,1 выступили против. В плебисците участвовало около 33 миллионов итальянцев или более двух третей избирателей. Решение Ренци покинуть пост премьера можно расценивать в качестве исключительно негативного фактора для евро. Рынки беспокоятся, что нестабильность в обременённой значительным долгом Италии может привести к новому финансовому кризису и нанести сокрушительный удар по ее хрупкому банковскому сектору. Следствием отставки Ренци могут стать досрочные выборы в следующем году, открывающие дорогу к власти оппозиционному «Движению пяти звезд», выступающему против единой валюты и членства Италии в ЕС. Несмотря на потери, понесённые парой EURUSD на азиатской сессии понедельника, к концу дня европейская валюта не просто компенсировала все дневное снижение, но и умудрилась выбиться в плюс. Подобное крайне нелогичное поведения с учетом всех последствий с которыми может столкнуться не только Италия, но и весь ЕС, стоит воспринять в качестве прекрасной возможности продать евро с более высоких значений. Учитывая и приближающее заседание ЕЦБ, в ходе которого европейский регулятор может продлить действие программы количественного смягчения, продавать евро можно уже сейчас.

Европейская валюта в понедельник коснулась минимума с марта 2015 года, реагируя на итоги итальянского референдума, завершившегося отставкой действующего премьер министра Италии Маттео Ренци. В поддержку планов премьер-министра реформировать Конституцию проголосовали примерно 40,9 процента респондентов, в то время как 59,1 выступили против. В плебисците участвовало около 33 миллионов итальянцев или более двух третей избирателей. Решение Ренци покинуть пост премьера можно расценивать в качестве исключительно негативного фактора для евро. Рынки беспокоятся, что нестабильность в обременённой значительным долгом Италии может привести к новому финансовому кризису и нанести сокрушительный удар по ее хрупкому банковскому сектору. Следствием отставки Ренци могут стать досрочные выборы в следующем году, открывающие дорогу к власти оппозиционному «Движению пяти звезд», выступающему против единой валюты и членства Италии в ЕС. Несмотря на потери, понесённые парой EURUSD на азиатской сессии понедельника, к концу дня европейская валюта не просто компенсировала все дневное снижение, но и умудрилась выбиться в плюс. Подобное крайне нелогичное поведения с учетом всех последствий с которыми может столкнуться не только Италия, но и весь ЕС, стоит воспринять в качестве прекрасной возможности продать евро с более высоких значений. Учитывая и приближающее заседание ЕЦБ, в ходе которого европейский регулятор может продлить действие программы количественного смягчения, продавать евро можно уже сейчас.

Рекомендация EURUSD: SellStop 1,0689 TP 1,05 SL 1,0750

Рекомендация UKOIL на сайте

- комментировать

- Комментарии ( 0 )

Аксель Вебер: ЕЦБ завершит QE и повысит ставку к сентябрю 2017 года

- 05 декабря 2016, 13:21

- |

«Инвесторы опасно не готовы к резкому росту доходности облигаций еврозоны, когда процентные ставки в США начнут расти, а количественное смягчение в еврозоне завершится», — предупредил Аксель Вебер, председатель UBS и бывший глава Бундесбанка.

«Рост ставок в США может спровоцировать большие толчки на рынках, поскольку длительный период агрессивного смягчения монетарной политики по всему миру застал многих инвесторов врасплох из-за колебаний в цикле глобальных ставок», — добавил он.

«Не думаю, что мы увидим длительное расхождение в политике основных мировых центральных банков», — сказал Вебер, предполагая, что Европа последует примеру США, повысив ставки максимум к сентябрю следующего года. – «Я думаю, что ЕЦБ стал ближе к замедлению темпов текущей программы количественного смягчения, чем ожидают многие».

( Читать дальше )

Муки выбора. Обзор на предстоящую неделю от 04.12.2016

- 04 декабря 2016, 22:43

- |

На уходящей неделе:

Nonfarm Payrolls

Ноябрьский отчет по рынку труда США вышел уверенно сильным и подтвердил необходимость повышения ставки ФРС на заседании 14 декабря.

Однако рынок не отреагировал покупками доллара в ответ на публикацию нонфармов, т.к. однократное повышение ставки ФРС уже заложено в цену, а предпосылок для цикла повышения ставок ФРС данный отчет не дал.

Основные компоненты отчета:

— Количество новых рабочих мест +178K против +180K прогноза, ревизия за два предыдущих месяца составила -2К: в сентябре до +208К с 191К ранее, в октябре до +142К против 161К ранее;

— Уровень безработицы U3 4,6% против 4,9% прогноза/ранее;

— Уровень безработицы U6 9,3% против 9,5% прогноза/ранее;

— Доля участия в рабочей силе 62,7% против 62,8% ранее;

— Рост зарплат -0,1%мм 2,5%гг против +0,2%мм 2,8%гг прогноза;

— Средняя продолжительность рабочей недели 34,4 без изменений.

( Читать дальше )

Торговые идеи от Артема Деева на 2 декабря 2016 года

- 02 декабря 2016, 10:57

- |

Пара USDJPY продолжает переписывать многомесячные максимумы. В частности, на торговой сессии четверга американская валюта достигла 9,5 месячного хая против йены, коснувшись уровня 114,82. Восстановление доллара последовало за резким скачком цен на нефть после заседания ОПЕК, на котором впервые с 2008 года было решено сократить добычу чёрного золота. Рост цен на нефть поддержал инфляционные ожидания, которые в свою очередь спровоцировали рост доходности бондов Казначейства США, учитывая негативное влияние инфляции на стоимость облигаций. В свою очередь, рост доходности американских трежерис подстегнул спрос на доллар к евро и иене, доходность гособлигаций стран которых по-прежнему колеблется от низких до отрицательных значений. Интерес к доллару подогревает и сильная макроэкономическая статистика. Опубликованные вчера данные по индексам разгона инфляции и активности в производственном секторе ISM, как и ожидалось, не разочаровали, подхватив восстановительный импульс прошлых релизов. Индекс инфляции вырос до 54,5, а производственная активность и вовсе была зафиксирована на максимуме за последние 2 года. Сегодня все внимание рынка сфокусировано на ключевом отчете по состоянию американского рынка труда – nonfarm payrolls, который будет опубликован в 16:30 МСК. Предварительный релиз от ADP оказался гораздо лучше прогнозов, позволяя рассчитывать на то, что и официальные цифры не подведут. Еще большее влияние на динамику доллара окажут данные по росту заработных плат в США, являющиеся опережающим индикатором будущего показателя инфляции. Учитывая сказанное, пара USDJPY имеет достаточно оснований для восстановления выше 115,00.

Пара USDJPY продолжает переписывать многомесячные максимумы. В частности, на торговой сессии четверга американская валюта достигла 9,5 месячного хая против йены, коснувшись уровня 114,82. Восстановление доллара последовало за резким скачком цен на нефть после заседания ОПЕК, на котором впервые с 2008 года было решено сократить добычу чёрного золота. Рост цен на нефть поддержал инфляционные ожидания, которые в свою очередь спровоцировали рост доходности бондов Казначейства США, учитывая негативное влияние инфляции на стоимость облигаций. В свою очередь, рост доходности американских трежерис подстегнул спрос на доллар к евро и иене, доходность гособлигаций стран которых по-прежнему колеблется от низких до отрицательных значений. Интерес к доллару подогревает и сильная макроэкономическая статистика. Опубликованные вчера данные по индексам разгона инфляции и активности в производственном секторе ISM, как и ожидалось, не разочаровали, подхватив восстановительный импульс прошлых релизов. Индекс инфляции вырос до 54,5, а производственная активность и вовсе была зафиксирована на максимуме за последние 2 года. Сегодня все внимание рынка сфокусировано на ключевом отчете по состоянию американского рынка труда – nonfarm payrolls, который будет опубликован в 16:30 МСК. Предварительный релиз от ADP оказался гораздо лучше прогнозов, позволяя рассчитывать на то, что и официальные цифры не подведут. Еще большее влияние на динамику доллара окажут данные по росту заработных плат в США, являющиеся опережающим индикатором будущего показателя инфляции. Учитывая сказанное, пара USDJPY имеет достаточно оснований для восстановления выше 115,00.

Рекомендация USDJPY: BuyStop 114,30 TP 115,00 SL 114,00

Рекомендация UKOIL на сайте

Торговые идеи от Артема Деева на 1 декабря 2016 года

- 01 декабря 2016, 10:52

- |

Пара EURUSD на торговой сессии среды отступила от недельного максимума 1,0650 и закрыла день на уровне 1,0587. Стоит отметить, что опубликованные внутри дня макроэкономические отчеты из ЕС имели все предпосылки, чтобы поддержать евро, но давление доллара оказалось более значительным. Розничные продажи в Германии по итогам прошлого месяца показали самый сильный месячный рост более чем за пять лет, прибавив сразу 2,4% м/м. Экономисты ожидали роста на 1,0%. Куда большего внимания заслуживает отчет по индексу потребительских цен Еврозоны. Согласно вышедшим данным, годовые темпы инфляции выросли до максимума с начала 2014 года +0,6% против прошлого +0,5%. Несмотря на очевидный прогресс, инфляция все равно остается гораздо ниже целевого значения в 2%. Исходя из этого на декабрьской встрече ЕЦБ будет обсуждаться вопрос продления программы покупки облигаций, которая должна закончиться в марте. Участники рынка продолжают настраиваться на более мягкую риторику европейского регулятора, ожидая большей решительности от председателя ЕЦБ Марио Драги, отметившего готовность использовать дополнительные инструменты монетарного стимулирования в целях разгона инфляции. Не забываем и про воскресные риски, связанные с конституционным референдумом в Италии.

Пара EURUSD на торговой сессии среды отступила от недельного максимума 1,0650 и закрыла день на уровне 1,0587. Стоит отметить, что опубликованные внутри дня макроэкономические отчеты из ЕС имели все предпосылки, чтобы поддержать евро, но давление доллара оказалось более значительным. Розничные продажи в Германии по итогам прошлого месяца показали самый сильный месячный рост более чем за пять лет, прибавив сразу 2,4% м/м. Экономисты ожидали роста на 1,0%. Куда большего внимания заслуживает отчет по индексу потребительских цен Еврозоны. Согласно вышедшим данным, годовые темпы инфляции выросли до максимума с начала 2014 года +0,6% против прошлого +0,5%. Несмотря на очевидный прогресс, инфляция все равно остается гораздо ниже целевого значения в 2%. Исходя из этого на декабрьской встрече ЕЦБ будет обсуждаться вопрос продления программы покупки облигаций, которая должна закончиться в марте. Участники рынка продолжают настраиваться на более мягкую риторику европейского регулятора, ожидая большей решительности от председателя ЕЦБ Марио Драги, отметившего готовность использовать дополнительные инструменты монетарного стимулирования в целях разгона инфляции. Не забываем и про воскресные риски, связанные с конституционным референдумом в Италии.

Рекомендация EURUSD: SellStop 1,0590 TP 1,05 SL 1,0630

Рекомендация UKOIL на сайте

Торговые идеи от Артема Деева на 30 ноября 2016 года

- 30 ноября 2016, 10:58

- |

Как и ожидалось, американская валюта, слабо открывшая текущую пятидневку, довольно быстро реабилитировалась, восстановившись против йены выше сопротивления 112,50. Несмотря на все присутствующие на рынке событийные риски, связанные с сегодняшним заседанием ОПЕК, пятничными «нонками» и воскресным конституционным референдумом в Италии, участники рынка снова поставили на прежние триггеры роста, а именно на декабрьского повышение ставок в США, оснований для которого все больше и больше. Потенциальный разгон инфляции, как следствие грандиозного бюджетного стимулирования национальной экономики, похоже, заставил всех без исключения поверить, что скорое ужесточение монетарной политики со стороны ФРС уже решенный вопрос. Если кто-то сомневается, достаточно взглянуть на последние макроэкономические отчеты. Опубликованные вчера годовые данными по ВВП США превзошли все самые смелые прогнозы, выведя американскую экономику в лидеры среди самых динамично растущих развитых стран. Сильные данные по темпам экономического восстановления США повысили вероятность нормализации денежно-кредитной политики под конец 2016 года до 100%, что тут же толкнуло вверх доходности американских трежерис и потащило за собой доллар. Сегодня эстафету важнейших фундаментальных релизов подхватывает отчет по состоянию американского рынка труда по версии ADP. Учитывая последние показатели ВВП, нет сомнений, что и эта статистика не разочарует, оказав еще большую поддержку американцу.

Как и ожидалось, американская валюта, слабо открывшая текущую пятидневку, довольно быстро реабилитировалась, восстановившись против йены выше сопротивления 112,50. Несмотря на все присутствующие на рынке событийные риски, связанные с сегодняшним заседанием ОПЕК, пятничными «нонками» и воскресным конституционным референдумом в Италии, участники рынка снова поставили на прежние триггеры роста, а именно на декабрьского повышение ставок в США, оснований для которого все больше и больше. Потенциальный разгон инфляции, как следствие грандиозного бюджетного стимулирования национальной экономики, похоже, заставил всех без исключения поверить, что скорое ужесточение монетарной политики со стороны ФРС уже решенный вопрос. Если кто-то сомневается, достаточно взглянуть на последние макроэкономические отчеты. Опубликованные вчера годовые данными по ВВП США превзошли все самые смелые прогнозы, выведя американскую экономику в лидеры среди самых динамично растущих развитых стран. Сильные данные по темпам экономического восстановления США повысили вероятность нормализации денежно-кредитной политики под конец 2016 года до 100%, что тут же толкнуло вверх доходности американских трежерис и потащило за собой доллар. Сегодня эстафету важнейших фундаментальных релизов подхватывает отчет по состоянию американского рынка труда по версии ADP. Учитывая последние показатели ВВП, нет сомнений, что и эта статистика не разочарует, оказав еще большую поддержку американцу.

Рекомендация USDJPY: BuyStop 112,80 TP 114,00 SL 112,30

Рекомендация UKOIL на сайте

Фокус Рынка с Дмитрием Лебедем

- 29 ноября 2016, 13:02

- |

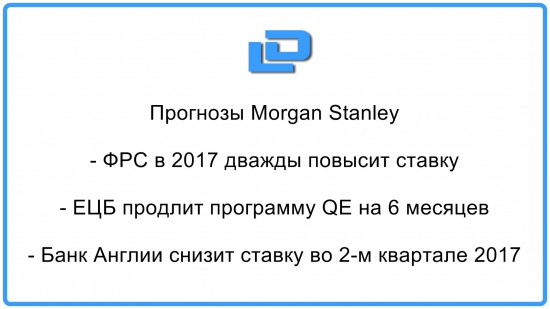

Ключевое событие сегодняшнего дня – это публикация данных по ВВП США. Более важнее их выглядят все-таки данные по рынку труда, которые традиционно выйдут в эту пятницу. Вчера, Morgan Stanley опубликовал свой прогноз по денежно-кредитной политики ФРС, ЕЦБ и Банка Англии на 2017 год. Они ожидают двойное повышение ставок от ФРС, продление программы QE от ЕЦБ на 6 месяцев и снижение процентной ставки Банком Англии во втором квартале 2017 года. На счет британского регулятора сложно согласиться, по сколько в следующем году ожидается повышение уровня инфляции, что может вынудить Банк Англии наоборот, поднять ставку.

Обращаем внимание на рынок нефти, завтра нас ждет встреча стран картеля ОПЕК. Вероятность подписания соглашения по заморозке объема добычи нефти и даже ее снижения 50 на 50. До этого, Россия заявила о том, что снижение добычи она проводить не будет. Риском выступает и рынок США, особенно после победы Трампа, который может снизить налоги для сленцевиков по добычи нефти путем гидроразрыва пласта. По позициям, у нас все остается без изменений. Рыночная волатильность ниже, чем ранее, и потому, новых сигналов нет. Ключевой сценарий сегодняшнего дня – это консолидации и боковое движение на всех финансовых рынках, кроме нефтегазового.

Торговые идеи от Артема Деева на 29 ноября 2016 года

- 29 ноября 2016, 10:32

- |

Очередная торговая неделя началась с распродаж американской валюты, индекс которой отступил от 13 -летнего максимума на фоне ожиданий участниками рынка предстоящих событий, способных повлиять на решение ФРС по процентным ставам. После победы на выборах в США Дональда Трампа доллар против йены прибавил более 1000 пунктов, следуя за ростом доходности казначейских облигаций, предвкушающих активное налогово-бюджетное стимулирование национальной экономики. На этой неделе американская валюта может столкнуться с сильным сопротивлением, связанным с событийными рисками, а именно заседанием ОПЕК 30 ноября, выходом данных по рынку труда США и референдумом в Италии по конституционной реформе, который запланирован на 4 декабря. Длинные позиции по доллару США с начала ноября уже привели к значительной прибыли, поэтому локальная фиксация результата выглядит вполне логичной. Однако большинство участников рынка не сомневаются, что растущий тренд по доллару продолжится, собственно, как и рост доходности американских долговых бумаг. Вчерашний коррекционный откат пары USDJPY можно связать и с отказом Саудовской Аравии принимать участие в неформальной встрече, которая была запланирована на понедельник. Подобная позиция ближневосточного государства усиливает скепсис относительно нахождения компромиссного решения в вопросе солидарного снижения добычи нефти. Сегодня в 16:30 МСК будет опубликован отчёт по годовым данным ВВП США. Очередной сильный релиз способен окончательно развеять сомнения относительно готовности ФРС к повышению процентных ставок. Если статистика не подведет рост американской валюты продолжится с прежней силой.

Очередная торговая неделя началась с распродаж американской валюты, индекс которой отступил от 13 -летнего максимума на фоне ожиданий участниками рынка предстоящих событий, способных повлиять на решение ФРС по процентным ставам. После победы на выборах в США Дональда Трампа доллар против йены прибавил более 1000 пунктов, следуя за ростом доходности казначейских облигаций, предвкушающих активное налогово-бюджетное стимулирование национальной экономики. На этой неделе американская валюта может столкнуться с сильным сопротивлением, связанным с событийными рисками, а именно заседанием ОПЕК 30 ноября, выходом данных по рынку труда США и референдумом в Италии по конституционной реформе, который запланирован на 4 декабря. Длинные позиции по доллару США с начала ноября уже привели к значительной прибыли, поэтому локальная фиксация результата выглядит вполне логичной. Однако большинство участников рынка не сомневаются, что растущий тренд по доллару продолжится, собственно, как и рост доходности американских долговых бумаг. Вчерашний коррекционный откат пары USDJPY можно связать и с отказом Саудовской Аравии принимать участие в неформальной встрече, которая была запланирована на понедельник. Подобная позиция ближневосточного государства усиливает скепсис относительно нахождения компромиссного решения в вопросе солидарного снижения добычи нефти. Сегодня в 16:30 МСК будет опубликован отчёт по годовым данным ВВП США. Очередной сильный релиз способен окончательно развеять сомнения относительно готовности ФРС к повышению процентных ставок. Если статистика не подведет рост американской валюты продолжится с прежней силой.

Рекомендация USDJPY: Buy TP 115,00 SL 111,00

Рекомендация UKOIL на сайте

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал