SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДОЛЛАР

На солнце произошла вспышка класса "Х"

- 25 октября 2013, 14:24

- |

Вспышка, класс «Х»

Только что на солнце произошла очередная вспышка «Х класса» экстремальная.

У нас пошла череда вспышек «Х класса» и как показывает статистика это сильный разворотный сигнал.

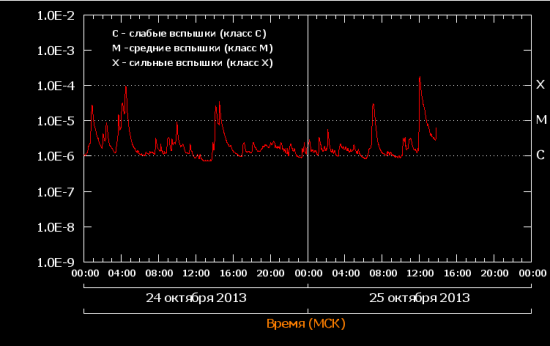

График вспышки:

Прогноз движения солнечного ветра:

http://iswa.ccmc.gsfc.nasa.gov:8080/IswaSystemWebApp/iSWACygnetStreamer?timestamp=2038-01-23%2000:00:00&window=-1&cygnetId=261

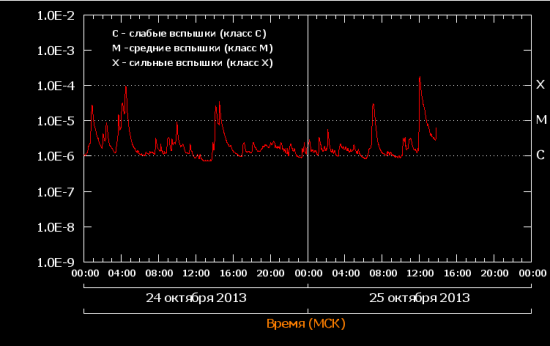

Накладываем вспышку на график с четырьмя парами:

( Читать дальше )

Только что на солнце произошла очередная вспышка «Х класса» экстремальная.

У нас пошла череда вспышек «Х класса» и как показывает статистика это сильный разворотный сигнал.

График вспышки:

Прогноз движения солнечного ветра:

http://iswa.ccmc.gsfc.nasa.gov:8080/IswaSystemWebApp/iSWACygnetStreamer?timestamp=2038-01-23%2000:00:00&window=-1&cygnetId=261

Накладываем вспышку на график с четырьмя парами:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 61 )

Изменение открытого интереса в Si (f USD/RUB)

- 25 октября 2013, 12:31

- |

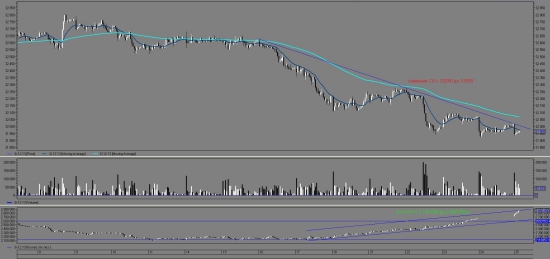

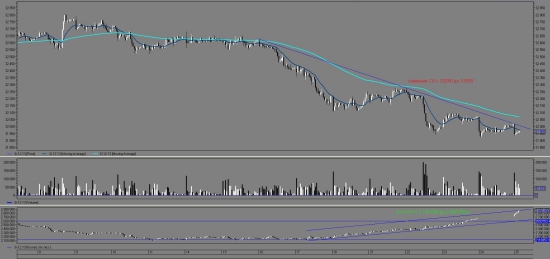

Последнюю неделю идёт явный рост открытого интереса в Si на фоне снижения цены самого фьючерса на доллар-рубль. Прирост ОИ составил почти 750-800 тыс. контрактов (с 2 100 000 к. 16.10.13 г. до 2 900 000 к. сегодня, 25.10). Цена же фьючерса снижалась с 32 600 до 31 950 с минимумов ниже 31 925.

По выкладкам структуры ОИ физлица нарастили чистую лонговую позицию, а юрлица — чистую шортовую позицию.

( Читать дальше )

По выкладкам структуры ОИ физлица нарастили чистую лонговую позицию, а юрлица — чистую шортовую позицию.

( Читать дальше )

Торги к закрытию. Что делать?

- 24 октября 2013, 18:36

- |

На мировых фондовых рынках единой динамики нет. В Китае неплохое значение индекса PMI компенсировалось информацией о возможном ужесточении денежной политики со стороны Народного банка КНР. В итоге рынок закрылся с небольшим снижением. Разочаровывающими были индекс деловой активности (PMI) в непроизводственной сфере Евросоюза и снизившиеся промышленные заказы в Великобритании. Первичные обращения за пособиями по безработице в США (350 тыс.) не принесли больших сюрпризов, оказавшись чуть ниже предыдущего значения, но чуть выше консенсусных ожиданий. Открытие рынка в США с небольшим и неустойчивым плюсом. Цены на нефть сделали попытку роста после сильного снижения предыдущего дня, но во второй половине дня снижение возобновилось — время покупок еще не пришло. Цены на европейскую нефть уже опустились до уровней конца сентября, почти прикоснувшись с отметкой в 107 долларов за баррель. А цены американской нефти марки WTI на пороге 96 долларов за баррель и уже приближаются к майским минимумам.

( Читать дальше )

( Читать дальше )

Рынок труда США: количество выпавших из категории «рабочая сила» достигло максимума

- 24 октября 2013, 13:30

- |

Пока дела обстоят так, что Федрезерв США, вероятней всего, продолжит свое стимулирование и в 2014 году — просто потому, что кроме низких процентных ставок и новых горячих денег (только, что из-под печатного станка), лидерам страны пока просто нечего предложить экономике — по материалам AForex.

Пока дела обстоят так, что Федрезерв США, вероятней всего, продолжит свое стимулирование и в 2014 году — просто потому, что кроме низких процентных ставок и новых горячих денег (только, что из-под печатного станка), лидерам страны пока просто нечего предложить экономике — по материалам AForex.Несмотря на это, президенты отдельных ФРБ считают, что затягивание QE3 может привести к негативным последствиям для экономики (в частности, президент Федерального Банка Канады). Монетарное «смягчение» имеет свойство искажать реальность — создавать видимость подъема при его отсутствии или даже при наличии отрицательной экономической динамики. Так S&P500 может уверенно расти, даже если рынок труда слабый и компании, собственно, не развиваются, зато активно вовлекаются в «байбэки» собственных акций. Кроме всего прочего, «смягчение» в купе с низкими процентными ставками стимулирует раздутие пузырей в самых разных сегментах рынка — например, на рынке жилья. И речь не только об американском рынке, но и о Европе тоже. Американский пример заразителен — другие ЦБ тоже «смягчают» свои финансовые системы и экономики, раздувая свои balance sheets до десятков триллионов долларов. В итоге индекс акций развитых страна MSCI World Index в данный момент находится на предкризисных максимумах 2007 года — при том, что в той же Европе полно проблем, и безработица на высоте. Но дурной пример легких денег из воздуха заразителен — пока Америка «печатает», будут «печатать» и остальные Центробанки.

Доллар просел на 1.1% против корзины 10 ключевых валют в сентябре (данные индекса U.S. dollar index от Bloomberg).

Самый большой доллар

- 24 октября 2013, 08:06

- |

Человека размещенного на этой бумаге разместили не случайно, а в знак благодарности теми, благодаря которым мы имеем доллар таким, каким он всех имеет..

Торги к закрытию. Что делать?

- 23 октября 2013, 18:34

- |

Рынок в течение дня довольно сильно просел. Насыщение роста почувствовалось уже в предыдущий день после отчета по рынку труда в США и известиях о чистом оттоке иностранного капитала. Из наиболее интересных новостей дня можно упомянуть снижение прибыли компании Caterpillar. В течение дня раздражающими факторами были сохраняющаяся слабость ведущих фондовых рынков и сильно снижающаяся цена на нефть. Провал нефтяных цен в первую очередь проявился за океаном, однако к вечеру распродажи пришли и в Европу. Очевидным образом снижение цен на нефть потянуло за собой рубль и ослабило наш фондовый рынок. К закрытию индекс ММВБ теряет около полутора процентов. Очень сильным оказалось снижение цен акций Газпрома.

В сложившихся условиях можно пробовать покупку доллара против рубля.

В сложившихся условиях можно пробовать покупку доллара против рубля.

мысли о рынке

- 23 октября 2013, 09:51

- |

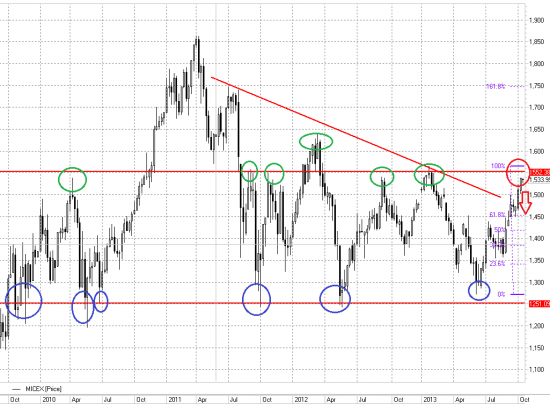

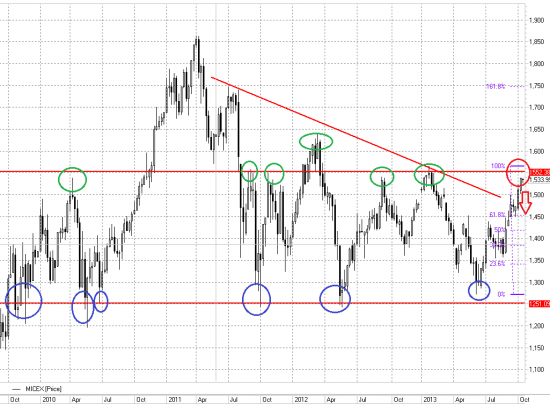

Среднесрочный растущий тренд на Московской бирже вывел индексы к трехлетним максимумам. Благодаря росту в бумагах нефтегазового сектора, цены на них примерно равны ценам на начало 2013г. Напомним, что роста без снижения не бывает, и сейчас самое время выпустить пар, поэтому мы ждем коррекцию с глубиной снижения до уровня 1450п по ММВБ. Поводом для этого может послужить начало сезонного падения спроса на нефть. Котировки американской легкой нефти WTI вчера снизились до четырехмесячных минимумов, пройдя вниз отметку 100$. Марка Брент пока держится, но вероятность снижения растет.

График индекса ММВБ на недельном интервале

ВАЛЮТНЫЙ РЫНОК На валютном рынке начинается период высокой волатильности. Мощный выброс вверх, после разрешения бюджетного вопроса в США мы увидели по евро. Основная валютная пара показывает вынос цены к значению 1,37 и закрепление выше этого уровня может открыть цель роста к значению 1,4. Однако, мы считаем данный выстрел лишь временным всплеском и возврат цен в коридор 1,28-1,34 является более вероятным сценарием.

( Читать дальше )

График индекса ММВБ на недельном интервале

ВАЛЮТНЫЙ РЫНОК На валютном рынке начинается период высокой волатильности. Мощный выброс вверх, после разрешения бюджетного вопроса в США мы увидели по евро. Основная валютная пара показывает вынос цены к значению 1,37 и закрепление выше этого уровня может открыть цель роста к значению 1,4. Однако, мы считаем данный выстрел лишь временным всплеском и возврат цен в коридор 1,28-1,34 является более вероятным сценарием.

( Читать дальше )

Мысли по рынку

- 22 октября 2013, 17:37

- |

В своей книге Алан Гринспен сказал, что у многих появлялся соблазн управлять финансовыми рынками с помошью печатного станка, однако все понимали, что сколько бы не напечатали денег, рынок все равно не сможет вместить всхех продавцов.

Возможно, одна из причин ухода Бена Шалом как раз заключается в том, что стимулирования просто недостаточно, чтобы удержать рынки на плаву. Представляете, если бы Бен заявил, что они ошиблись с расчетами и требуется расширить КУе 3, иначе все рухнет? Его на этих объемах в г-ном скоро съедят. А госдолг растет и растет без просвета и рынки все дороже.

Поэтому, поменяют одного еврея на другого со «свежим планом» (во всех смыслах).

индекс бакса приуныл

( Читать дальше )

Возможно, одна из причин ухода Бена Шалом как раз заключается в том, что стимулирования просто недостаточно, чтобы удержать рынки на плаву. Представляете, если бы Бен заявил, что они ошиблись с расчетами и требуется расширить КУе 3, иначе все рухнет? Его на этих объемах в г-ном скоро съедят. А госдолг растет и растет без просвета и рынки все дороже.

Поэтому, поменяют одного еврея на другого со «свежим планом» (во всех смыслах).

индекс бакса приуныл

( Читать дальше )

Дурят нашего брата трейдера статистикой США.

- 22 октября 2013, 17:16

- |

Число рабочих мест вне сельского хозяйства в сентябре выросло на 148 тысяч (прогноз +180 тысяч). Данные за август пересмотрели в лучшую сторону, в итоге они оказались лучше прогноза.

Но самое главное: уровень безработицы упал до 7,2%.

Напомню, что условием сокращения КУЕ3 было не число рабочих мест, а уровень безработицы. Т.е. получается статистика позитивная, но путём продолжительных вербальных манипуляций со стороны членов ФРС внимание трейдеров приковано не к уровню безработицы, который является одним из главных критериев для сокращения КУЕ3, а к числу безработных и рабочих мест, которые пересматриваются из месяца в месяц.

Вывод: доллар лонг.

Но самое главное: уровень безработицы упал до 7,2%.

Напомню, что условием сокращения КУЕ3 было не число рабочих мест, а уровень безработицы. Т.е. получается статистика позитивная, но путём продолжительных вербальных манипуляций со стороны членов ФРС внимание трейдеров приковано не к уровню безработицы, который является одним из главных критериев для сокращения КУЕ3, а к числу безработных и рабочих мест, которые пересматриваются из месяца в месяц.

Вывод: доллар лонг.

Потеряет ли доллар свою корону?

- 22 октября 2013, 13:17

- |

Инвесторы, вне всяких сомнений, глубоко разочарованы играми Вашингтона. Однако этот факт пока не сильно прессует доллар. Почему? Все просто. Просто других достойных альтернатив пока нет — по материалам AForex.

Инвесторы, вне всяких сомнений, глубоко разочарованы играми Вашингтона. Однако этот факт пока не сильно прессует доллар. Почему? Все просто. Просто других достойных альтернатив пока нет — по материалам AForex.Тем не менее, на рынке появляется все больше разговоров на тему того, что инвесторы крайне недовольны и неуверенны. Именно это обстоятельство объясняет тот факт, что инвесторы достаточно активно выходят из коротких казначейских облигаций.

Экономисты говорят о том, что для создания новой резервной валюты№1 может понадобиться 10-20 лет.

Когда инвесторы не уверены в каком-то пусть и априори надежном активе, они требуют повышенную премию за риск. Именно поэтому выросли ставки доходности по долгосрочным трэжерис. Однако аналогичного явления не наблюдалось по 10- и 30-летним бондам Казначейства США. Напротив, цены по данным инструментам выросли — доходности снизились в последние дни перед 17 октября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал