ГТЛК облигации

Совет директоров ГТЛК принял решение о выпуске замещающих облигаций - Ренессанс Капитал

- 20 октября 2023, 13:51

- |

В отдельном сообщении для держателей еврооблигаций в телеграм-канале ГТЛК говорится, что компания намерена провести размещения ЗО «поэтапно до конца 2023 года», причем до выпуска ЗО держателям будут выплачены пропущенные купоны с апреля 2022 по май 2023 года (решения СД по этому вопросу пока кажется не принимались). Компания с августа 2023 года выплачивает купоны по еврооблигациям в НРД в течение 10 дней с контрактной даты выплаты.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ГТЛК сообщила о подготовке выпусков ЗО - Ренессанс Капитал

- 13 октября 2023, 15:17

- |

В отдельном сообщении компании говорится, что СД должен рассмотреть эмиссионную документацию по замещающим облигациям (ЗО), параметры которых «идентичны параметрам евробондов» компании. Сообщается, что компания планирует начать размещение ЗО в октябре, рассчитывает на замещение «порядка $1,6 млрд в российском периметре» (данная цифра, исходя из ранее сообщавшихся данных, включает в себя как бонды, хранящиеся в НРД, так и учитываемые российскими депозитариями и хранящиеся в Euroclear). Обмен будет производиться «по принципу бумага на бумагу, т.е. условием замещения будет актуальная выписка из российского депозитария». Данное определение, по-видимому, подразумевает, что возможен будет обмен и по переуступке прав требований, так как произвести обмен еврооблигаций ГТЛК с хранением в Euroсlear по поставке невозможно ведь бонды не рассчитываются во внешнем контуре.

( Читать дальше )

ГТЛК приняла решение выплатить 24-й купон и провести очередную часть частично-досрочного погашения по выпуску облигаций серии 001Р-05 в рублях

- 21 августа 2023, 14:00

- |

ГТЛК приняла решение выплатить 24-й купон и провести очередную часть частично-досрочного погашения по выпуску облигаций серии 001Р-05 в рублях, говорится в сообщениях компании.

«Произвести 23 августа 2023 года выплату 24-го купонного дохода, а также части номинальной стоимости в российских рублях по официальному курсу соответствующей иностранной валюты по отношению к рублю, установленному Банком России на дату исполнения соответствующего обязательства на основании указа президента Российской Федерации о временном порядке исполнения обязательств перед некоторыми иностранными кредиторами от 05.03.2022 г.», — сообщает компания в раскрытии.

Выпуск номинальным объемом $170 млн был размещен в августе 2017 года сроком на 7 лет. Ставка квартального купона на весь срок обращения установлена на уровне 4,9% годовых. Предусмотрена амортизация.

www.interfax.ru/business/

ГТЛК и евробонды. Они платят... но не все и не всем.

- 10 августа 2023, 17:39

- |

Содержание решений, принятых советом директоров эмитента:

По вопросу «Об одобрении сделки по осуществлению АО «ГТЛК» выплат, предусмотренных условиями эмиссии еврооблигаций в соответствии с требованиями Указа Президента Российской Федерации от 5 июля 2022 г. № 430 «О репатриации резидентами — участниками внешнеэкономической деятельности иностранной валюты и валюты Российской Федерации»:

- Одобрить осуществление АО «ГТЛК» выплат, предусмотренных условиями эмиссии еврооблигаций, размещенных компаниями GTLK Europe DAC и GTLK Europe Capital DAC (ISIN XS1577961516, XS1713473608, XS2010044381, XS2131995958, XS2249778247, XS2010027451) под гарантию АО «ГТЛК» (далее – Условия эмиссии) в соответствии с требованиями Указа Президента Российской Федерации от 5 июля 2022 г. № 430 «О репатриации резидентами — участниками внешнеэкономической деятельности иностранной валюты и валюты Российской Федерации» (далее – Указ № 430) держателям еврооблигаций, права которых учитываются российскими депозитариями, в соответствии с пунктом 11.8.18 устава АО «ГТЛК» в общей сумме не более 160 000 000 000 руб. в порядке и сроки, установленные Условиями эмиссии, Советом директоров Центрального банка Российской Федерации и Указом № 430.

( Читать дальше )

ГТЛК анализ

- 12 июля 2023, 21:44

- |

Об организации

1- Государственная транспортная лизинговая компания (АО «ГТЛК») — крупнейшая лизинговая компания России.

2- Поставляет в лизинг воздушный, водный и железнодорожный транспорт, энергоэффективный пассажирский транспорт, автомобильную и специальную технику для отечественных предприятий транспортной отрасли, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры России.

3-выпуски облигаций:

RU000A0JXE06

RU000A0JXPG2

RU000A0ZZ1J8

RU000A0ZYNY4

RU000A101QL5

RU000A105KB0

RU000A100FE5

RU000A102VR0

RU000A100Z91

( Читать дальше )

Новые облигации в моём портфеле

- 06 июня 2023, 16:12

- |

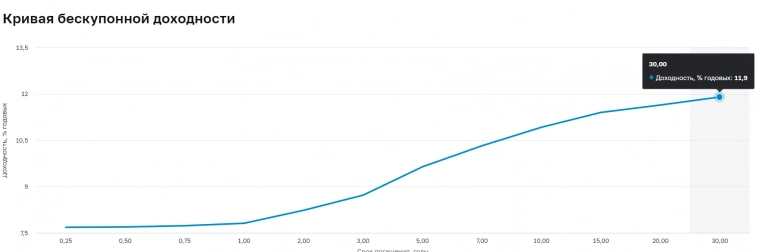

📄 Кто за мной следит, тот уже, наверное, в курсе того, что облигациям я отделяю 15% долю в своём портфеле. Меня интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ. Если сейчас рассматривать значения кривой бескупонной доходности ОФЗ, то 10-ие дают около 10,9% годовых, что весьма впечатляюще. У меня в портфеле присутствовали одни застройщики, точнее 2 выпуска ЛСР и 2 выпуска Самолёта, приобретал я их в хорошее время, когда они давали по 15% годовой доходности, что сейчас весьма сложно (те же выпуски Самолёта опустились ниже 11%, а ЛСР ниже 12%). Поэтому я решил подобрать себе новых эмитентов, где мой риск будет оправдываться повышенной доходностью.

▪️ТГК-14 1Р1 — Энергетическая компания, осуществляющая производство электрической и тепловой энергии, а также распределение тепла в Республике Бурятия и в Забайкальском крае. Текущий номинал: 1000₽, Доходность: 13,03%, Выплата купона: 4 раза в год (34,9₽), Дата погашения:

( Читать дальше )

ГТЛК vs. СБЕР (УК Первая)

- 16 мая 2023, 18:12

- |

«Государственная транспортная лизинговая компания» (ГТЛК) попросила Арбитражный суд Москвы оставить без рассмотрения иск УК «Первая», связанный с выплатами по евробондам, но получила отказ, следует из опубликованного решения суда.

УК «Первая» (ранее называлась «Сбер Управление активами») пытается через суд взыскать с ГТЛК и ООО «ЛАЛ-1520» (бывшая «ГТЛК-1520») 3,15 млрд рублей номинальной стоимости еврооблигаций, накопленного купонного дохода и процентов за пользование денежными средствами.

Требования управляющей компании мотивированы тем, что у нее в доверительном управлении находятся евробонды, эмитентами которых являются GTLK Europe Capital DAC и GTLK Europe DAC. УК, в частности, ссылается на невыплату в срок купонного дохода по этим еврооблигациям в 2022 году, а АО «ГТЛК» является гарантом исполнения обязательств по евробондам, что подтверждено условиями выпусков.

Согласно материалам суда, ответчик ходатайствовал об оставлении искового заявления без рассмотрения, ссылаясь на отсутствие исключительной компетенции российского арбитражного суда. Свое ходатайство ГТЛК обосновывала тем, что, по ее мнению, спор охватывается третейской оговоркой, содержащейся в эмиссионной документации выпусков еврооблигаций, и не должен рассматриваться в российском арбитражном суде.

( Читать дальше )

ГТЛК в 2023 году планирует решить проблемы с выплатой по еврооблигациям

- 12 апреля 2023, 18:14

- |

В течение 2023 года «Государственная транспортная лизинговая компания» (ГТЛК) планирует решить проблемы с выплатами по еврооблигациями, которые возникли на фоне блокировки счетов европейских «дочек» компании, сообщает «РБК Инвестиции» со ссылкой на генерального директора ГТЛК Михаила Кадочникова.

В связи с тем, что российские компании обязаны исполнять свои обязательства перед держателями евробондов, но санкции этому препятствуют, власти России предложили исполнять обязательства путем выпуска замещающих облигаций или же выплачивать доход инвесторов на обособленные счета «Д». Однако Кадочников считает, что данный способ не подходит ГТЛК из-за некоторых особенностей. По его словам, особенность заключается в том, что европейские «дочки» ГТЛК — GTLK Europe Capital и GTLK Europe Designated Activity Company выпускали евробонды и обслуживали долг не зависимо от материнской компании, а также не выводя деньги на счета в России.

( Читать дальше )

Росгосстрах vs Гтлк - пока ничья

- 09 апреля 2023, 23:23

- |

Боксеры разошлись в свои углы ринга. gtlk europe dac прогнозируемо не явился.

пао гтлк требует закрытого рассмотрения дела ))))

красавцы, конечно, кидалово инвесторов вещь можно сказать интимная.

https://kad.arbitr.ru/Document/Pdf/e68023e6-c8cb-47d1-b2b7-d18fd2ab9993/b1d71724-1aa7-4656-b8ff-17f45fc09fcd/A40-19181-2023_20230406_Opredelenie.pdf?isAddStamp=True

Судя по всему – все тупо ждут «будут или нет изменения в 430 указ об обязательном замещении евробондов?».

______________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

Обязательному замещению евробондов быть!

- 04 апреля 2023, 17:14

- |

Проект о замещении евробондов доработан с возможностью исключений лишь по решению правкомиссии

Минфин в конце марта направил в правительство доработанную версию проекта указа президента РФ об обязательном замещении еврооблигаций российских заемщиков локальными бондами, оставив в нем возможность исключений из общего требования только по решению правительственной комиссии по контролю за осуществлением иностранных инвестиций.

Сейчас российские эмитенты сами могут выбирать, каким образом доводить выплаты по евробондам до инвесторов, учет прав которых на еврооблигации ведется российскими депозитариями. Они могут это сделать, либо организовав раздельные платежи в адрес держателей в российской и иностранной инфраструктуре, либо через передачу инвесторам новых локальных облигаций взамен евробондов.

_______________________________________________________________

Если эти изменения будут приняты и подписаны – у компании ГТЛК не будет шансов не выпустить замещающие облигации и, соответственно, начать платить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал