SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Втб

Госслужащие переводят деньги с зарубежных счетов в группу ВТБ

- 01 августа 2013, 10:54

- |

Запрет госслужащим иметь зарубежные активы и счета в иностранных банках и возврат этих средств в Россию повлияли на рекордный прирост вкладов в этом году. Такое мнение высказал президент«ВТБ 24» Михаил Задорнов.

У «ВТБ 24» средства физлиц достигли 982 млрд руб., увеличившись за январь — июнь на 163,6 млрд руб.(или +20%). Это больше, чем за весь 2012 год, — 147 млрд руб.

«Посмотрим, насколько это разовое действие или тенденция… в основном это вип-клиенты», — говорит Задорнов. Доля вкладчиков — вип-клиентов превысила у розничной«дочки» 28%.

Общий объем привлеченных средств с учетом малого бизнеса вырос в этом году гораздо скромнее — до 1,251 трлн руб.(на 13,8%). Рост доходов населения в этом году замедляется, а депозитный портфель при этом«растет быстрее ожиданий», констатировал Задорнов.

( Читать дальше )

У «ВТБ 24» средства физлиц достигли 982 млрд руб., увеличившись за январь — июнь на 163,6 млрд руб.(или +20%). Это больше, чем за весь 2012 год, — 147 млрд руб.

«Посмотрим, насколько это разовое действие или тенденция… в основном это вип-клиенты», — говорит Задорнов. Доля вкладчиков — вип-клиентов превысила у розничной«дочки» 28%.

Общий объем привлеченных средств с учетом малого бизнеса вырос в этом году гораздо скромнее — до 1,251 трлн руб.(на 13,8%). Рост доходов населения в этом году замедляется, а депозитный портфель при этом«растет быстрее ожиданий», констатировал Задорнов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ММВБ. Прогноз ближайших сессий. Обзор системных сигналов за период 22.07.13-26.07.13.

- 27 июля 2013, 22:46

- |

Коллеги, доброго дня!

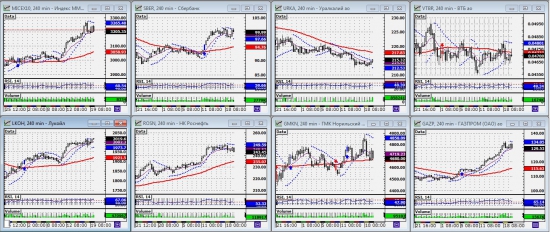

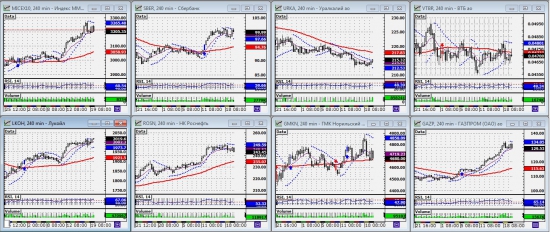

Обзор индекса ММВБ10 и основных его составляющих на ТФ=240 min по состоянию на 10.00 мск 29.07.13.

( Читать дальше )

Обзор индекса ММВБ10 и основных его составляющих на ТФ=240 min по состоянию на 10.00 мск 29.07.13.

( Читать дальше )

ММВБ. Прогноз ближайших сессий. Обзор системных сигналов за период 15.07.13-19.07.13.

- 21 июля 2013, 19:57

- |

Коллеги, доброго дня!

Обзор индекса ММВБ10 и основных его составляющих на ТФ=240 min по состоянию на 10.00 мск 22.07.13.

( Читать дальше )

Обзор индекса ММВБ10 и основных его составляющих на ТФ=240 min по состоянию на 10.00 мск 22.07.13.

( Читать дальше )

Взгляд на VTB

- 18 июля 2013, 11:48

- |

Торгую фьюч, но рассматривать буду акцию.

Можем видеть клин на дневках. Я рисую клин уже больше месяца и постоянно его перерисовываю, так что думаю границы клина будут пробиваться минимум два раза, так как ВТБ запросто пробивает различные поддержки сопротивления и трендовые линии частыми шипами. Поэтому можно покупать или продавать при пробое клина шипом и заходе обратно в диапазон.

Куда реализуется этот клин? Склоняюсь к сценарию, что вверх

Далее рассмотрим часовой график (для краткосрочной торговли):

Был достигнут локальный максимум, цена приближаясь к зоне выкупа, отскакивает от нее, поэтому стопы можно ставить за данной зоной, и приобретать при приближении к данной зоне.

( Читать дальше )

Можем видеть клин на дневках. Я рисую клин уже больше месяца и постоянно его перерисовываю, так что думаю границы клина будут пробиваться минимум два раза, так как ВТБ запросто пробивает различные поддержки сопротивления и трендовые линии частыми шипами. Поэтому можно покупать или продавать при пробое клина шипом и заходе обратно в диапазон.

Куда реализуется этот клин? Склоняюсь к сценарию, что вверх

Далее рассмотрим часовой график (для краткосрочной торговли):

Был достигнут локальный максимум, цена приближаясь к зоне выкупа, отскакивает от нее, поэтому стопы можно ставить за данной зоной, и приобретать при приближении к данной зоне.

( Читать дальше )

Мысли о рынке

- 17 июля 2013, 19:29

- |

Сегодня хорошо заработал.

В первую очередь спасибо лонгам Газпрома (лонг от 106 рублей) и ФСК (купил сегодня на открытии на 50% от депо). Я торгую только маржинальные бумаги.

Основные фишки уже хорошо выросли. Думаю ещё 1-2 дня ФСК будет рости.

Из фишек только ВТБ пока не вырос. Думаю скоро будет его очередь. Сбербанк наконец-то прошёл 100 рублей. Есть вероятность потестить уровень сверху. И после этого рост в сбере продолжиться.

Сегодня вечером система усилила шорт по Си. Думаю Си продолжит снижаться ещё некоторое время.

В первую очередь спасибо лонгам Газпрома (лонг от 106 рублей) и ФСК (купил сегодня на открытии на 50% от депо). Я торгую только маржинальные бумаги.

Основные фишки уже хорошо выросли. Думаю ещё 1-2 дня ФСК будет рости.

Из фишек только ВТБ пока не вырос. Думаю скоро будет его очередь. Сбербанк наконец-то прошёл 100 рублей. Есть вероятность потестить уровень сверху. И после этого рост в сбере продолжиться.

Сегодня вечером система усилила шорт по Си. Думаю Си продолжит снижаться ещё некоторое время.

ВТБ

- 16 июля 2013, 22:28

- |

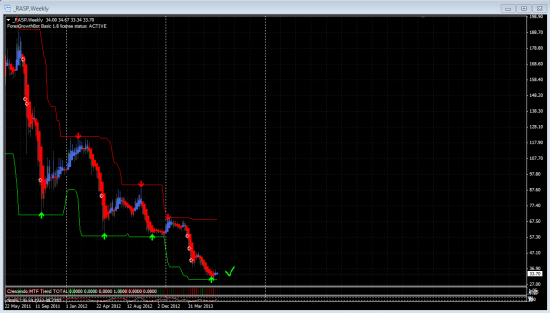

2153sved для тебя и цель и выход. Конечно думал что ВТБ резвее пойдет… возможно набор позиции идет… если негатива по рынку не будет пойдем вверх ни куда не денемся. Я ещё Распадскую прикупил… знаю что акция так себе но есть шанс заработать. :)

( Читать дальше )

ММВБ. Прогноз ближайших сессий. Обзор системных сигналов за период 08.07.13-12.07.13.

- 15 июля 2013, 10:04

- |

Коллеги, доброго дня!

Обзор индекса ММВБ10 и основных его составляющих на ТФ=240 min по состоянию на 10.00 мск 15.07.13.

( Читать дальше )

Обзор индекса ММВБ10 и основных его составляющих на ТФ=240 min по состоянию на 10.00 мск 15.07.13.

( Читать дальше )

Экспирация

- 13 июля 2013, 10:28

- |

Господа! Подскажите пожалуйста, как подавать заявку на экспирацию через брокера ВТБ?! Спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал