ВДО

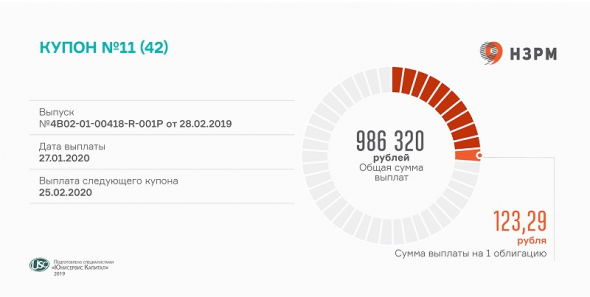

«НЗРМ» выплатил 11-й купон

- 27 января 2020, 14:03

- |

Инвесторам компании начисляется порядка 1 млн рублей каждый месяц. Доход рассчитывается по ставке 15% годовых.

Облигации завода находятся в обращении с марта прошлого года. Объем вторичных торгов на МосБирже вырос по итогам декабря до 7,26 млн рублей (717 бумаг). Средневзвешенная цена, несмотря на снижение на 0,43 п.п., держится выше 101% от номинала. Сделки купли-продажи облигаций совершаются ежедневно.

Напомним, номинал ценной бумаги «НЗРМ» составляет 10 тыс. рублей. Срок обращения выпуска — 3,5 года, погашение состоится в августе 2022 г. ISIN код: RU000A1004Z9. Минэкономразвития частично компенсирует эмитенту затраты на купонные выплаты. В феврале компания выплатит 12-й купон и объявит ставку 13-24 купонов.

- комментировать

- Комментарии ( 0 )

«Ультра» запустила в продажу стеллажи Everest Beamy

- 27 января 2020, 12:33

- |

Компания организовала производство универсальных модульных стеллажей под новым брендом в 2019 году. В регионы, где менеджеры по продажам ведут активную работу по презентации образцов продукции, доставлены первые партии стеллажей на удаленные склады обособленных подразделений компании.

Продажи осуществляются пока через дистрибьюторов, идут переговоры о заведении товара в матрицу гипермаркетов формата DIY и российских маркетплейсов Ozon, Wildberries, «Беру».

Для вывода стеллажей Everest Beamy на рынок и увеличения доли оборота других ассортиментных позиций был привлечен облигационный заем в объеме 70 млн рублей (RU000A100WR2). Размещение ценных бумаг по номиналу 10 тыс. рублей состоялось на Московской Бирже в октябре 2019 года. Раз в месяц «Ультра» выплачивает инвесторам купонный доход по ставке 15% годовых. Инвестиции привлечены на 3 года.

( Читать дальше )

Коротко о главном на 27.01.2020

- 27 января 2020, 08:21

- |

- «ММЦБ» сообщил о привлечении подрядчика для выполнения предпроектных работ в отношении «Здания лабораторно — производственного комплекса ПАО «ММЦБ» на территории инновационного центра «Сколково»». Общая стоимость работ составляет 2,25 млн рублей

- Рейтинговое агентство «Эксперт РА» присвоило ожидаемый кредитный рейтинг облигационного займа серии 001Р-01R «ГК «Сегежа». Трехлетний выпуск объемом 10 млрд рублей планируется к размещению 30 января

Подробнее об эмитентах и событиях на boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

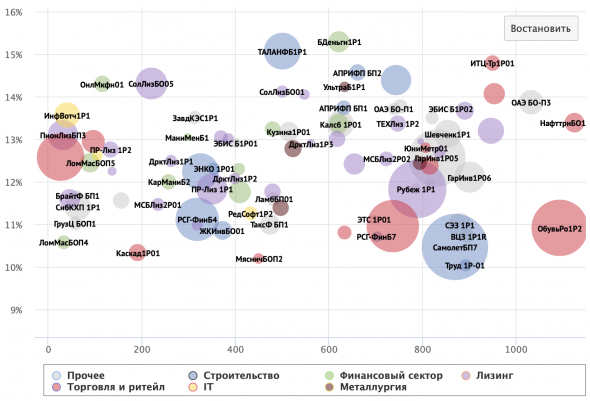

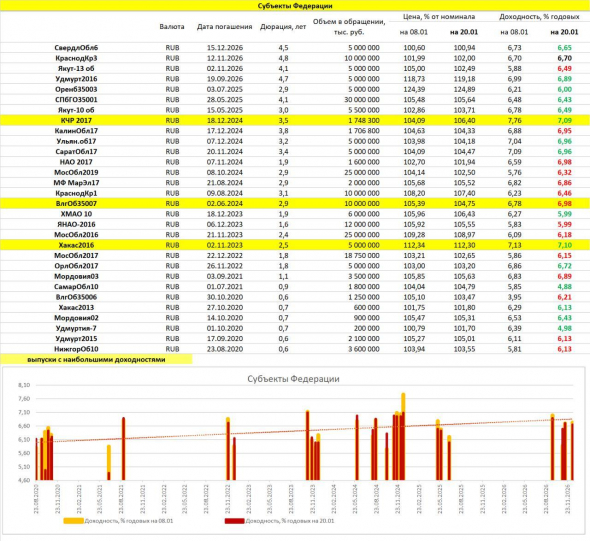

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 24.01.2020

- 24 января 2020, 10:02

- |

- «Дэни колл» выставил четвертую оферту по соглашению с владельцами облигаций серии БО-01 на 21 апреля. Количество приобретаемых облигаций — до 100 тыс. штук включительно, максимальная цена приобретения — 104% от номинала. Период предъявления — с 9 по 16 апреля 2020 года. Агентом по приобретению выступит «Универ Капитал»

- «Лизинг-Трейд» полностью разместил облигации серии 001Р-01 объемом 500 млн рублей за первый день торгов. Выпуск был выкуплен за 510 сделок. Средняя величина заявки составила 980,39 тыс. рублей, максимальной — 50 млн, самой популярной — 300 тыс. рублей

- «Офир» завершил размещение годового выпуска коммерческих облигаций серии КО-П02 объемом 100 млн рублей. Размещение началось 16 декабря 2019, ставка ежеквартального купона установлена на уровне 17% годовых на весь срок обращения. Облигации размещены по закрытой подписке, приобретателями выпуска стали ИК «Септем капитал» и ее клиенты

( Читать дальше )

Размещение дебютного выпуска облигаций ООО "Лизинг-Трейд" (500 млн.р., 12,5%, 3 года) завершено

- 23 января 2020, 17:35

- |

Размещение дебютного выпуска облигаций ООО «Лизинг-Трейд» (500 млн.р., купон 12,5%, 3 года до погашения с линейной амортизацией в последний год) завершено. Потребовалось для этого полдня и 510 заявок от покупателей. Спрос оказался существенно выше проданного объема облигаций.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 23.01.2020

- 23 января 2020, 10:16

- |

- «Вита Лайн» определила срок направления оферт от потенциальных покупателей облигаций с предложением заключить предварительные договоры. Компания принимает заявки на трехлетний выпуск биржевых облигаций серии БО-01 объемом 1 млрд рублей с 12:00 МСК 22 января до 16:00 МСК 5 февраля. Заключить предварительные договоры инвесторы могут с организатором долговой программы — «АТОН». Техническое размещение выпуска запланировано на 14 февраля

- «Джи-групп» зарегистрировал выпуск биржевых облигаций. Присвоенный идентификационный номер — 4B02-01-00458-R-001P. Бумаги включены третий уровень списка и Сектор компаний повышенного инвестиционного риска. В октябре 2019 АКРА присвоило ООО «Джи-групп» кредитный рейтинг BBB(RU) со стабильным прогнозом

- «Лизинг-Трейд» сегодня начинает размещение дебютного выпуска ценных бумаг на 500 млн рублей. Ставка ежемесячного купона установлена в размере 12,5% годовых. Начиная с третьего года обращения предусмотрена амортизационная система погашения: по 8,3% от номинала в дату окончания каждого купонного периода и 8,37% от номинала в дату погашения выпуска. Компания не выходила на долговой рынок

( Читать дальше )

Динамика торгов облигациями наших эмитентов: 250,5 млн руб. за декабрь

- 23 января 2020, 08:26

- |

Большое количество новых эмитентов в декабре сказалось на падении котировок размещенных ранее облигаций. На Московской Бирже торгуется уже 16 выпусков наших партнеров, совокупный оборот которых сохранился на уровне ноября. Рост цены показали бонды «Ламбумиз», «Дядя Дёнер» и третий заем «ГрузовичкоФ», а у восьми выпусков за месяц увеличился объем торгов.

Показатели эмиссии lady & gentleman CITY (RU000A1014V7) можно будет сравнивать по итогам января, поскольку выпуск сети мультибрендовых магазинов одежды появился в обращении только 4 декабря. К концу месяца его оборот достиг почти четверти суммы займа, или 50 млн руб.

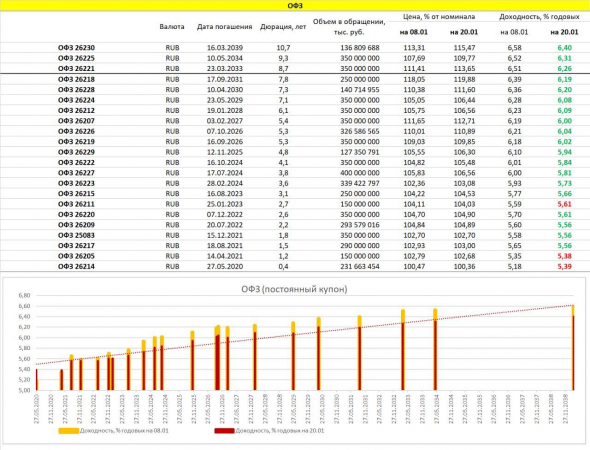

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. И все-таки это перегрев

- 23 января 2020, 08:16

- |

ОФЗ. И все-таки это перегрев. Можно пространно рассуждать о будущем ключевой ставки, это увлекательно, и это только рассуждение. Факт — получить ключевую ставку на ОФЗ можно лишь, вложившись в бумаги с погашением через 13 лет и более. Триумф оптимизма. Спекулятивный потенциал ОФЗ, похоже, уже не обнулился — стал отрицательным.

( Читать дальше )

Высокодоходные облигации на рынке Европы: позаимствованная и адаптированная традиция

- 23 января 2020, 07:32

- |

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1980-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений конца 80-х, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

( Читать дальше )

Скрипт подачи заявки на первичное размещение облигаций Лизинг-Трейд серии 001P-01 (500 м.р., 3 года, купон 12,5%)

- 22 января 2020, 20:25

- |

23 января стартует размещение облигаций ООО Лизинг-Трейд серии 001P-01

Основные параметры выпуска:

• 500 млн.р.,

• 3 года (амортизация с 3-го года),

• Купон – 12,5%, выплата ежемесячно

Время приема заявок 23.01.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: Лизинг-Трейд 001P-01 / ЛТрейд1P1

— ISIN / идентификационный номер: RU000A101CB6 / 4B02-01-00506-R-001P

— контрагент (партнер): Бест Эффортс Банк (код: BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

С уважением, Иволга Капитал

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал