ВДО

Коротко о главном на 16.06.2021

- 16 июня 2021, 09:00

- |

Планы IPO и оферта:

- «Биннофарм Групп» может привлечь внешнее финансирование, в том числе через IPO и выпуск облигаций. Финансирование необходимо для дальнейшего наращивания бизнеса «Биннофарм Групп», в том числе через сделки M&A. Холдинг «Биннофарм Групп» образован в 2020 году в результате консолидации пакетов акций фармацевтических активов АФК «Система».

- «Форвард» сообщил об оферте по выпуску двухлетних коммерческих облигаций серии КО-П03 объемом 200 млн рублей. Номинальная стоимость одной облигации — 100 000 рублей. Цена приобретения — 100% от номинальной стоимости. Дата приобретения ценных бумаг — 2 июля 2021 года.

- «АТОМЭНЕРГОПРОМ» в рамках планируемого размещения зеленых облигаций на Московской бирже проведет вебинар в среду 16 июня 2021 года, в 14:00 (GMT+3). Необходима предварительная регистрация.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Календарь облигационных размещений от ИК "Иволга Капитал"

- 16 июня 2021, 07:30

- |

Уточняем планы на ближайшие размещения облигаций. Определился ориентир дат ближайшего облигационного размещения — второго выпуска МФК «Займер» (крупнейшая микрофинансовая компания России), которое должно пройти 7-8 июля. Даты остальных размещений на данный момент более-менее четко не запланированы. Все предстоящие размещения будут происходить среди квалифицированных инвесторов.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

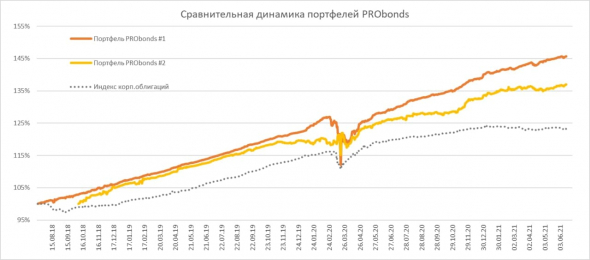

Краткий обзор портфелей PRObonds (актуальная доходность 13,6-9% годовых)

- 16 июня 2021, 07:09

- |

Доходности портфелей PRObonds за последние 365 дней – 13,6% для основного портфеля #1, ориентированного на высокодоходные облигации, 9% для смешанного портфеля #2. С начала года, несмотря на падение широкого рынка облигаций портфель #1 прибавил 4%, портфель #2 – 3,4%. Портфель #1 продолжает переигрывать индекс высокодоходных облигаций Cbonds (он с начала года вырос на 3,8%, причем не учитывает комиссионных издержек).

( Читать дальше )

Коротко о главном на 15.06.2021

- 15 июня 2021, 13:14

- |

Новые выпуски и завершение размещений:

- «реСтор» зарегистрировал выпуск трехлетних биржевых облигаций серии 001Р-01 объемом 3 млрд рублей на Московской бирже. Ставка купона установлена на уровне 8,1% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Номинал одной облигации 1 тыс. рублей. Бумаги включены в Третий уровень листинга. По выпуску предусмотрен ковенантный пакет. Минимальная сумма заявки на покупку биржевых облигаций при первичном размещении — 1,4 млн рублей. Дата начала размещения —17 июня. Организаторы: Альфа-Банк, Газпромбанк, SberCIB, Совкомбанк. Агент по размещению — Альфа-Банк. ПВО — Legal Capital Investor Services.

- ЦФП («Viva Деньги») принял решение разместить трехлетние облигации серии 02 объемом 1 млрд рублей. Номинальной стоимость одной бумаги — 1 тыс. рублей. Купоны ежемесячные. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 15 июня 2021, 06:07

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 14.06 по 18.06.2021, в пересчёте на 1 облигацию)

15.06.2021

• МСБ-Лизинг, 002P-02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 7,86 руб. Амортизация: 20,83 руб.

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

16.06.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

18.06.2021

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

Коротко о главном на 11.06.2021

- 11 июня 2021, 08:56

- |

Новые выпуски и программа на рынке ВДО:

- «Круиз» («Грузовичкоф») планирует новый выпуск четырехлетних облигаций серии БО-01 объемом 50 млн руб. Купоны ежемесячные. Поручитель — ООО «Автофлот-Столица». По выпуску предусмотрена возможность досрочного погашения. Организатор — «Юнисервис Капитал».

- Лизинговая компания «Дельта» зарегистрировала программу облигаций серии 001Р объемом до 10 млрд рублей включительно на Московской бирже. Присвоенный регистрационный номер — 4-00556-R-001P-02E.

- «Институт стволовых клеток человека» (ИСКЧ) принял решение о выпуске пятилетних облигаций серии БО-01 объемом 300 млн рублей. По выпуску предусмотрено обеспечение исполнения обязательств в форме поручительства.

- «Эксперт РА» подтвердило рейтинг кредитоспособности группы компаний «ОР» на уровне ruBBB и изменило прогноз по рейтингу на стабильный. Ранее у компании действовал развивающийся прогноз.

( Читать дальше )

Роман Макаров (гендиректор МФК "Займер") о перспективах снижения предельной ставки кредитования (ПСК)

- 10 июня 2021, 11:45

- |

Гендиректор лидера микрофинансовой отрасли России МФК «Займер», Роман Макаров высказался насчет законодательной инициативы о снижении предельной ставки кредитования (ПСК) до с нынешних 1% до 0,5% в день (https://www.lawmix.ru/banki/16946).

Со своей стороны добавлю, что отрасль готовится к возможному понижению ПСК, хотя ее представители и считают любое понижение с нынешних уровней излишним. Вероятно, в случае дальнейших нормативных ужесточений число МФО и МКК еще более сократится, а доли лидирующих из них в этом случае должны вырасти наиболее заметно.

/Облигации МФК «Займер» входят в портфели PRObonds на 5% от активов/

Коротко о главном на 10.06.2021

- 10 июня 2021, 06:58

- |

Старт размещения и дефолт:

- Сегодня «ЭнергоТехСервис» начинает размещение четырехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 9,9% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация: по 6,7% выплачивается в даты окончания 5-15-го купонов, 26,3% — в дату погашения.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате купонного дохода за 11-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рублей. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

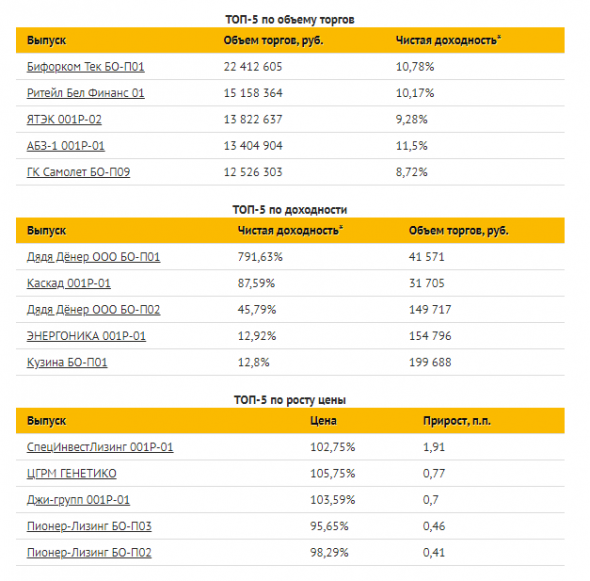

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал