SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Банки

ХКФ-банк догнал ВТБ по объему привлечения депозитов населения

- 21 августа 2013, 10:02

- |

В июле ХКФ-банк привлек вкладов населения сопоставимо со всей группой ВТБ, свидетельствует российская отчетность банков. Частные клиенты принесли в ХКФ за месяц 9 млрд рублей. У всей группы ВТБ — розничного «ВТБ 24», «Банка Москвы» и реорганизуемого ТКБ — привлечение без учета переоценки валютных вкладов, «потяжелевших» за счет ослабления рубля, составило около 10 млрд.

Среди топ-10 банков по объемам привлечения вкладов безоговорочный лидер — Сбербанк: в июле вкладчики принесли ему 44,6 млрд. Второй — традиционно «ВТБ 24», ХКФ стал третьим, потеснив по объемам притока средств физлиц Альфа-банк и Газпромбанк, пишут «Вести».

Из российской отчетности следует, что все три банка группы ВТБ в июле резко замедлили темпы прироста средств физлиц. При том, что в первом полугодии «ВТБ 24» наращивал вклады рекордными темпами — к июлю средства физлиц в госбанке выросли на 163,6 млрд. Это больше, чем за весь прошлый год: 147 млрд рублей.

( Читать дальше )

Среди топ-10 банков по объемам привлечения вкладов безоговорочный лидер — Сбербанк: в июле вкладчики принесли ему 44,6 млрд. Второй — традиционно «ВТБ 24», ХКФ стал третьим, потеснив по объемам притока средств физлиц Альфа-банк и Газпромбанк, пишут «Вести».

Из российской отчетности следует, что все три банка группы ВТБ в июле резко замедлили темпы прироста средств физлиц. При том, что в первом полугодии «ВТБ 24» наращивал вклады рекордными темпами — к июлю средства физлиц в госбанке выросли на 163,6 млрд. Это больше, чем за весь прошлый год: 147 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Плечи убивают кредитную историю ?

- 19 августа 2013, 10:10

- |

Пару дней назад эта тема уже поднималась, но заглохла из-за недопонимания некоторых.

Плечи по своей правовой природе — это кредит или займ. Потому что трейдеру дают в долг заемные средства. Если брокер — банк, то банковский кредит.

Следовательно, как и любой кредит, он может повлиять на кредитную историю и может быть отраженным в ней.

Как минимум два смартлабовца сказали, что используемые ими плечи отражались в их кредитной истории.

Но самое плохое даже не это. А то, что это привело к отказам им в кредитах. Потому что в банках не понимали как можно брать в кредит такие суммы, на что их брать и почему так часто.

Что скажете ?

Вы с этим сталкивались ?

Какие брокеры передают сведения в бюро кредитных историй ?

Особенно хочется услышать мнение от инсайдеров банковского и брокерского бизнеса по этой ситуации.

Плечи по своей правовой природе — это кредит или займ. Потому что трейдеру дают в долг заемные средства. Если брокер — банк, то банковский кредит.

Следовательно, как и любой кредит, он может повлиять на кредитную историю и может быть отраженным в ней.

Как минимум два смартлабовца сказали, что используемые ими плечи отражались в их кредитной истории.

Но самое плохое даже не это. А то, что это привело к отказам им в кредитах. Потому что в банках не понимали как можно брать в кредит такие суммы, на что их брать и почему так часто.

Что скажете ?

Вы с этим сталкивались ?

Какие брокеры передают сведения в бюро кредитных историй ?

Особенно хочется услышать мнение от инсайдеров банковского и брокерского бизнеса по этой ситуации.

Кредит «алкогольный»

- 19 августа 2013, 01:20

- |

Эксперты выявили связь между выдачей кредитов и потреблением алкоголя

В регионах с максимальным количеством больных алкоголизмом граждане гораздо охотнее берут кредиты, а банки охотнее их кредитуют.

Наименьшая закредитованность населения — в регионах с минимальным уровнем заболевания алкоголизмом. К такому выводу пришли аналитики Центра налогового и банковского администрирования Taxadmin.ru, используя данные Росстата и Центрального банка. Так, в Чеченской Республике на конец 2012 года в среднем на каждого жителя выдано всего лишь 6,6 тыс. руб. банковских кредитов. При этом численность больных алкоголизмом, состоящих на учете в лечебно-профилактических учреждениях, также минимальное в России — всего лишь 213 человек на 100 тыс. жителей. На втором и третьем местах по уровню закредитованности — Ингушетия и Дагестан. Их жители в среднем задолжали банкам всего лишь по 9–10 тыс. руб. Эти республики также входят в тройку регионов с минимальным числом зависимых от алкоголя (В Дагестане — 362 больных на 100 тыс. жителей, а в Ингушетии — всего лишь 10,1 человека).

( Читать дальше )

Прошу совета Смарт-лаба: покупать или оставаться в депозитах ?

- 16 августа 2013, 09:41

- |

Прошу совета Смарт-лаба: покупать или оставаться в депозитах ?

Немного о банках

- 15 августа 2013, 20:26

- |

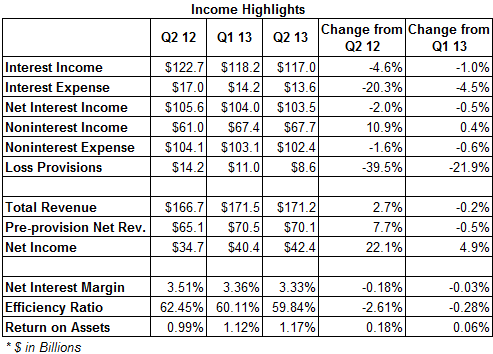

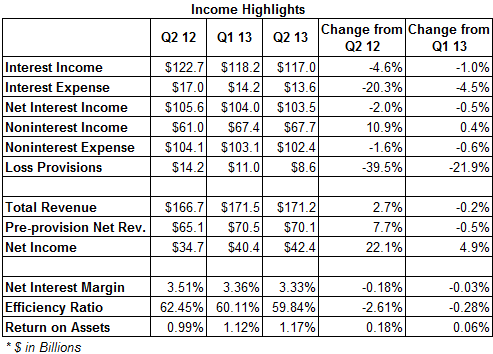

В общем-то, отчитались все банки и можно подвести итоги. Процентные доходы (interest income) продолжают непрерывное сокращение. За год доход от данной статьи сократился на 6 млрд. до 117 млрд. или на 4.6% от Q2-2012. Самым показательным стала историческая прибыль в размере 42.4 млрд. долларов, что на 22.1% выше Q2-2012. Совокупная выручка несколько сократилась по отношению к предыдущему кварталу, но выросла на 2.7% по отношению к Q2-2012 до 171.2 млрд. В основном прибыль была получена за счет снижения резерва от потерь по кредитам. Чистая процентная маржа продолжает сокращаться и достигла во втором квартале 3.33%. Коэффициент эффективности так же продолжает сокращаться и достиг отметки 59.84%.

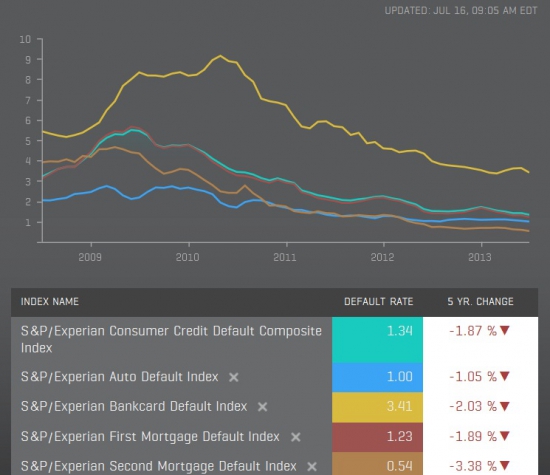

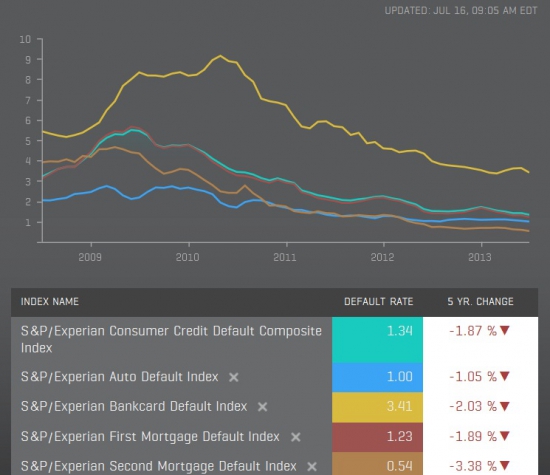

Что касается дефолтов и просрочек, то мы падаем непрерывно в течении 3ё-х лет.

( Читать дальше )

Что касается дефолтов и просрочек, то мы падаем непрерывно в течении 3ё-х лет.

( Читать дальше )

Банки боятся трейдеров???

- 15 августа 2013, 11:54

- |

Я на фондовом рынке не первый год, и не первый год пользуюсь плечом брокера. Оказывается, это плечо указаывается в моей кредитной истории.

Теперь когда я прихожу в банк, говорю — у меня нет просроченных кредитов, зарплата хх тысяч, дайте мне ххх тысяч, банк смотрит на мою историю и говорит — парень, ты там многими миллионами ворочаешь постоянно (видят маржинальные сделки с брокерского счёта), а зарплата у тебя официальная хх тысяч. Так не бывает, ты что-то химичишь. И не дают.

Вот что за кидалово на ровном месте… Что делать?

Теперь когда я прихожу в банк, говорю — у меня нет просроченных кредитов, зарплата хх тысяч, дайте мне ххх тысяч, банк смотрит на мою историю и говорит — парень, ты там многими миллионами ворочаешь постоянно (видят маржинальные сделки с брокерского счёта), а зарплата у тебя официальная хх тысяч. Так не бывает, ты что-то химичишь. И не дают.

Вот что за кидалово на ровном месте… Что делать?

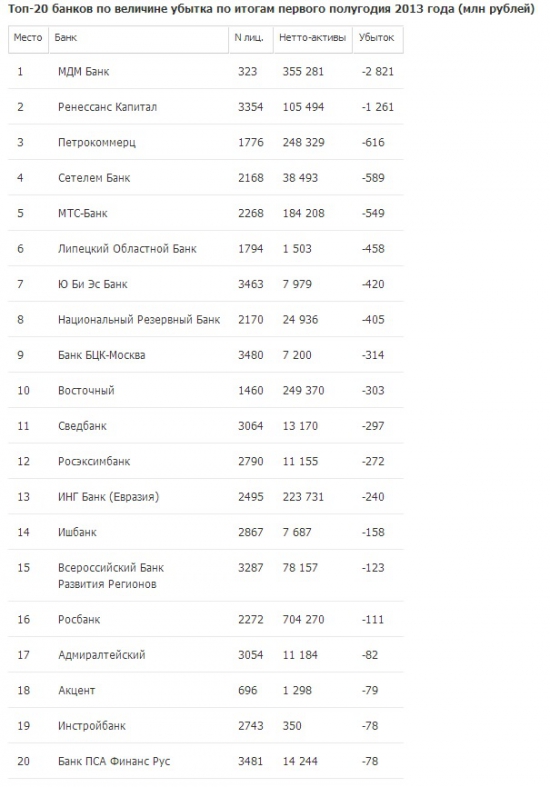

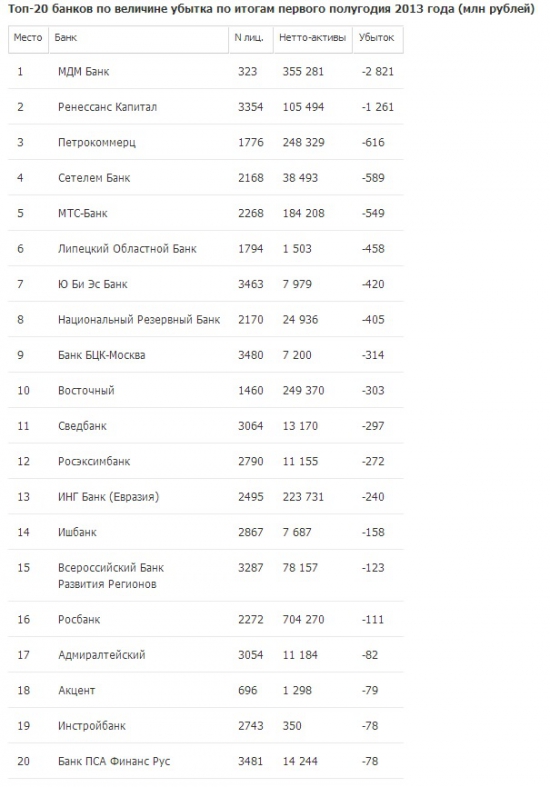

Самые убыточные банки по итогам первого полугодия 2013 года

- 15 августа 2013, 11:43

- |

Топ-20 банков по величине убытка по итогам первого полугодия 2013 года (млн рублей)

статья полностью http://www.banki.ru/news/daytheme/?id=5306175

статья полностью http://www.banki.ru/news/daytheme/?id=5306175

Вопрос знатокам: Сбер предлагает потр.кредит под 14,5%. Может, взять ? Или к НГ будут под 10% выдавать ?

- 14 августа 2013, 14:46

- |

Получил смс с предложением от кассы взять потрю кредит по 14,5 %.

Может, взять? Или к НГ будут под 10% выдавать ?

Ещё три месяца назад та же касса предлагала кредит под 22,5%.

Что случилось?

Сбер уже не знает, куда пристроить лишние рубли ?

И что будет, когда бедные люди, взявшие кредиты под 22,5%, придут переоформлять под 14,5 % ?

Спасибо за конструктивные комментарии.

Может, взять? Или к НГ будут под 10% выдавать ?

Ещё три месяца назад та же касса предлагала кредит под 22,5%.

Что случилось?

Сбер уже не знает, куда пристроить лишние рубли ?

И что будет, когда бедные люди, взявшие кредиты под 22,5%, придут переоформлять под 14,5 % ?

Спасибо за конструктивные комментарии.

Саймон Джонсон: "Инфляция не страшна - страшны крупные банки"

- 13 августа 2013, 12:19

- |

Саймон Джонсон, экономист из MIT, утверждает, что опасения по поводу роста инфляции, вызванного действиями ФРС, беспочвенны. Он считает, что по-настоящему надо опасаться экономических можеоей типа «слишком большой банк, чтобы обанкротиться» — по материалам AForex.

Саймон Джонсон, экономист из MIT, утверждает, что опасения по поводу роста инфляции, вызванного действиями ФРС, беспочвенны. Он считает, что по-настоящему надо опасаться экономических можеоей типа «слишком большой банк, чтобы обанкротиться» — по материалам AForex.По мнению Джонсона, ФРС США по-прежнему в состоянии контролировать денежно-кредитную систему и нет причин опасаться того, что Центробанк может не заметить признаков надвигающейся инфляции, если они возникнет. Реальную проблему он видит в ложном чувстве защищенности у крупнейших финансовых институтов. Вера в то, что правительство все равно придет им на помощь, по прежнему толкает их к принятию больших рисов. Слабое регулирование и отсутствие реальных изменений в этом направлении Джонсон считает ахиллесовой пятой финансовой системы США. Этим обеспокоены уже не только профессионалы, но и обычные граждане. Общественное движение «Американцы за финансовые реформы» в своем докладе призывает к тому, чтобы тема регулирования стала центральной при выборе кандидатуры следующего председателя ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал