БАНКИ

Сбер изучает возможность перевода заблокированных активов на отдельное юрлицо — вице-президент банка Тарас Скворцов

- 26 апреля 2024, 12:59

- |

www.interfax.ru/business/957928

Сбер создавал по наиболее проблемным заблокированным активам стопроцентный резерв, который может быть распущен при выделении активов, что окажет положительное влияние на прибыль и на капитал.

«У нас, конечно же, есть заблокированные активы. В рамках этого закона, который дает нам еще одну возможность их урегулировать вот таким образом, которая прописана в законе, мы именно эту возможность и прорабатываем», — добавил Скворцов, не назвав общий объем заблокированных активов.

t.me/reuters_ru

- комментировать

- Комментарии ( 0 )

Дисконт ВТБ к Сбербанку составляет 41%, что близко к историческим уровням - Альфа-Банк

- 26 апреля 2024, 12:57

- |

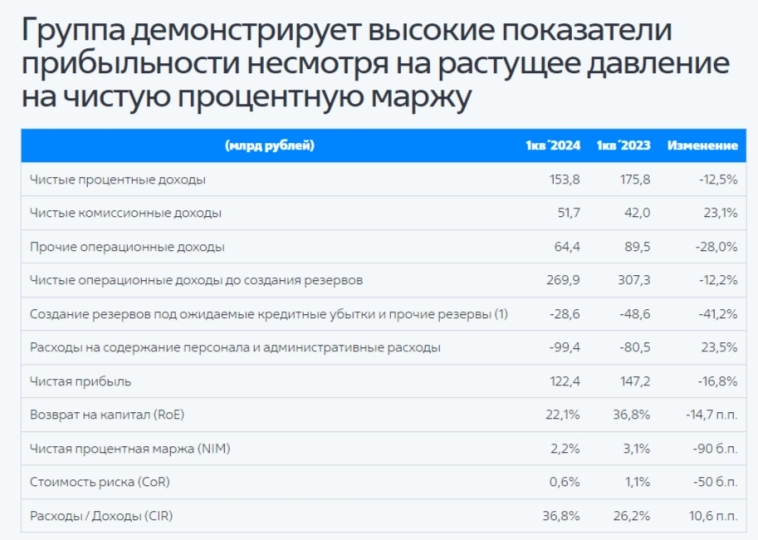

Чистая прибыль банка в 1К24 составила 122,4 млрд руб. (22% ROE), снизившись на 17% г/г, но превысив консенсус-прогноз на 14%. Кредитный портфель продолжал расти: в сегменте юрлиц он увеличился с начала года на 6,8%, в сегменте физлиц – на 2,6% (после роста соответственно на 19% и 25% по итогам 2023 г.). Соотношение кредитов и депозитов составило 91,1% (в конце 2023 г. – 88,9%). При этом чистая процентная маржа по итогам 1К24 ощутимо снизилась и составила 2,2% (против 2,9% в 4К23, 3,1% в 2023 г. и 3,7-3,8% в 2020- 2021 гг.) на фоне высокой ключевой ставки ЦБ. В то же время стоимость риска по итогам 1К24 была низкой – на уровне 0,6% (прогноз на 2024П – 1,0%). Кроме того, чистые комиссионные доходы выросли на 23% г/г, также довольно существенным был вклад прочих доходов (они обеспечили 24% операционного дохода банка; в основном, это переоценка активов телекоммуникационного сектора). В моменте это позволило компенсировать давление на процентную маржу банка.

( Читать дальше )

Сбер ожидает ставку 13% в концу 2024г, рост ВВП на уровне 2,8%, инфляция составит 4-5% — вице-президент банка Тарас Скворцов

- 26 апреля 2024, 12:28

- |

Согласно презентации, Сбербанк повысил прогноз по росту ВВП РФ на 2024 год с 1,7% до 2,8%, инфляция составит 4-5% вместо 5-7%, ожидаемых ранее.

tass.ru/ekonomika/20658679

Аллокация по IPO МТС-банка составила в среднем 3%, большинству дали по 1 акции — на основе отзывов с форума Смартлаба

- 26 апреля 2024, 11:36

- |

smart-lab.ru/forum/MBNK

Сбер может пересмотреть прогноз по финансовым показателям в сторону улучшения по результатам 2кв — вице-президент банка Тарас Скворцов

- 26 апреля 2024, 11:31

- |

«Наш прогноз по финансовым показателям «Сбера» на год мы оставляем без изменений. Будем смотреть на возможность его улучшения по отдельным показателям по итогам отчета за второй квартал», - заявил старший вице-президент кредитной организации Тарас Скворцов.

www.finam.ru/publications/item/sberbank-mozhet-peresmotret-prognozy-po-finpokazatelyam-na-2024-god-po-itogam-2-kvartala-20240426-1126/

Средняя ставка по вкладам в топ-10 банков

- 26 апреля 2024, 11:30

- |

Средняя максимальная ставка по вкладам в топ-10 банков во второй декаде апреля осталась на прежнем уровне — 14,83% годовых, сообщает результаты мониторинга Центробанк.

В разрезе сроков это выглядит так:

📌на срок до трех месяцев — 11,95% (без изменений к первой декаде апреля);

📌на срок от трех до шести месяцев — 14,53% (без изменений);

📌на срок от шести месяцев до одного года — 14,41% (-0,12 п.п.);

📌на срок свыше одного года — 12,53% (-0,13 п.п.).

Самую высокую ставку среди системно значимых кредитных организаций, не входящих в базу расчета ЦБ, предлагает Московский кредитный банк по вкладу «МКБ.Преимущество+» — 18,5% годовых.

А вот согласно порталу Финуслуги, который является финансовой площадкой Московской биржи, средняя доходность депозитов в топ-50 банках на 22 апреля в зависимости от срока составляет:

📌на три месяца: 14,79% (+0,04 п.п. по сравнению с показателем на 15 апреля);

📌на шесть месяцев: 14,38% (+0,03 п.п.);

( Читать дальше )

Где искать иксы?

- 26 апреля 2024, 11:18

- |

В кофемании На конфе Смартлаба, конечно!

👉 Вы много знаете сторонних мероприятий, куда первые лица Сбера приезжают выступить?

👉 Может бываете на конференциях, на которые в гости приходят люди, придумавшие OZON ?

👉 Часто видите, как брокеры высылают десант из аналитиков и покупают билеты для своих VIP-клиентов?

👉 Представляете, где можно в кулуарах встретить и запросто поговорить с мажоритариями Совкомбанка и WHOOSH ?

👉 Зачем журналисты Forbes, РБК, Ведомостей и Коммерсанта едут в Петербург в июне?

( Читать дальше )

Бумага ВТБ отстала от рынка и финансового сектора и может показать догоняющую динамику в перспективе - Атон

- 26 апреля 2024, 11:06

- |

Чистая прибыль банка за 1-й квартал 2024 составила 122 млрд рублей (-17% г/г) при RoE 22,1%. Чистый процентный доход достиг 154 млрд рублей (-13% г/г), рентабельность чистой прибыли — 2,2% (против 3,1% годом ранее), чистый комиссионный доход составил 51,7 млрд рублей (+23% г/г). Прочий доход от непрофильных видов деятельности составил 64,4 млрд рублей (-28%г/г). Валовый портфель корпоративных кредитов банка вырос на 6,8% с начала года до 15,0 трлн рублей, портфель кредитов физлицам увеличился на 2,7% с начала года до 7,2 трлн рублей, автокредиты выросли на 19%, ипотечные кредиты — на 3%. Коэффициент Н20.0 снизился до 10,39% (против 10,61% по состоянию на конец 2023). Банк улучшил свой прогноз на 2024 год и теперь ожидает более сильный рост кредитного портфеля при более низкой стоимости риска по сравнению с прогнозом, представленным ранее (стоимость риска ок. 1,0%). В результате чистая прибыль банка и показатель ROE за 2024 также могут оказаться выше первоначального прогноза (435 млрд рублей; ок. 19%).

( Читать дальше )

ВТБ отчитался за I кв. 2024г. — прибыль снизилась относительно прошлого года, но за март было заработано столько, сколько за январь-февраль

- 26 апреля 2024, 09:11

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за I квартал 2024 г. и они оказались весьма интересными. Если рассматривать чистую прибыль за квартал относительно прошлого года, то, естественно, она снизилась, потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка практически остудила спрос на вторичную ипотеку, а корректировка параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди.

💳 Как не странно ужесточение макропруденциальных лимитов/надбавок влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то спрос усиливается за счёт потреб. кредитования в последние 2 месяца, но ВТБ в данном сегменте не показало какой-то сверх прибыли.

💳 Стабилизация курса ₽ не даёт зарабатывать на курсовых разницах, как в прошлом году

Если рассматривать март относительно января-февраля, то чистой прибыли было заработано за март — 61,1₽ млрд, а в январе-феврале — 61,3₽ млрд.

( Читать дальше )

Бумаги ВТБ не вызывают интереса для инвестиций - Freedom Finance Global

- 25 апреля 2024, 18:19

- |

Банк не выплачивает акционерам дивиденды и часто проводит допэмиссию своих ценных бумаг, что размывает долю каждого акционера в компании и снижает ее стоимость. По сравнению с другими представителями банковского сектора в России ценные бумаги ВТБ не вызывают у нас интереса для инвестиций.Чернов Владимир

Freedom Finance Global

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал