SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Афорекс

США. Потребительские расходы на бензин бьют 30-летние рекорды

- 21 февраля 2013, 14:06

- |

- Разместил(а) AForex Markets, Февраль 21, 2013

- Просмотр блога

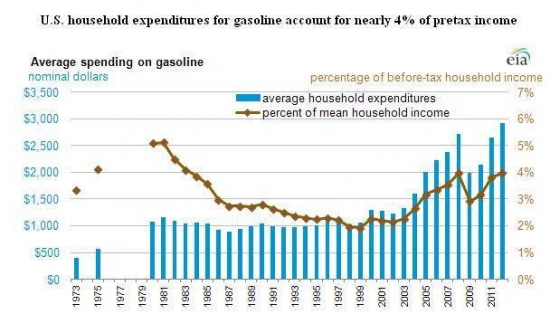

Как показывают данные EIA, расходы на бензин в 2012 году для среднего домохозяйства достигли отметки $2912 – около 4% годового дохода (до вычета налогов) – по материалам AForex.

Как показывают данные EIA, расходы на бензин в 2012 году для среднего домохозяйства достигли отметки $2912 – около 4% годового дохода (до вычета налогов) – по материалам AForex.За последние 30 лет (кроме момента в 2008 году) это максимально высокий процент доходов от домохозяйств, который пришелся на бензин*:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Минутки что надо. Прогноз Николая Корженевского.

- 21 февраля 2013, 13:41

- |

- Разместил(а) AForex Markets, Февраль 21, 2013

- Просмотр блога

Мы открываем стратегический шорт в GBPUSD, держим лонг в GBPNZD и прочие позиции.

Мы открываем стратегический шорт в GBPUSD, держим лонг в GBPNZD и прочие позиции. Как мы и ожидали, минутки не навредили доллару. Совсем наоборот, содержание протоколов оказалось очень даже позитивным для американца. Причина проста — на последнем заседании представители ФРС обсуждали, насколько рационально сохранение столь масштабного количественного смягчения. Несколько голосов поддержали ранее свертывание QE, еще несколько управляющих поставили вопрос о потенциальном сокращении объемов программы. Это, конечно, супер бычатина для доллара, и реакция рынка не заставила себя ждать.

Наиболее интересным способом поиграть в сильный USD мы считаем шорт в GBPUSD и AUDUSD. Евро в данном случае трогать попросту неразумно — даже если EURUSD и будет снижаться, то, вероятно, медленнее других пар. Фискальные и монетарные власти продолжают ставить подножки британцу, и после пробития всех мыслимых поддержек нам очень нравится продажа фунт-доллара. Она будет особенно хороша при сколько-нибудь ощутимой коррекции, но ждать ее мы уже устали. Особенно отчаянные спекулянты могут попытаться продать GBPJPY, которая с точки зрения краткосрочной техники выглядит много более перекупленной.

День американской статистики. Прогноз Николая Корженевского.

- 20 февраля 2013, 13:37

- |

Мы сохраняем позиционирование неизменным.

Мы сохраняем позиционирование неизменным.Среда должна стать днем статистики из США. Выходит масса цифр, главными из которых будут показатели по недвижимости. Они интересны, во-первых, в свете теории разворота на американском рынке жилья, а во-вторых, как индикатор активности после неожиданно слабого 4-го квартала. Да, в конце 2012-го года проблемы для ВВП создавала внешняя торговля и фискальная политика, которые не имеют прямого отношения к строительству и продажам домой. Но крайне важно, станут ли они новой опорной точкой, которая хотя бы отчасти компенсирует провалы на других фронтах. В случае положительных цифр возможно умеренное улучшение перспектив USD. Увенчает день публикаций минуток ФРС, которые определенно не станут мягче, а значит вряд ли навредят американцу.

А аутсайдером на рынке в ближайшее время, видимо, останется австралиец. Новую порцию негатива для него создало неожиданно ужесточение монетарных условий в КНР. Народный Банк Китая впервые за 8 месяцев провел т.н. «операцию стерилизации», то есть изъял ликвидность из финансовой системы. Для хрупкой Австралии это тревожный знак. Аналитики AForex считают разумным либо шорт в AUDNZD, исходя из меньшей зависимости Новой Зеландии от экспорта в Поднебесную, или шорт в AUDCAD, как попытку игры на относительно быстрое восстановление именно экономики США. можно подумать и о банальной продаже AUDUSD.

Триггеры для депрессии по-итальянски

- 20 февраля 2013, 13:36

- |

- Разместил(а) AForex Markets, Февраль 20, 2013

- Просмотр блога

Собственно, мировому инвестиционному сообществу уже давно понятно, что текущее правительство Италии, преуспев в части эффективных переговоров с евро-лидерами, потерпела полное фиаско в восстановлении реальной экономики – по материалам AForex.

Собственно, мировому инвестиционному сообществу уже давно понятно, что текущее правительство Италии, преуспев в части эффективных переговоров с евро-лидерами, потерпела полное фиаско в восстановлении реальной экономики – по материалам AForex.Чтобы осознать бедственное положение итальянской экономики достаточно взглянуть на эти два графика от Morgan Stanely.

График 1. Сокращение спроса и снижение производительности корпораций как следствие.

( Читать дальше )

Рынок акций США. Расстройство для «медведей»

- 20 февраля 2013, 13:32

- |

- Разместил(а) AForex Markets, Февраль 20, 2013

- Просмотр блога

Вчера акции закрылись на новых посткризисных максимумах. В это же время ожидания по прибылям корпораций (они же теоретически ключевые драйверы акций) продолжают падать – по материалам AForex.

Вчера акции закрылись на новых посткризисных максимумах. В это же время ожидания по прибылям корпораций (они же теоретически ключевые драйверы акций) продолжают падать – по материалам AForex.Начиная с конца четвертого квартала (31 декабря), аналитики последовательно сокращали ожидания по прибылям американских компаний – для Q1 (c 2.4% до -0.04%), для Q2 (c 6.5% до 5.1%).

Когда акции растут, а ожидания по прибылям падают – оценки текущих рыночных стоимостей бумаг растут под действием феномена «экспансия мультипликаторов». Это опять же в теории.

При таком раскладе рыночные «медведи», которые делали ставки на падение акций на фоне ухудшения бизнес-активности компаний, оказываются в проигрыше. Вчерашний день был примечателен еще и тем, что акции росли, несмотря на разочаровывающий отчет по рынку жилья США.

( Читать дальше )

В фокусе – предвыборная Италия

- 20 февраля 2013, 13:30

- |

- Разместил(а) AForex Markets, Февраль 20, 2013

- Просмотр блога

Любые политические выборы – это всегда интересно, во-первых. Во-вторых, выборы на разных своих стадиях всегда влияют на динамику финансовых рынков – по материалам AForex.

Любые политические выборы – это всегда интересно, во-первых. Во-вторых, выборы на разных своих стадиях всегда влияют на динамику финансовых рынков – по материалам AForex.Если говорить о предстоящих выборах в Италии, то важно понимать, что их исход имеет огромное значение для всего ЕС. Стоит обратить внимание на доходности 10-летних итальянских бондов, которые в конце 2011 достигли своего пика на фоне ужесточения евро-кризиса. Примечательно, что этот пик совпал с отставкой Сильвио Берлускони.

График. Динамика доходности по 10-летней суверенной облигации Италии. На графике отмечена точка отставки С.Берлускони.

( Читать дальше )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 20 февраля 2013, 12:52

- |

- Разместил(а) AForex Markets, Февраль 20, 2013

- Просмотр блога

Как мы и предполагали, торговая сессия вторника привнесла на фондовые биржи ценовое оживление, чему поспособствовало возвращение к торговым будням американских инвесторов, а также ряд макроэкономической статистики, оказавшейся лучше ожиданий. В этот раз отличился европейский регион, где были опубликованы неожиданно сильные данные по индексу экономических ожиданий инвесторов ZEW. Индекс вырос с 31,5 до максимального с апреля 2010 года уровня 48,2 пункта, в то время как прогнозировали рост до 35 пунктов. Германия по-прежнему сохраняет за собой статут локомотива позитивных настроений, выступающих достойным противовесом любого экономического негатива со стороны валютного блока.

Как мы и предполагали, торговая сессия вторника привнесла на фондовые биржи ценовое оживление, чему поспособствовало возвращение к торговым будням американских инвесторов, а также ряд макроэкономической статистики, оказавшейся лучше ожиданий. В этот раз отличился европейский регион, где были опубликованы неожиданно сильные данные по индексу экономических ожиданий инвесторов ZEW. Индекс вырос с 31,5 до максимального с апреля 2010 года уровня 48,2 пункта, в то время как прогнозировали рост до 35 пунктов. Германия по-прежнему сохраняет за собой статут локомотива позитивных настроений, выступающих достойным противовесом любого экономического негатива со стороны валютного блока.( Читать дальше )

США. Где платят больше всего?

- 19 февраля 2013, 12:40

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Интерны (стажеры) в лучших американских компаниях получают в месяц $4604-$6704 (данные Glassdoor.com) – по материалам AForex.

Интерны (стажеры) в лучших американских компаниях получают в месяц $4604-$6704 (данные Glassdoor.com) – по материалам AForex.Для сравнения, средний американец (не стажер) получает в месяц $4400 – согласно отчету Census Bureau.

Где больше платят? Однозначно – в финансовой и высокотехнологической сфере. В данных сегментах война за «юные таланты» и «свежую кровь» все еще актуальна.

Топ-лист самых высоко оплачиваемых стажерских позиций:

25. Qualcomm: $4604

24. Bank of America: $4605

23. SAP: $4615

22. BP: $4631

21. BlackRock: $4698

20. Intel: $4836

19. Tagged: $4909

18. Capital One: $4930

17. Deutsche Bank: $4943

16. Shell Oil US: $4975

15. Chevron: $4999

14. PayPal: $5060

13. Yahoo: $5063

12. Apple: $5277

11. Nvidia: $5286

10. Amazon: $5436

9. ConocoPhillips: $5607

8. Microsoft: $5847

7. Adobe: $5861

6. LinkedIn: $5866

5. Google: $5891

4. Facebook: $6084

3. ExxonMobil: $6268

2. EBay: $6500

1. VMware: $6704

10 акций составляют 20% всей капитализации S&P500

- 19 февраля 2013, 12:38

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

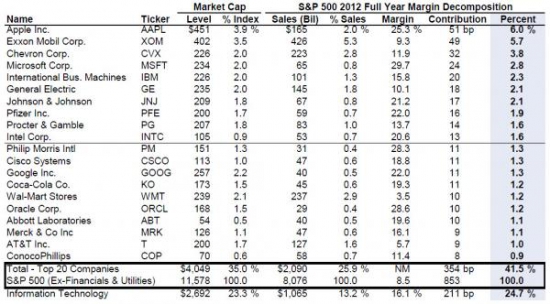

Казалось бы, индекс S&P 500 должен давать избыточное представление о динамике рынка акций США. Принято считать, что S&P – показатель, который чаще анализируют профессиональные игроки в противовес индексу Dow, который часто называют «любительским» – по материалам AForex.

Казалось бы, индекс S&P 500 должен давать избыточное представление о динамике рынка акций США. Принято считать, что S&P – показатель, который чаще анализируют профессиональные игроки в противовес индексу Dow, который часто называют «любительским» – по материалам AForex.Тем не менее, с индексом S&P500 не все так просто, ибо 10 топовых компаний индекса составляют более 20% его капитализации. 20% топовых акций составляют около 42% всего индекса (источник Goldman Sachs):

( Читать дальше )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 19 февраля 2013, 12:34

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Первая торговая сессия не отличилась особой динамикой, что было более чем предсказуемо, учитывая отсутствие не только американских инвесторов, но и значимой экономической статистики. Поэтому те настроения, которые были сформированы на финансовых площадках в конце прошлой недели, были переняты вчерашней сессией. Единственным событием, заслуживающим внимание, стала конференция главы ЕЦБ Марио Драги, традиционно выступающего в роли ключевого ньюсмейкера, особенно в периоды относительного затишья. Несмотря на то, что риторика Драги до выступления всегда вызывает сомнения, по факту сюрпризы преподносятся редко. Этот раз также не стал исключением, и единственно внятная реакция была наблюдаема лишь в рядах валютных активов.

Первая торговая сессия не отличилась особой динамикой, что было более чем предсказуемо, учитывая отсутствие не только американских инвесторов, но и значимой экономической статистики. Поэтому те настроения, которые были сформированы на финансовых площадках в конце прошлой недели, были переняты вчерашней сессией. Единственным событием, заслуживающим внимание, стала конференция главы ЕЦБ Марио Драги, традиционно выступающего в роли ключевого ньюсмейкера, особенно в периоды относительного затишья. Несмотря на то, что риторика Драги до выступления всегда вызывает сомнения, по факту сюрпризы преподносятся редко. Этот раз также не стал исключением, и единственно внятная реакция была наблюдаема лишь в рядах валютных активов.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал