Акции

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

- комментировать

- Комментарии ( 0 )

💵 Отчет о прибылях и убытках - коммерческие, общехозяйственные и админ расходы | Начинающий инвестор

- 10 сентября 2020, 11:57

- |

Снял очередное видео по фундаментальному анализу отчёта о прибылях и убытках.

В видео мы разобрали:

— что такое коммерческие, общехозяйственные и админ расходы,

— какие расходы включаются в данные статьи,

— на что обращать внимание при анализе данных расходов и другие моменты.

Надеюсь видео будет полезным.

ВТБ Капитал Инвестиции приглашает на новую онлайн-конференцию 📣

- 10 сентября 2020, 11:48

- |

ВТБ Капитал Инвестиции приглашает на новую онлайн-конференцию 📣

🗣Поговорим о том, зачем компании выпускают новые акции и облигации, как это происходит, что дают инвестору эти размещения ценных бумаг и как в них поучаствовать.

✍️ Задавайте свои вопросы на сайте. 10 сентября с 14:00 там же публикуем ответы.

Какие акции можно брать как в лонг, так и в шорт ?

- 10 сентября 2020, 10:18

- |

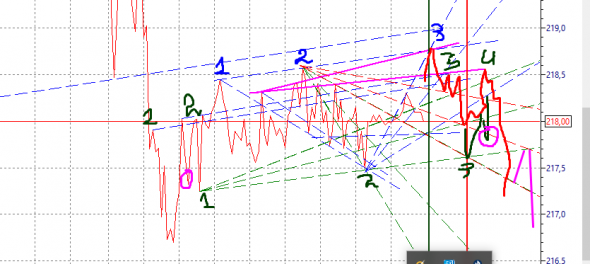

Коррекция закончилась – снова вверх

- 10 сентября 2020, 09:51

- |

Сильный трехдневный обвал рынка закончился. Американские фондовые индексы снова растут свыше двух процентов за прошлую сессию и продолжают свой рост на азиатской сессии. Чего ожидать далее?

А далее снова рост. Если рассматривать инвестиционную привлекательность разных классов активов, то наиболее перспективными являются именно акции компаний, на фоне роста денежной массы, дешевых кредитов и восстановления потребительского спроса. Как раз, из-за этих причин долгосрочные облигации смотрятся не привлекательно для инвестирования т.к. при росте потребительского спроса и денежной массы будет расти инфляция, которая поспособствует росту доходностей облигаций и падению цен на них.

Консервативные инвесторы, которые боятся инвестировать в акции, предполагая, что это «пузырь» будут вкладывать свои сбережения в золото, что даст дополнительный толчок для роста цен на него.

Поэтому инвестиционный портфель, в котором будут акции, золото и кэш – можно считать самым низкорисковым в текущих реалиях.

ИНДЕКС МБ СЕГОДНЯ

- 10 сентября 2020, 09:48

- |

Выше 2875.

Индекс открылся в расчетной точке 2980 потестил 2875 и… замер.

Несмотря на внешний фон, где сипа от второго уровня спроса 3320 потестила целевую точку 3400, а нефть от 39,8 сходила на 2 из обозначенных целей. На этом фоне мы даже не сходили на цель 2910 от 2875.

Спред и отставание от внешки становятся неприличными.

Закончится тем, что при стоянии сипи включится русский рост. Бессмысленный и беспощадный.

Сегодня ожидаю опен 2890.

Уровень поддержки 2875 сопротивление 2910(2920).

Среднесрочные цели прежние.

Удачи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал