АКЦИИ

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 29 сентября 2015, 12:15

- |

- комментировать

- Комментарии ( 0 )

Aratana Therapeutics не смогла узнать, где собака зарыта

- 28 сентября 2015, 11:02

- |

В пятницу в секторе биотехнологий мы наблюдали массовую распродажу активов: индекс NASDAQ Biotechnology снизился по итогам дня на 5,05%.

Лидером падения стала компания Aratana Therapeutics, Inc.: её капитализация снизилась на 39%. Акции Aratana приняли двойной удар: общая коррекция рынка наложилась на негативные результаты клинических испытаний препаратов для лечения домашних животных.

Aratana Therapeutics, Inc. — биофармацевтическая компания, которая занимается лицензированием, разработкой и продажей препаратов для лечения домашних животных. Капитализация $378 миллионов. Основана в 2010 году, располагается в Бостоне, штат Массачусетс.

Рейтинги компании от IVAO:

( Читать дальше )

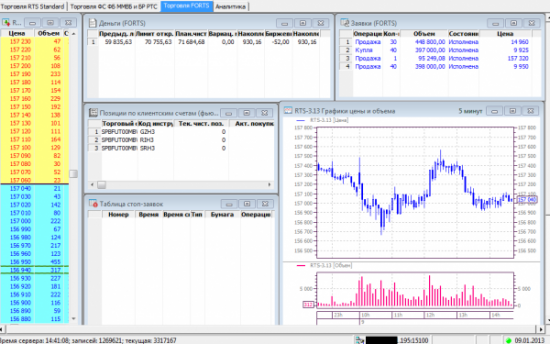

ТС "Запах денег"

- 27 сентября 2015, 15:07

- |

Прекрасно работает на всех рынках и даже сейчас

Торговая система в картинках. Все реально. Стейтменты, стратегии, отработка, всего 15 примеров под номерами.

1

( Читать дальше )

Богатые клиенты Bank of America массово вкладываются в акции энергетических компаний

- 27 сентября 2015, 12:48

- |

www.zerohedge.com/news/2015-09-15/few-people-are-going-drown-oil-patch-financing-dries-btfders-back-truck

Довольно странное поведение в условиях низких цен на нефть. Можно предположить, что клиенты крупнейшего банка в США ожидают, что уже скоро либо нефть резко вырастет в цене, либо все остальные активы (начиная с наличных долларов) резко в цене упадут.

Сдам в аренду ТС

- 25 сентября 2015, 23:57

- |

Оплата по итогам, раз в квартал. Торговля в ручном режиме по понятному алгоритму. Предпочтительно на американских акциях, дневной интервал. Или опционы у кого небольшой депозит. Срок аренды один год. Трек-рекорд имеется. Доходность более 100% годовых.

Подробности в ЛС.

P.S. плюсаните пожалуйста тему.

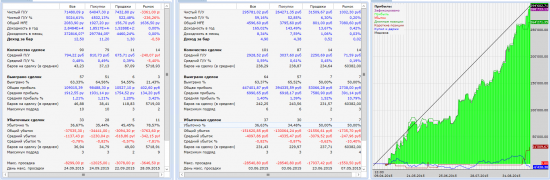

Продажа CALL опциона фьючерса на акции на FORTS

- 25 сентября 2015, 18:15

- |

Я не встречал человека,

разбогатевшего на покупке опционов.

Деньги на этом рынке делают те,

кто опционы выписывает (продаёт).

Александр Элдер

Продажа CALL фьючерсов на акции с контанго – торговая система, предполагающая продажу CALL текущего страйка фьючерсного контракта акции, находящегося в состоянии контанго по отношению к базовому активу. Эксплуатируются две закономерности: получение безрисковой ставки (за счёт распада контанго) и продажа волатильности (на месячном опционе, практически всегда находится в состоянии контанго по отношению к текущей волатильности).

Результат тестирования.

Торговые инструменты: 1 месячный опцион CALL фьючерса SR (продажа центрального страйка, каждое 15 число месяца или следующий торговый день), фьючерс SR (для определения центрального страйка), акции в объёме 1-го фьючерса (для сравнения с данной торговой системой и исследования суммарной прибыли Опцион+БА[акция]).

( Читать дальше )

ВПЕРВЫЕ за 18 недель...

- 25 сентября 2015, 10:45

- |

За прошедшую неделю приток составил $43 млн. против оттока неделей ранее в размере $49,5 млн.

Что это, хороший первый звоночек или просто кто-то решил затариться чуток на текущих уровнях? Первый раз за 4,5 месяца прибавление произошло.

Вдохновляющая история о худшем рыночном таймере всех времен

- 24 сентября 2015, 19:47

- |

Поскольку акции стали чрезвычайно волатильными, это может вынудить долгосрочных инвесторов становиться более краткосрочно-ориентированными в своих действиях, покупая акции ради однодневного ралли либо продавая их после быстрого 11%-го снижения наподобие того, что мы видели в среду и четверг.

Если опираться на исторические данные S&P500 (.SPX), то этот второй вариант – продажа, основанная на страхе – наиболее опасен. Если верить исследованию институционального портфельного менеджера и финансового журналиста Бена Карлсона, на самом деле даже наихудший рыночный таймер всех времен заработал бы деньги на акциях за последние несколько десятилетий.

Назовем этого ужасного (или, возможно, неудачливого) инвестора «Бобом». Боб сделал свою первую инвестицию в начале 1973 года, прямо перед 48%-м крахом S&P500. После этого Боб продолжал держать акции, тем временем накопив еще $46 000 наличными, благоразумно инвестировав их только в сентябре 1987-го – в аккурат перед 34%-м крахом. Боб продолжал стойко держаться, проведя еще всего две инвестиции незадолго до выхода на пенсию, прямо перед крахами 2000-го и 2007-го!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал