SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

долг

Поздравляем Америку! Она попала в клуб "Трехзначный долг к ВВП"!

- 22 декабря 2011, 13:14

- |

Америку можно поздравить. она попала в клуб «Трехзначный долг к ВВП»! Если верить данным Бюро экономического анализа, то ВВП США составило — 15 180 900 000,00 долларов, а долг без учета завершенных аукционов и сделок уже составляет — 15 182 756 264 288,80 доллара. Это означает, что на сегодняшний день общий долг США к ВВП составляет 100,012%. Думаю, тебе не стоит расстраиваться, ведь календарь Мая заканчивается через год, не говоря уже о дне зимнего солнцестояния.

На самом деле, если добавить чистую стоимость всех обязательств США, а так же приспособляемость ВВП к таким вещам, как сокращение жилищного строительства, США уже давно в клубе «Трехзначный долг к ВВП».

Немного аналитики на этот счет:

1. Общий долг на 20 декабря сотавляем: 15 131 979 264 288,80 долларов:

( Читать дальше )

На самом деле, если добавить чистую стоимость всех обязательств США, а так же приспособляемость ВВП к таким вещам, как сокращение жилищного строительства, США уже давно в клубе «Трехзначный долг к ВВП».

Немного аналитики на этот счет:

1. Общий долг на 20 декабря сотавляем: 15 131 979 264 288,80 долларов:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 19 )

Нацдолг и точки кипения

- 09 декабря 2011, 15:43

- |

Долг США перевалил за отметку $15 трлн, составив $15,11 трлн. Если пересчитать на ВВП, то получится 99,5%. До конца 2011 года долг превысит уровень 100% ВВП, а в 2012 году дойдет до отметки 106-108% ВВП. Европейские страны, следуя «плохому» американскому примеру, также на грани перехода черты в 100%. Например, долг Франции может вырасти до 117% в 2013 году с текущего 91%. Неудивительно, что Франции уже почти никто и не дает в долг, хотя еще 5 лет назад страна духов, вина и сыра считалась одной из самых сбалансированных в отношении бюджета. Франция – это только один из примеров. Примеров может быть море. В чем причина безобразия? Догадайтесь… Правильно! Причина – в… читать дальше

Тройка Диалог, форум «Россия», вступительное слово Нассима Талеба

- 05 декабря 2011, 12:15

- |

Вступительная речь на форуме Тройка Диалог: некомпетентные эксперты в экономике; долги и прогнозы; конвертация частного долга в общественный; слепые люди в администрации Обамы (Бернанке, Гайтнер, Саммерс) и надежные валюты (свободные от правительств).

Впереди зона турбулентности

- 22 ноября 2011, 16:43

- |

В прошлые дни упали … Сегодня реализуем отскок, что будет дальше — мне лично не совсем понятно. А когда не понятно, нужно быть в стороне от рынка и наблюдать. До прояснения ситуации.

В США, как я и предполагал, начались баталии по поводу сокращения дефицита бюджета. Европейцы режут расходы, регуляторы в лице ЕЦБ и ФРС совершенно невнятно комментируют ситуацию, не давая четких ориентиров по своей будущей политике. Статистика по США выходит на удивление подозрительно хорошей. Инфляции вроде бы нет, так же как и рецессии.

С одной стороны, кажется, что все плохо и рынки должны упасть. Ведь совершенно непонятно, что в будущем может стать драйвером для роста экономики, в условиях, когда у властей исчерпан ресурс для помощи экономике. Но надо понять один очень важный фактор, власть там, на западе сейчас загнана в угол в связи с вялыми темпами восстановления экономики, проблемами с долгом в Европе и США. Ее, власть можно сравнить с мышкой загнанной в угол, а действия мышки загнанной в угол не предсказуемы.

( Читать дальше )

В США, как я и предполагал, начались баталии по поводу сокращения дефицита бюджета. Европейцы режут расходы, регуляторы в лице ЕЦБ и ФРС совершенно невнятно комментируют ситуацию, не давая четких ориентиров по своей будущей политике. Статистика по США выходит на удивление подозрительно хорошей. Инфляции вроде бы нет, так же как и рецессии.

С одной стороны, кажется, что все плохо и рынки должны упасть. Ведь совершенно непонятно, что в будущем может стать драйвером для роста экономики, в условиях, когда у властей исчерпан ресурс для помощи экономике. Но надо понять один очень важный фактор, власть там, на западе сейчас загнана в угол в связи с вялыми темпами восстановления экономики, проблемами с долгом в Европе и США. Ее, власть можно сравнить с мышкой загнанной в угол, а действия мышки загнанной в угол не предсказуемы.

( Читать дальше )

Мир погряз в долгах. Кто кому и сколько должен?

- 21 ноября 2011, 20:05

- |

Мировая финансовая система погрязла в долгах. Долговые проблемы Европы ухудшаются с каждым днем, и стоит только одной из стран, как Греция, Ирландия или Португалия объявить дефолт, мировая экономика погрузится в глубокую рецессию на долгие годы. Финансовая система настолько взаимосвязана, что банкротство одной из стран приведет к цепной реакции и может распространиться на другие страны, так как внешний долг большинства стран значительно превышает их внутренний валовой продукт.

Ниже представлены данные: какая страна кому и сколько должна.

Полный текст: http://take-profit.org/newsreview.php?mid=4271

Ниже представлены данные: какая страна кому и сколько должна.

Полный текст: http://take-profit.org/newsreview.php?mid=4271

Если очень нужны деньги,то я..(голосовалка)

- 17 ноября 2011, 19:35

- |

Если очень нужны деньги,то я..(голосовалка)

Реальный госдолг США - 120% ВВП

- 17 ноября 2011, 18:17

- |

Италия взбудоражила умы — долг в 120% ВВП, 1,8 трлн. евро в абсолютном выражении.

На деле ситуация в госфинансах — мировая, а не Италии — намного хуже чем видится.

Почему размер госдолга сравнивают с ВВП?

Потому что ВВП — налогооблагаемая база.

Вчера Егор Сусин указал, что реальный ВВП США на 18,6% меньше, чем формальный — за счет т.н. «гедонистических» добавок весом более чем в 2 трлн. долларов.

«Гедонистические» добавки налогами не обложишь.

Таким образом ВВП США не 15 трлн. долларов, а около 12,5 трлн.

Таким образом реальный госдолг США не 100% ВВП, а 120% ВВП.

В Китае долги провинций достигли 5,5 трлн. долларов или 80% ВВП.

Тут надо понимать, что ту политику поддержания экономики в кризис, которую США проводят через федеральный бюджет Китай проводит через бюджеты провинций. Потому, по сути, долг провинций — это федеральный госдолг.

С учетом того, что на начало года долг центральных властей Китая составлял 17% ВВП, реальный госдолг Китая составляет 100 или несколько более процентов ВВП.

На деле ситуация в госфинансах — мировая, а не Италии — намного хуже чем видится.

Почему размер госдолга сравнивают с ВВП?

Потому что ВВП — налогооблагаемая база.

Вчера Егор Сусин указал, что реальный ВВП США на 18,6% меньше, чем формальный — за счет т.н. «гедонистических» добавок весом более чем в 2 трлн. долларов.

«Гедонистические» добавки налогами не обложишь.

Таким образом ВВП США не 15 трлн. долларов, а около 12,5 трлн.

Таким образом реальный госдолг США не 100% ВВП, а 120% ВВП.

В Китае долги провинций достигли 5,5 трлн. долларов или 80% ВВП.

Тут надо понимать, что ту политику поддержания экономики в кризис, которую США проводят через федеральный бюджет Китай проводит через бюджеты провинций. Потому, по сути, долг провинций — это федеральный госдолг.

С учетом того, что на начало года долг центральных властей Китая составлял 17% ВВП, реальный госдолг Китая составляет 100 или несколько более процентов ВВП.

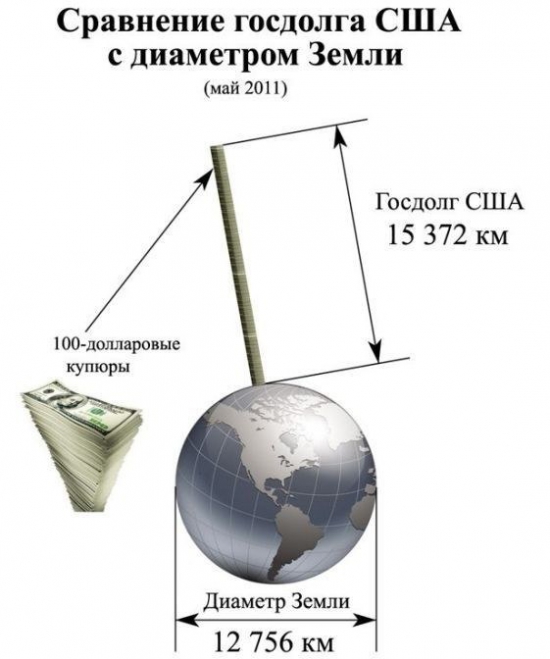

Госдолг США превысил $15 триллионов. Как это выглядит в сравнении.

- 17 ноября 2011, 15:19

- |

Как выглядит триллион долларов

Я опущу слова о том, что это огроменная куча денег и что её никто не собирается возвращать, все люди умные — давно сами вывод сделали, надеюсь. Я всего лишь хочу освежить в памяти, ранее встреченне в сети визуализирование. Так как же выглядит такая куча денег наличными?

Смотрите сами. Итак, начнём с малого :-)

( Читать дальше )

Отчет BNP Paribas.

- 03 ноября 2011, 16:35

- |

Сегодня вышел отчет за III-ий квартал крупнейшего банка Франции BNP Paribas. Прибыль банка в третьем квартале сократилась на 71.6%!!! Связано это с тем, что ему пришлось зарезервировать 2 миллиарда евро под списание греческих долгов.

Сообщается, что чистая прибыль банка уменьшилась до 541 миллиона евро, в то время как эксперты прогнозировали прибыль в размере 991,9 миллиона евро. Это почти в 2 раза меньше прогнозов.

Выручка BNP Paribas снизилась на 7,6% до 10,0 миллиардов евро, хотя ожидали выручку на уровне 10,48 миллиарда евро.

Сообщается, что чистая прибыль банка уменьшилась до 541 миллиона евро, в то время как эксперты прогнозировали прибыль в размере 991,9 миллиона евро. Это почти в 2 раза меньше прогнозов.

Выручка BNP Paribas снизилась на 7,6% до 10,0 миллиардов евро, хотя ожидали выручку на уровне 10,48 миллиарда евро.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал