SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

банк

Торговля $/рубль без плеча через банк

- 10 ноября 2014, 21:51

- |

Недавно тут где то в комментах видел, что кто то торгует через непомню какой банк $/RUB без плеча с привязкой курса к форексу, но со спредом 1руб (т.е. бакс на счету в банке можно продать по сиюсекундному курсу минус 1 руб, а не по курсу ЦБ+спред предыдущего дня). Кто знает какой банк предоставляет такую услугу, буду благодарен любой другой подробной информации о такой торговле

- комментировать

- ★1

- Комментарии ( 13 )

«Онэксим» уведомил владельца ГК «Связной» о дефолте

- 10 ноября 2014, 10:42

- |

Одна из компаний, входящих в группу «Онэксим», на прошлой неделе направила основному владельцу ГК «Связной» Максиму Ноготкову уведомление о дефолте по долгу, пишет «Коммерсантъ» со ссылкой на знакомый с ситуацией источник. По информации другого источника издания, залогом по кредиту выступал контрольный пакет акцийкипрской Trellas Enterprises Limited, через которую осуществляется владение всеми активами Ноготкова.Чистый долг кипрской компании перед банками составляет более $560 млн, пишет издание, ссылаясь на неофициальную информацию. В ближайшие дни будет обсуждаться финальная конфигурация сделки между Ноготковым и группой «Онэксим», говорят источники газеты. Помимо решения вопроса о непосредственной задолженности«Связного» «Онэксиму» необходимо будет договориться с тремя остальными кредиторами — Сбербанком,

( Читать дальше )

( Читать дальше )

Академик Глазьев: о причинах "гибридных войн"

- 02 ноября 2014, 20:48

- |

Доклад С.Ю. Глазьева в Российской Академии Наук. «О внешних и внутренних угрозах экономической безопасности России в условиях американской агрессии». 29 октября 2014г www.youtube.com/watch?v=lxVjLqOJ234

Ребята из РБ, нужен совет

- 02 ноября 2014, 00:46

- |

Здравствуйте. Есть кто-нибудь из РБ торгующий ФОРТС?! Нужен совет на счет банка, который лучше использовать для пополнения и снятия средств с депо. Каким пользуетесь вы?

Анализ Промсвязьбанка и выпуска облигации ПромСвязьБанк-06бо (Обновленный с учетом данных БО по МСФО)

- 01 ноября 2014, 10:57

- |

Промсвязьбанк» — один из крупнейших российских частных банков. Полное наименование: Открытое акционерное общество «Промсвязьбанк». Кроме того, в деловой практике часто используется сокращение ПСБ. Штаб-квартира — в Москве.

По размеру активов «Промсвязьбанк» на 2014 год занимает 11-е место среди российских банков. В актуальном рейтинге журнала «The Banker» по итогам 2012 года «Промсвязьбанк» входит в 500 крупнейших банков мира по размеру собственного капитала (433 место).

Клиентами банка являются более 93.000 российских предприятий, а количество розничных клиентов превышает 1,2 млн. человек. Региональная сеть «Промсвязьбанка» насчитывает 302 точки продаж, свыше 5300 банкоматов (включая сети банков-партнёров) и 157 терминалов самообслуживания по всей России. Продукты и услуги представлены в подавляющем большинстве регионов, охватывающих порядка 88 % населения России. «Промсвязьбанк» также имеет филиал на Кипре и представительства в Китае, Индии, Казахстане и на Украине. В конце 2013 года был открыт офис в Швейцарии, также банк планирует начать работу в Гонконге.

( Читать дальше )

Бэнкинг по-русски: Депозитарии. Из жизни профучастников..

- 27 октября 2014, 10:55

- |

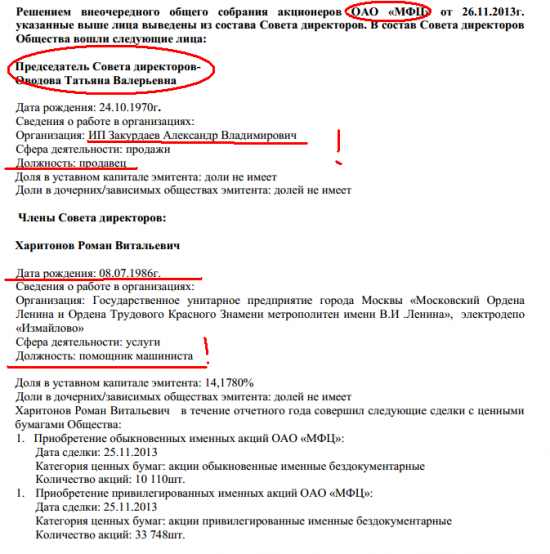

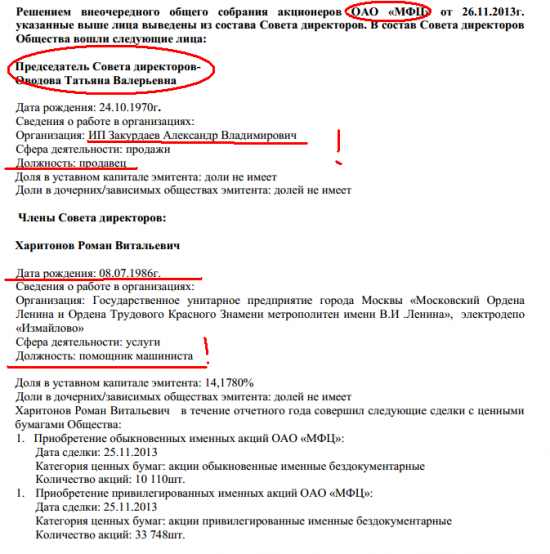

Учитывая последнюю тенденцию ряда кредитных организаций хранить свои госбумаги в дружественных им Депозитариях, хочется вспомнить В.И. Ленина - У нас каждая кухарка сможет управлять государством!!!

В нашем же случае Продавщица и помощник машиниста могут рулить Депозитарием.....

ссылка - http://mfc.ru/upload/iblock/1fc/mfc_otchet2013.pdf

Кстати а что у нас с финансовыми показателями МФЦ ???

В нашем же случае Продавщица и помощник машиниста могут рулить Депозитарием.....

ссылка - http://mfc.ru/upload/iblock/1fc/mfc_otchet2013.pdf

Кстати а что у нас с финансовыми показателями МФЦ ???

Центробанк России работает на благо США

- 23 октября 2014, 00:29

- |

Центробанк.

<iframe width=«640» height=«360» src=«www.youtube.com/embed/6A6ajOeCvdk?feature=player_detailpage» frameborder=«0» allowfullscreen></iframe>

<iframe width=«640» height=«360» src=«www.youtube.com/embed/6A6ajOeCvdk?feature=player_detailpage» frameborder=«0» allowfullscreen></iframe>

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал