SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

аналитика

Обзор фондового рынка США (03 апреля 2012)

- 03 апреля 2012, 14:55

- |

Макроэкономическая статистика США:

Заседание комитета по денежно-кредитной политике.

FOMC Meeting Minutes

Продажи автомобилей и грузовиков.

Производственные заказы.

Новости Компаний:

Cavium Inc (CAVM, Technology, Semiconductor — Broad Line, USA) — Производитель микросхем сообщил, что выручка в первом квартале может снизиться на 7%.

Смежные акции(NETL, PMCS, BRCM)

Pep Boys — Manny, Moe & Jack (PBY, Services, Auto Parts Stores, USA) — Крупнейшая сеть продажи автозапчастей, основанная более 90 лет сообщила об убытках в четвертом квартале, которые составили 8 центов на акцию. Аналитики ожидали 12 центов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инвестклуб БКС г.Белгород

- 03 апреля 2012, 14:06

- |

Белгородский офис инвестиционной компании БКС приглашает всех желающих посетить регулярные мероприятия нашего Инвестклуба. Встречи проходят в свободной форме открытого диалога. Цель этих мероприятий:

- поддержка и общение трейдеров и инвесторов

- регулярный обзор финансовых рынков

- анонс важных финансовых событий и ожидаемых макроэкономических данных

- технический и фундаментальный анализ наиболее ликвидных инвестиционных инструментов

- разбор совершенных и запланированных сделок

- формализация и оптимизация торговых систем

- обучающие семинары и лекции

МЫ ЗАИНТЕРЕСОВАНЫ В ВАШЕМ УСПЕХЕ НА РЫНКЕ

—

С уважением,

Андрей Бежин

Финансовый советник

Инвестиционная компания БКС

Агентский офис г.Белгород

Тел.:+7(4722) 37-78-79

http://www.bcs.ru

Россия, Белгород, Проспект Богдана Хмельницкого, д. 111, оф. 320 mailto:andrey.bezhin@gmail.com

Фонды смешанных инвестиций потерпели неудачу (обзор ПИФов за 26.03.12-30.03.12)

- 03 апреля 2012, 13:36

- |

Активных распродаж ПИФов в конце марта не наблюдалось. Более того, отдельные категории открытых фондов, например, фонды облигаций, даже набрали активов.

По данным НРА, в среднем по рынку ПИФов фонды потеряли за период около 0,41% стоимости пая. При этом, так же в среднем по рынку, СЧА ОПИФов выросла на 1,16%. Прирост пая открытого фонда облигаций составил 0,45%. Наибольший отток средств наблюдался среди фондов смешанных инвестиций. Так, средний показатель падения стоимости пая по открытым ПИФам смешанных инвестиций составил 0,65%. Тогда как падение СЧА составило 0,88% в среднем по ОПИФам смешанных инвестиций. Фондам акций удалось привлечь в отрасль некоторый объем активов. В целом по рынку прирост СЧА ОПИФов акций составил 1,85% с учетом средней коррекции стоимости пая на 0,87%.

Среди лидеров недели, равно как и среди аутсайдеров по показателю изменения стоимости пая, не было выявлено четкой отраслевой закономерности.

Наибольший прирост стоимости пая у фонда ВТБ-Фонд Телекоммуникаций (+1,92%). Далее по убывающей:

( Читать дальше )

По данным НРА, в среднем по рынку ПИФов фонды потеряли за период около 0,41% стоимости пая. При этом, так же в среднем по рынку, СЧА ОПИФов выросла на 1,16%. Прирост пая открытого фонда облигаций составил 0,45%. Наибольший отток средств наблюдался среди фондов смешанных инвестиций. Так, средний показатель падения стоимости пая по открытым ПИФам смешанных инвестиций составил 0,65%. Тогда как падение СЧА составило 0,88% в среднем по ОПИФам смешанных инвестиций. Фондам акций удалось привлечь в отрасль некоторый объем активов. В целом по рынку прирост СЧА ОПИФов акций составил 1,85% с учетом средней коррекции стоимости пая на 0,87%.

Среди лидеров недели, равно как и среди аутсайдеров по показателю изменения стоимости пая, не было выявлено четкой отраслевой закономерности.

Наибольший прирост стоимости пая у фонда ВТБ-Фонд Телекоммуникаций (+1,92%). Далее по убывающей:

( Читать дальше )

Ставки сделаны! Манипуляторы

- 03 апреля 2012, 12:01

- |

Российский рынок продолжит на этой неделе торговаться в слаборастущем боковике.

Крупных размещений трежериз не будет, поэтому Сипи ждет такая же судьба.

Вчера рекомендовали к покупке Сбер и Норникель по 25% от портфеля каждый.

Также RIM – покупка от 160, цель в зоне 163-164. Позиции удерживаем, стопы не сработали.

Более подробно смотрите в брифинге, в конце которого обсудим манипуляторов.

Ведущие: Эдуард Ланчев, Олег Крот.

Крупных размещений трежериз не будет, поэтому Сипи ждет такая же судьба.

Вчера рекомендовали к покупке Сбер и Норникель по 25% от портфеля каждый.

Также RIM – покупка от 160, цель в зоне 163-164. Позиции удерживаем, стопы не сработали.

Более подробно смотрите в брифинге, в конце которого обсудим манипуляторов.

Ведущие: Эдуард Ланчев, Олег Крот.

Вторник, премаркет: Сезон корпоративной отчетности

- 03 апреля 2012, 10:28

- |

Сегодня, 3 апреля, на открытии торгов в Москве мы ждем движения вверх в сторону 1535 пунктов по индексу ММВБ. Торговля, скорее всего, пройдет в диапазоне 1515-1540 или даже 1550 пунктов по индексу ММВБ. Закрытие в зеленом цвете.

Торговля в США вчера завершилась неплохим движением вверх – индекс широкого рынка закрылся на три четверти выше пятницы. Среди голубых фишек из состава Dow в лидерах роста оказалась Алкоа (+1,5%) – игроки активно готовятся к сезону корпоративной отчетности, а алюминиевый гигант традиционно его открывает. Цифры Алкоа за первый квартал мы узнаем через неделю – учитывая убытки в прошлом квартале, приятно удивить инвесторов будет чуть легче.

Ожидания на этот сезон корпоративной отчетности в США можно назвать оптимистичными. Опрошенные Bloomberg аналитики ожидают роста прибыли компаний, входящих в индекс S&P 500, в первом квартале на 8,3% по сравнению с четвертым – столь сильные прогнозы основаны на вполне позитивной динамике макроэкономических показателей, которые мы наблюдали в США, и имеют хорошие шансы на реализацию. Если так, то в ближайшие недели у рынков не будет недостатка в поводах для роста – для российских фондовых рынков это шанс обновить максимумы года в апреле.

( Читать дальше )

Торговля в США вчера завершилась неплохим движением вверх – индекс широкого рынка закрылся на три четверти выше пятницы. Среди голубых фишек из состава Dow в лидерах роста оказалась Алкоа (+1,5%) – игроки активно готовятся к сезону корпоративной отчетности, а алюминиевый гигант традиционно его открывает. Цифры Алкоа за первый квартал мы узнаем через неделю – учитывая убытки в прошлом квартале, приятно удивить инвесторов будет чуть легче.

Ожидания на этот сезон корпоративной отчетности в США можно назвать оптимистичными. Опрошенные Bloomberg аналитики ожидают роста прибыли компаний, входящих в индекс S&P 500, в первом квартале на 8,3% по сравнению с четвертым – столь сильные прогнозы основаны на вполне позитивной динамике макроэкономических показателей, которые мы наблюдали в США, и имеют хорошие шансы на реализацию. Если так, то в ближайшие недели у рынков не будет недостатка в поводах для роста – для российских фондовых рынков это шанс обновить максимумы года в апреле.

( Читать дальше )

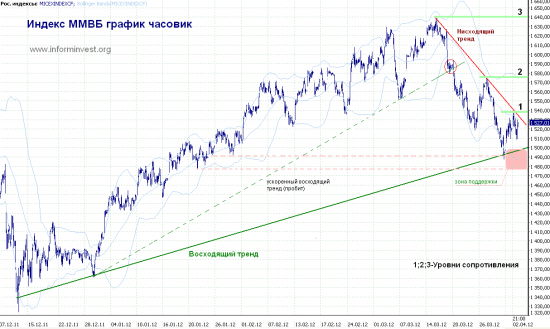

Аналитический обзор индекса ММВБ

- 03 апреля 2012, 10:25

- |

Индекс ММВБ на днях протестировал уровень основного восходящего тренда, который проходит

Через два минимума декабря прошлого года. Пробить данную линию тренда ценам не удалось, в итоге на рынке произошел отскок.

Стоит отметить, что ускоренный восходящий тренд, который формировался первые три месяца этого года уже давно сломлен, индекс ушел в коррекцию.

По мере развития коррекции видно, что каждый последующий минимум ниже предыдущего, а это уже сигнализирует о присутствии медвежьего тренда, пусть пока и краткосрочного.

В текущий момент цены зажаты в диапазоне 1540 на 1490 базисных пунктов.

Если котировкам удастся пробить уровень 1540 пунктов, то вероятнее продолжение роста до 1580 пунктов.

В противном случае, стоит ожидать. Либо задержки цен в текущем диапазоне, либо продолжения падения до зоны поддержки 1500-1480 п.

Стоит отметить что если ценам удастся пробить уровень 1480 п. это стоит расценивать как утверждение медвежьего тренда, после чего котировки могут продолжить падение до отметки 1430 п под уровень локального минимума 16 марта 2012 года.

Сочинение на тему: индексы PMI Mfg по странам в марте

- 02 апреля 2012, 19:42

- |

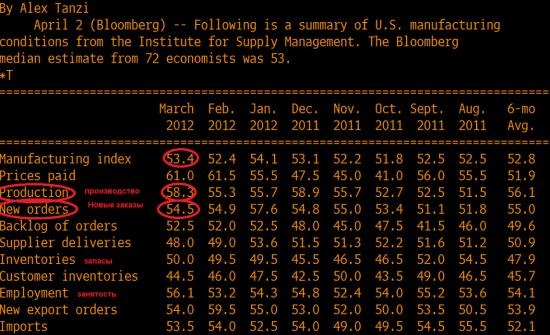

В первых числах каждого месяца публикуется статистика по индексам деловой активности в промышленности (Purchasing Managers Index Manufacturing, PMI Mfg) по абсолютному большинству мировых экономик.

Данные по большей части государственных предприятий публикуют национальные агентства статистики каждой страны, в то время как банк HSBC в сотрудничестве с Markit Economics отслеживают ситуацию в частном секторе различных стран.

Справка Markit Economics: Индексы PMI базируются на ежемесячных исследованиях, проводимых среди тщательно отобранных компаний. Это позволяет получить ранние индикаторы того, что реально происходит в экономике частного сектора, отслеживая такие переменные, как производство, новые заказы, уровень запасов, занятость и цены в промышленных, строительных и сервисных секторах, а также в секторе розничной торговли.

Исследования PMI базируются на фактах, а не на мнениях и публикуются одними из самых первых индикаторов экономической ситуации, выходящих ежемесячно. Для сбора данных используются идентичные методы по всем странам, что позволяет проводить международные сравнения.

( Читать дальше )

Данные по большей части государственных предприятий публикуют национальные агентства статистики каждой страны, в то время как банк HSBC в сотрудничестве с Markit Economics отслеживают ситуацию в частном секторе различных стран.

Справка Markit Economics: Индексы PMI базируются на ежемесячных исследованиях, проводимых среди тщательно отобранных компаний. Это позволяет получить ранние индикаторы того, что реально происходит в экономике частного сектора, отслеживая такие переменные, как производство, новые заказы, уровень запасов, занятость и цены в промышленных, строительных и сервисных секторах, а также в секторе розничной торговли.

Исследования PMI базируются на фактах, а не на мнениях и публикуются одними из самых первых индикаторов экономической ситуации, выходящих ежемесячно. Для сбора данных используются идентичные методы по всем странам, что позволяет проводить международные сравнения.

( Читать дальше )

Фонды акций сильно проиграли фондам облигаций

- 02 апреля 2012, 17:26

- |

Последняя неделя марта не порадовала инвесторов: фондовые рынки России продолжили падение. Внешних причин для этого по-прежнему не больше, чем в начале года. Тем не менее, именно теперь инвесторы и спекулянты решили воспользоваться внешним новостным фоном для коррекции.

В течение недели из США приходили весьма противоречивые новости. В понедельник, 26 марта, инвесторы были в восторге от заявлений Б.Бернарке, который активно пропагандировал мысль о замечательной статистике по безработице и восстановлению экономики США в целом. А в среду, 28 марта, глава ФРС уже не был уверен, что с безработицей все хорошо и что не придется жестко манипулировать рынком, хотя говорил о тех же статданных. Вслед за настроением финансовых властей США кардинально поменялись и мнения инвесторов. Активные покупки сменились столь же массовыми распродажами.

В России же все было спокойно. «Американских горок» не наблюдалось: ни паники, ни, наоборот, активного роста мы не увидели, отмечает

( Читать дальше )

В течение недели из США приходили весьма противоречивые новости. В понедельник, 26 марта, инвесторы были в восторге от заявлений Б.Бернарке, который активно пропагандировал мысль о замечательной статистике по безработице и восстановлению экономики США в целом. А в среду, 28 марта, глава ФРС уже не был уверен, что с безработицей все хорошо и что не придется жестко манипулировать рынком, хотя говорил о тех же статданных. Вслед за настроением финансовых властей США кардинально поменялись и мнения инвесторов. Активные покупки сменились столь же массовыми распродажами.

В России же все было спокойно. «Американских горок» не наблюдалось: ни паники, ни, наоборот, активного роста мы не увидели, отмечает

( Читать дальше )

Не так страшен чарт. Упасть, чтобы подняться.

- 02 апреля 2012, 16:51

- |

Индекс ММВБ в пятницу не смог пробить уровень 1530, что делает маловероятным рост с текущих уровней. Более вероятен следующий сценарий: заход вниз до минимума прошлой недели или чуть ниже с последующим разворотом в течение этой или максимум следующей недели. При снижении и формировании подтверждающих сигналов на разворот можно открывать длинные позиции по акциям Сбербанка и Газпрома.

Ведущая: Елена Беляева

Ведущая: Елена Беляева

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал