Норникель

Целевая цена НорНикеля снижена ввиду более низких, чем ожидалось, дивидендов за 2015 год

- 28 апреля 2016, 13:55

- |

Совет директоров НорНикеля рекомендовал выплатить за 2015 год дивиденды на сумму $548 млн, или 230,14 руб на акцию, сообщается на сайте компании. Таким образом, суммарные дивиденды за 2015 год составили $2 068 млн, что равняется 48,1% EBITDA.

https://specialsituations.net/nornikel-pays-low-dividend/

По нашим прогнозам, итоговые дивиденды НорНикеля должны были составить $614 млн из расчета выплаты 50% EBITDA за 2015 год. EBITDA компании по итогам 2015 года составила $4 269 млн.

Мы понижаем целевую цену Норильского Никеля на 83 руб до 7370 руб за акцию ввиду более низких дивидендов.

- комментировать

- Комментарии ( 0 )

НорНикель - СД рекомендовал дивиденды

- 28 апреля 2016, 09:48

- |

Отсечка — 21 июня

(Решение)

Норникель. Китай. Металлы. Небеспочвенный рост. (наш стоп на месте).

- 22 апреля 2016, 17:41

- |

И этому есть причина, даже две:

Китай выходит из пике и это уже рисует начало тренда, правда с тестом коррекции к лету

и второе металлы на фоне ожиданий растут.

( Читать дальше )

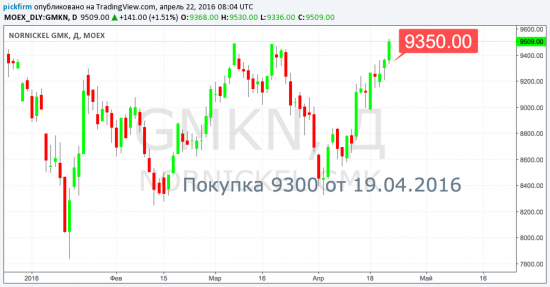

Норникель. Перестановка следящего стоп 9350 (лист смс рассылки)

- 22 апреля 2016, 11:07

- |

Стала возможна перестановка следящего стоп-ордера Норникель

GMKN 9350

P. S. о смс сигналах подробнее ЗДЕСЬ

За следящими стоп-ордерами можно наблюдать на Смарт-Лаб в разделе Сигналы, а также в твиттере и ВКонтакте

Перепроизводство никеля в феврале составило 3,6 тыс тонн — целевая цена НорНикеля сохранена

- 19 апреля 2016, 12:58

- |

Цены на никель сегодня упали на 2,8% на фоне новостей о перепроизводстве металла, сообщает Интерфакс. Сейчас никель торгуется по $8880 за тонну.

https://specialsituations.net/nickel-glut/

В феврале производство никеля, по данным INSG, превысило потребление на 3,6 тыс тонн. Спрос на никель составил 146 тыс тонн, тогда как выпуск находился на уровне 149,6 тыс тонн.

Мы сохраняем целевую цену Норильского Никеля на уровне 7 111 за акцию при курсе доллара 70 руб/доллар, так как она учитывает сохранение низких цен никель в среднем на уровне $9 000 за тонну в течение 2016 года и её восстановление лишь к 2020 году. По нашим оценкам, в данный момент компания значительно переоценена из-за решения мажоритарных акционеров выплатить дивиденды за 2016 год в долг.

Целевая цена НорНикеля снижена ввиду сохранения низких цен на металлы

- 18 апреля 2016, 12:56

- |

Цены на медь, никель и палладий до сих пор не показывают ярко выраженной динамики. Фьючерсы на никель на LME с начала года выросли всего на 1,4%, медь подорожала на 0,1%. Палладий на Чикагской бирже металлов подорожал на 0,1%. При этом, с начала года цены на платину выросли на 10,2%.

https://specialsituations.net/nornikel-downgrade/

Мы понижаем целевую цену Норильского Никеля до 7 111 руб. за акцию после пересмотра прогноза цен на металлы. Мы ожидаем, что цены на никель и медь из-за глобального перепроизводства начнут расти не ранее 2020 года. При этом, цены на платину значительно меньше, чем никель и медь, влияют на целевую цену НорНикеля ввиду небольшой доли в выручке (8,4%).

В данный момент акции Норильского Никеля серьезно переоценены благодаря агрессивной дивидендной политике компании. Исходя из принятой в начале месяца дивидендной политики, дивиденды за 2016 год, по нашим прогнозам, составят $1,9 млрд, или $12,2 за акцию, то есть дивидендная доходность при сохранении текущих цен на акции составит 9%.

( Читать дальше )

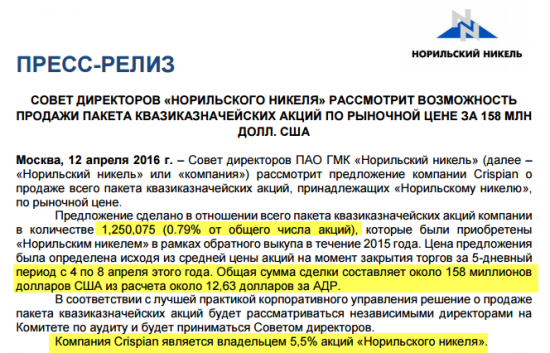

Норникель может продать свои квазиказначейские акции на $168 млн по рынку

- 12 апреля 2016, 12:42

- |

Это официальная информация, релиз тут

Кто-нибудь кстати помнит, почем этот Crispian покупал акции Норникеля на баланс?:)

Трейдеры ждут падения цен на медь на 14% - целевая цена НорНикеля может быть снижена на 6%

- 08 апреля 2016, 12:19

- |

Цены на медь пережили наибольшее падение за неделю с января, и аналитики прогнозируют еще большее падение, пишет Bloomberg. Падение спровоцировано опасениями по поводу снижения спроса на металл в Китае на фоне роста его производства во всем мире.

https://specialsituations.net/copper-slump-takes-6-percent/

Опрос трейдеров и представителей горнодобывающих компаний в ходе международной конференции производителей меди в Чили показал, что даже продавцы металла ждут снижения цен на него. Большинство трейдеров и производителей, согласно результатам опроса, ждут падения цен на медь в 2017 году на 14% до $4000 за тонну.

Медь — второй по объему металл из тех, что производит Норильский Никель. В случае реализации прогноза целевая цена компании при прочих равных упадет на 6% до 8151 руб.

При этом, основной риск для НорНикеля — низкие цены на основной продукт производства, никель. Для реализации текущей целевой цены необходимо, чтобы цены на никель выросли до $11 тыс за тонну (средний уровень 2015 года — $11,9 тыс), при этом текущая цена металла на LME — $8,6 тыс за тонну. Если надежды на восстановление цен на металлы в 2017 году не оправдаются, целевая цена НорНикеля упадет до 7 000 руб за акцию.

Дивиденды НорНикеля за 2016 г составят $1,9 млрд согласно новой дивидендной политике

- 05 апреля 2016, 17:30

- |

Норильский Никель раскрыл параметры новой дивидендной политики. Теперь компания будет выплачивать от 30% до 60% EBITDA в зависимости от значения чистый долг/EBITDA на конец года, за который начисляются дивиденды.

https://specialsituations.net/nornikel-will-pay-high-dividend/

Максимальные дивиденды будут начисляться, если чистый долг/EBITDA будет меньше 1,8. Если чистый долг/EBITDA будет больше 2,2, дивиденды составят 30% EBITDA. Если чистый долг/EBITDA будет между 1,8 и 2,2, размер дивидендов будет рассчитан пропорционально показателю. При этом, компания вернулась к двукратной выплате дивидендов, отказавшись от промежуточных дивидендов за 6 месяцев.

НорНикель принял более агрессивную дивидендную политику, чем мы предполагали. Согласно нашим расчетам, дивиденды по итогам 2016 года составят $1 930 млн, или $12,2 на акцию.

При этом, если цены на металлы останутся на текущем уровне, чистый денежный поток НорНикеля в 2016 году с учетом капзатрат на строительство Быстринского ГОКа составит $1 356 млн, а в 2017 году уменьшится до $593 млн. Чистый долг/EBITDA к концу 2016 года составит 1,3, а к концу 2017 года вырастет до 1,9.

Файл с расчетами находится здесь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал