Избранное трейдера Александр Костерин

Сравнение пенсий в России и в Германии.

- 14 декабря 2018, 23:51

- |

www.anti-spiegel.ru/blog/die-h%C3%B6he-deutscher-und-russischer-renten-ein-vergleich-mit-%C3%BCberraschendem-ergebnis

Видео с переводом статьи на русский.

- комментировать

- ★3

- Комментарии ( 68 )

Один день - Одна сделка. QD/CIEN +$300. Трейдинг на открытии. Торговля акциями на американской бирже.

- 14 декабря 2018, 11:41

- |

После завершения эфиры QD закрыта с запланированным тэйк-профитом +$300, СCIEN закрыта по цене покупки $0

( Читать дальше )

Как рост доллара отразится на долговом рынке в 2019 году. Обзор инфляции и стратегия на рынке облигаций

- 14 декабря 2018, 11:40

- |

Главное

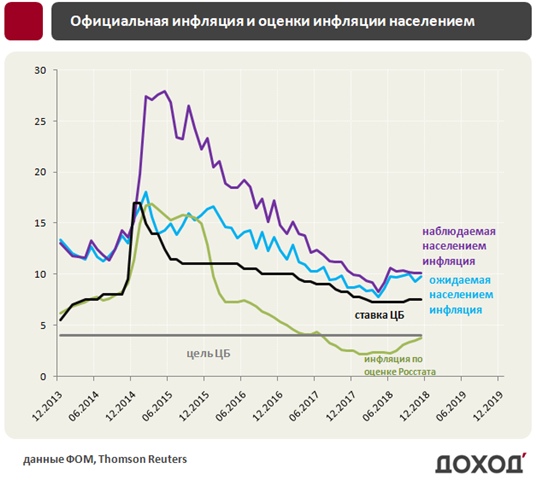

· Ускорение инфляции заставляет Центральный банк России рассматривать возможность увеличения процентных ставок в декабре. Мы считаем, что регулятор отложит ужесточение денежной политики до следующего года.

· В 2019 году ставка будет повышена дважды и к концу года составит 8%.

· В обзоре приведен прогноз изменения кривой процентных ставок на долговом рынке и выбрана оптимальная стратегия для инвестора.

· В конце приводится список облигаций для портфелей с различным уровнем риска.

Инфляция приближается к цели ЦБ

С середины 2017 года инфляция в России держится ниже ориентира Центрального банка. Регулятор меняет денежную политику, чтобы добиться роста цен на уровне 4%. Однако в ноябре инфляция, по оценке Росстата, ускорилась до 3,8%, создавая риск превышения цели ЦБ в ближайшие месяцы. Рост показателя был ожидаем после падения курса рубля во второй половине года.

( Читать дальше )

Денег все меньше, проблем все больше, дальше будет хуже. Обзор финансовых рынков.

- 13 декабря 2018, 20:45

- |

Единственное, о чем следует беспокоиться инвесторам

- 13 декабря 2018, 18:04

- |

Многие понимают вероятность больших потерь, но только немногие воспринимают это всерьез. Вы не можете обвинять американских инвесторов в том, что они немного самодовольны и даже слишком уверены в себе. В конце концов, у нас не было катастрофического снижения индекса S&P 500 с 2009 года. Даже когда группа акций сильно просела (как это произошло недавно, когда многие акции S&P 500 упали более чем на 20%), определились минимумы. В 2018 году эти минимумы не привели к более высоким историческим максимумам, и S&P 500 присоединился к большинству других мировых индексов, находясь значительно ниже своего максимума, достигнутого в начале года.

Вот один из способов, который я использую, чтобы следить за текущим состоянием рынков. Я просмотрел список из 100 ETF, которые я использую для отслеживания глобальных инвестиционных рынков (до 7/18/18). Средний доход от 100 ETF в этом году отрицательный примерно на 3,3%. С конца сентября этот показатель составляет около -5,6%. Но знания исторического поведения рынков подсказывают мне, что это только начало. Другими словами, начало чего-то хуже, а не временное бегство в сторону. Это еще не та ситуация, в которой инвестор, вошедший в позицию и забывший про нее на долгое время, теряет большую часть своих жизненных сбережений. Но впервые за десятилетие я думаю, что риск этого очень высок.

( Читать дальше )

Как искусственный интеллект дает стойкий плюс в трейдинге

- 12 декабря 2018, 14:14

- |

Начал отслеживать прогнозы в телеграм-канале https://t.me/neuronxio, каждые 4 минуты новый. Сравнивал с рынком. Обнаружил, что нейронная сеть предсказывает довольно точно. На сайте обещают 75% точности, по моим результатам чуть меньше, но в целом близко к правде. Например, в ноябре с интересом наблюдал, как на графике нейронной сети падал биткойн. Захватывающее было зрелище, работу алгоритма я оценил.

( Читать дальше )

Обзор книги Джека К Хатсона "Метод Вайкоффа"

- 11 декабря 2018, 20:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал