Избранное трейдера Гусев Михаил(debtUM)

Выступление Набиулиной на банковском конгрессе

- 04 июня 2015, 10:08

- |

1. Кризис прошли нормально

2. Валютные выплаты в 2015 году не окажет значительного влияния на курс

3. Борьба ЦБ с инфляцией направлена на создание инвестклимата

4. С капиталом у банков все нормально

5. Кредитование падает в связи со снижением доходов населения

6. Нефть ожидаем 60-70

7. Ипотека восстанавливается. В ипотеке самая низкая доля неплатежей

8. Сокращение процентного дохода всех банков. По итогам 2015 года всеравно ожидается прибыль по сектору.

9. АСВ справляется. В реформе нет необходимости. ЦБ против франшизы.

10. Лицензии будут отзывать и дальше. Нацелены на консолидацию отрасли.

11. Сложная экономическая ситуация не повод снижать надзор.

12. Нацелены на привлечение топов за искажение отчетности.

13. ЦБ против создания госбанка сонатора. Лучше через частный капитал.

14. Серийных вкладчиков никак преследовать не будут. Введут дифференциацию отчислений в АСВ.

15. В ближайшее время для крупнейших рос. банков введут нормативы Базеля 2 и 3

16. Впереди тяжелые годины. Нужны структурные реформы.

- комментировать

- ★4

- Комментарии ( 22 )

Война против России - все идет к этому!

- 03 июня 2015, 14:50

- |

Настало то время когда нужно признать факт как неоспоримый — Против России готовят горячую фазу конфликта!

1. Ливия — выдавливание Китая и РФ с данного региона, без какой либо возможности вернуться. потеря инвестиций - «закончено»

2. Сирия — выдавливание РФ с региона Средиземноморского бассейна, без какой либо возможности вернуться, потеря инвестиций, влияния на регион - «в процессе»

3. Грузия — выдавливание РФ с Кавказского региона, без какой либо возможности вернуться, потеря инвестиций, влияния на регион - «заморожен»

4. Египет — блокирование Суэцкого канала, выдавливание РФ, Китая, Ирана - «в процессе» завершение зависит от ситуации в Сирии.

( Читать дальше )

Настроение рынка - RIM5: Вблизи 95000 можно присматриваться к осторожным покупкам

- 01 июня 2015, 19:08

- |

Фьючерс на индекс РТС сегодня снова снижается на фоне ослабления рубля и негативной статистики из РФ. При этом RIM5 пробил восходящую трендовую линию и вполне может продолжить снижение.

Впрочем, не будем торопить события и рассмотрим индикаторы настроений данного инструмента более подробно…

Обратив внимание на открытые юридическими лицами позиции по фьючерсу на индекс, можно заметить, что настроения крупных игроков заметно ухудшились в последнее время, и из позитивных стали нейтральными. Соотношение коротких и длинных позиций по состоянию на 29 мая составляет 0,97 против 0,91 несколькими днями ранее.

Между тем открытые опционные позиции по RIM5 со сроком исполнения 15.6.15 сейчас смотрятся умерено позитивно. Большое количество открытых опционов пут расположилось на отметке 95000 и выступает как очень сильная поддержка.

Напомню, крупные участники преимущественно продают опционы.

В свою очередь, подразумеваемая волатильность RIM5 находится на 3 пункта выше исторической, что говорит о переоцененности опционов, которая обычно нивелируется во время роста базового актива.

( Читать дальше )

Назначили виновника- "Сбербанк рассказал об опустошении АСВ «серийными вкладчиками»

- 01 июня 2015, 18:28

- |

Оказывается вкладчики виноваты в том, что ЦБ выдавал этим помойкам лицензии

затем вместе с Фин мониторингом, счётной палатой и прочими заинтересованными

сквозь пальчики наблюдал за выводом топами активов.

И в итоге за огромные дыры в бюджетах этих помоек никто из топов не ответил!!

А резервы АСВ оперативно распилили- ответственными назначили вкладчиков.

top.rbc.ru/finances/01/06/2015/556c48ac9a794735ec2665bb

Баксорубль, похоже, нужно сильно шортить.

- 01 июня 2015, 12:57

- |

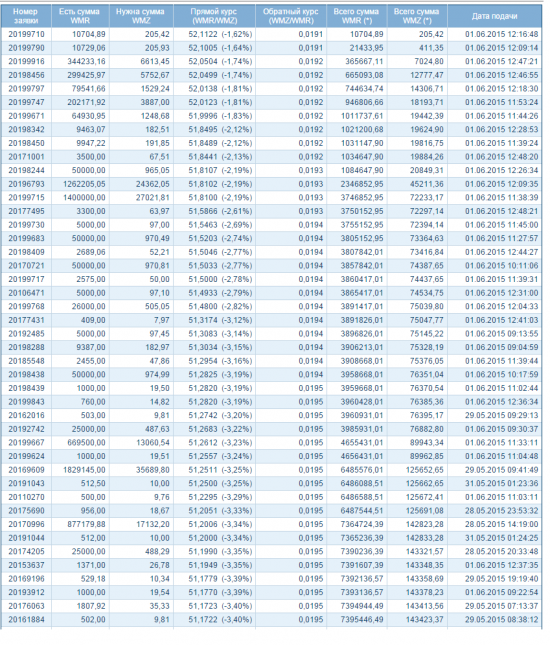

На прошлой неделе тоже самое было, бакс рос, а на бирже webmoney курс недооценен был, просто жаба душила менять по менее чем официальный курс, вот и ждал, думал что он сравняется. А ничего подобного.

Вывод — избыток баксов на рынке.

Хотя биржа вебмани лишь капля в море, но тем не менее, знаково. Зимой когда бакс рос, то там очень выгодный курс был +1-3% было к официальному.

Для тех, кто не в теме. На webmoney есть возможность менять деньги по курсу как на обычной бирже, то есть настоящие покупатели и продавцы выставляют заявки и их можно исполнять, можно ставить свои.

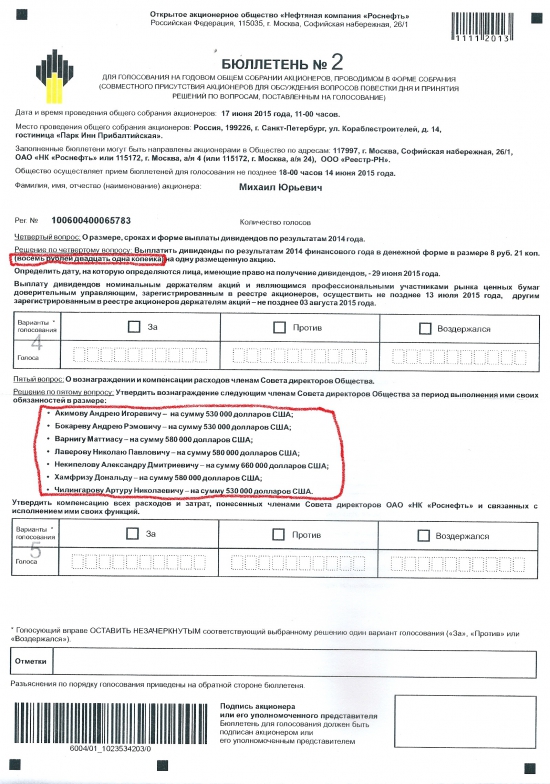

А не припухли ли директора в роснефти ?

- 01 июня 2015, 05:04

- |

В вх выдалась минутка, накануне отсечек по дивам разбирал тонны писем от компаний, совладельцем которых я являюсь )

Просмотрел совсем малую часть, но бросился в глаза явный дисбаланс у Роснефти — а именно дивов платят мало, а непонятно что делающим директорам платят МНОГО (

Точнее понятно конечно делающим бабло посредникам, при этом нагибающим добывающие предприятия продавать дешёво,

а самим как посредникам потом продавать дорого используя админ ресурс и связи (

это собственно классическая схема всех присосавщихся (

Но разве в этом потенциал нашей экономики на будущее ?

Не пора ли уже ВВП плавно свернуть эту лавочку, рейтинг то не вечно будет зашкаливать...

Лукойл в этом плане гораздо эффективней, ибо директорам платит в ПЯТЬ раз меньше, а дивов в ДВА раза больше ?

Совсем грубое сравнение:

РН: 8,21/242,3=0,03 ~ 3%

Лук: 154/2547=0,06 ~ 6%

Так почему же ВВП так любит роснефть, а лукойл наше гос-во держит как бедную Золушку из известной сказки про Золушку (

Есть ли ответ ???

Документы ниже:

( Читать дальше )

Продажа волатильности, оптимальная позиция

- 31 мая 2015, 21:49

- |

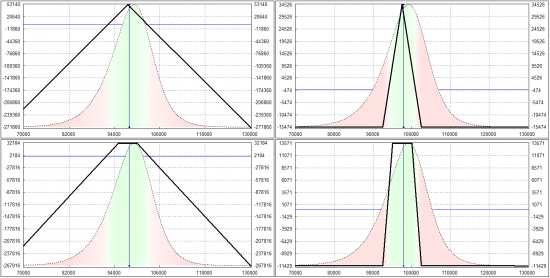

При продаже волатильности возникает вопрос — какую позицию лучше всего открыть? Можно продать просто стрэддл на центральном страйке. Но есть ведь много других вариантов. Предлагаю анализ-сравнение различных позиций и поиск лучшей. Анализ сделан на основе распределения вероятностей, где будет БА на экспирацию.

Рассмотрим сначала четыре стандартных варианта: шорт стрэддл, шорт стрэнгл, лонг бабочка и лонг кондор.

Для анализа будем использовать два распределения:

- Распределение P — отражает наше мнение о том, где будет БА на экспу.

- Распределение Q — отражает текущее суммарное мнение рынка о том, где будет БА на экспирацию (если посчитать справедливые цены опционов по Q, то все они будут находиться примерно между текущими бид-асками в стаканах на всех страйках выбранной серии).

( Читать дальше )

Моя книга по трейдингу. Апдейт

- 31 мая 2015, 17:19

- |

я хочу чтобы мою книгу мог со спокойной совестью советовать любой профессиональный трейдер новичку, как наиболее адекватный учебник по трейдингуПравда есть один тонкий момент. Если профессионалы сочтут что моя книга действительно хороша, они могут не рекомендовать ее, чтобы не плодить себе конкурентов:)))

Если меня новичок спрашивает: «с чего начать на бирже?» я не могу дать однозначный ответ. Согласитесь, нет такой книги, нет таких семинаров, чтобы вы со спокойной совестью могли их советовать. Те кто был на последней конференции смартлаба в Москве, вспонит — я всем участникам выступлений задавал один и тот же вопрос: что посоветовать новичку, который только только пришел на биржу? Вразумительного ответа я так и не услышал.

На этой неделе я написал 39 тыс знаков и уже имею 190 примерно книжных страниц. В основном работал над 6й главой «Информация».

Интересный факт кстати. Есть неплохой автор — Марк Даглас. Свою книгу он начал писать в 1982 и думал закончить за несколько месяцев. А вышла его книга под названием «Дисциплинированный трейдр» только в 1990-м.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал