SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера viktor476

Как стать миллионером к тридцати? (Советы эксперта по международным продажам Гранта Кардоне)

- 23 июля 2014, 13:52

- |

Нечасто люди обсуждают между собой, как стать богатым или даже миллионером. А уж тема, как заработать миллион к 30 годам, и вовсе выглядит фантастической.

Однако всё возможно! В возрасте 21 года, выйдя из колледжа, я был весь в долгах, однако к тридцати я сумел стать миллионером.

Вот 10 шагов, которые помогут вам повторить мой путь успеха.

1. Следуйте за деньгами. Учитывая современные экономические условия, невозможно просто спокойно следовать к статусу миллионера, то есть копить. Поэтому первым шагом будет концентрация на том, как увеличивать свой доход с каждым последующим шагом. Сначала мой доход был 3 тыс. долларов в месяц, а через 9 лет он стал 20 тыс. долларов в месяц. Начинайте следовать за деньгами, это заставит вас контролировать доходы и видеть возможности.

2. Быть, а не казаться! Я не стал сразу же покупать свои первые роскошные часы или автомобиль, пока мои бизнес и инвестиции не обеспечили меня несколькими гарантированными потоками доходов. И даже когда я стал миллионером, я продолжал ездить на Toyota Camry. Пусть вас узнают по честному бизнесу, а не по безделушкам, которые вы покупаете.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 17 )

Кухни. Классификация или несколько советов старого лудомана лудоманам молодым

- 18 июля 2014, 21:36

- |

Раз уж сегодня на рыжье высаживали вчерашних безбилетников, решивших по-быстрому срубить бабла на трупах невинных людей, то решил сделать что-нибуть полезное для ресурса.

По мотивам http://smart-lab.ru/blog/194217.php

Попробую изложить классификацию этих ваших лудоманских хворексов, такой какой её вижу я.

Эти парни (на самом деле кухонные подразделения известных раскрученных брендов) помимо ЦМЕшных футчей (и обычно только если вы нерезидент США) дадут вам возможность полудоманить на энтих ваших хворексах (типа спот и всётакое).

Подкупает наличие серьезного пендостановского регулятора и толстосумие самих брокеров.

То бишь «меня с моими крохами врядли кто-то будет разводить» + «не эти точно не лопнут-же и деньги мои не пропадут».

ЛМАКС — серьезная контора, но ориентированная больше на

( Читать дальше )

По мотивам http://smart-lab.ru/blog/194217.php

Попробую изложить классификацию этих ваших лудоманских хворексов, такой какой её вижу я.

1. Настоящие мерикосовские брокеры с кухонными хворекс подразделениями

Примеры: АйБишники, ОткрытоЭлектронноПлачущиеЭти парни (на самом деле кухонные подразделения известных раскрученных брендов) помимо ЦМЕшных футчей (и обычно только если вы нерезидент США) дадут вам возможность полудоманить на энтих ваших хворексах (типа спот и всётакое).

Подкупает наличие серьезного пендостановского регулятора и толстосумие самих брокеров.

То бишь «меня с моими крохами врядли кто-то будет разводить» + «не эти точно не лопнут-же и деньги мои не пропадут».

2. Якобы некухни.

Примеры :ЛМАКС — серьезная контора, но ориентированная больше на

( Читать дальше )

Студент против J. P. Morgan! Или биржевого мяса НЕ СУЩЕСТВУЕТ?!

- 30 мая 2014, 11:26

- |

Наконец то написал долгожданный пост про биржевое мясо)) Пост будет содержать 2 части, во второй части я расскажу о своих исследованиях рынка, и почему это противоречит общеизвестным фактам. 2ю часть я напишу позже.

Часть 1. Биржевое мясо.

Идея биржевого мяса является одной из самых беспрецедентно тиражируемых идей брокеров по отношению к публике. Спроси любогого: Биржевое мясо есть? 99.98% ответят а, как же, за счет них зарабатывают крупные игроки.

Друзья, это все сказки про белого бычка))) Зачем это делают? По двум причинам:

1. Поддерживать рабскую психологию людей, которая уже априори будет ориентирована на поражение. «Только хозяин решает сделаешь ли ты прибыль и или нет» «от тебя ничего не зависит, ты никто на рынке» «за счет тебя зарабатывают крупные участники» ну и все в этом духе, в итоге трейдер уже психиологичеки побежден. Так как входя на рынок он не чувствует землю под ногами, и любая встряска опрокидвает его на лопатки. Трейдер заранее запрогромирован на неудачу на рынке.

( Читать дальше )

Фьючерсы в Японии. Фантазии и реальность.

- 18 мая 2014, 19:01

- |

Вот в посте Василия Олейника

http://smart-lab.ru/company/itinvest/blog/183957.php

Было написано следующие фразы.

«Первая фьючерсная биржа появилась в Осаке – древней столице Японии, еще в средние века, на ней торговали будущим урожаем риса.

«фьючи появились в японии в 18ом веке… торговался урожай риса на три года вперед»

К сожалению необходимо сделать некоторые разъяснения, столь простой подход не отражает действительность. А уж заявления про три года, взяты с потолка.

Необходимо знать что самураи (служивые люди) получали жалованье натурой – рисом.

Кстати это сословие имеет аналог в России – стрельцы, которые также большую часть оплаты за службы получали в натуральном виде.

Рис выдавали 3 (три) раза в год. Выдавали из рисовых складов по талоном, которые самураи получали по месту службы.

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 1)

- 05 мая 2014, 19:08

- |

Сжатие кредитного пузыря в 2008 году запустило процесс делевериджа в США. По прошествии шести лет с начала кризиса американские домохозяйства продолжают сокращать уровень кредитного плеча. Выпадающий спрос частного сектора вынуждено замещать государство – дефицит бюджета финансируется выпуском нового долга, который монетизируется Федрезервом через программы выкупа активов (QE).

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Часть 1. Природа делевериджа

Три составляющие экономического роста

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

Риск-менеджмент для чайников

- 29 апреля 2014, 12:11

- |

Уверен, что кого-то после этой статьи «реально осенит» и у кого-то кто ее прочтет трейдинг точно улучшится.

Здесь мы поговорим о базовых принципах трейдинга, риск-менеджмента и правильного мышления в трейдинге.

Итак, я готов рискнуть сегодня 5000 рублей на бирже.

Торговый объем 8 контрактов.

На 8 контрактов 100 пунктов фьючерса РТС это примерно 500 рублей.

Таким образом. я имею риск эквивалентный 1000 пунктов индекса РТС.

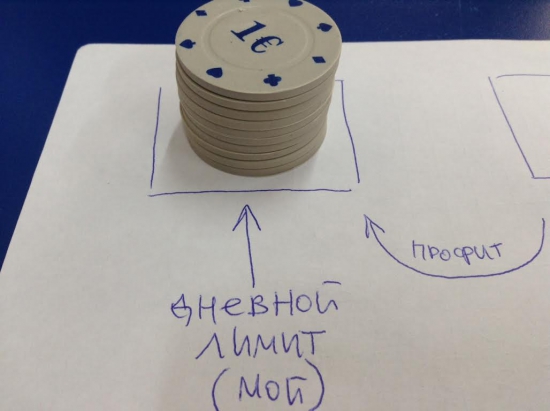

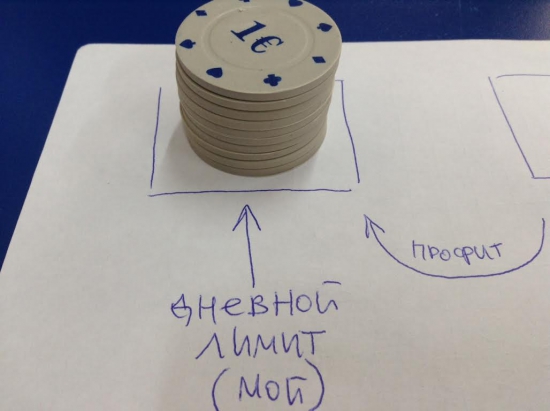

Дабы материализовать этот риск, выложим в «мой карман» 10 казиношных фишек:

Китайский набор для покера приобретен для целей демонстрации всего за 300 рублей в местном магазине SPAR:)

Далее, предположим вы совершаете трейд с риском 200 пунктов и потенциалом прибыли 200 пунктов:

Таким образом, мы рискуем 2 фишками для того, чтобы заработать 2 фишки:

В итоге у нас получается у нас следующий расклад на поле:

Чтобы зарабатывать такими раскладами профит/лосс = 2/2, у вас должно быть понимание, почему вероятность движения рынка в сторону тейк профита выше, чем в сторону стоп лосса. Зарабатывать при симметричных рисках довольно непросто. А большие деньги, думаю, так и вовсе не заработать. Кроме того, ваше положительное математическое ожидание реализовывается только при большом количестве сделок, а чем больше сделок, тем больше ваших денег себе забирает казино в лице биржи и брокера.

Чтобы зарабатывать хорошо, расклад должен быть таким:

( Читать дальше )

Здесь мы поговорим о базовых принципах трейдинга, риск-менеджмента и правильного мышления в трейдинге.

Итак, я готов рискнуть сегодня 5000 рублей на бирже.

Торговый объем 8 контрактов.

На 8 контрактов 100 пунктов фьючерса РТС это примерно 500 рублей.

Таким образом. я имею риск эквивалентный 1000 пунктов индекса РТС.

Дабы материализовать этот риск, выложим в «мой карман» 10 казиношных фишек:

Китайский набор для покера приобретен для целей демонстрации всего за 300 рублей в местном магазине SPAR:)

Далее, предположим вы совершаете трейд с риском 200 пунктов и потенциалом прибыли 200 пунктов:

Таким образом, мы рискуем 2 фишками для того, чтобы заработать 2 фишки:

В итоге у нас получается у нас следующий расклад на поле:

Чтобы зарабатывать такими раскладами профит/лосс = 2/2, у вас должно быть понимание, почему вероятность движения рынка в сторону тейк профита выше, чем в сторону стоп лосса. Зарабатывать при симметричных рисках довольно непросто. А большие деньги, думаю, так и вовсе не заработать. Кроме того, ваше положительное математическое ожидание реализовывается только при большом количестве сделок, а чем больше сделок, тем больше ваших денег себе забирает казино в лице биржи и брокера.

Чтобы зарабатывать хорошо, расклад должен быть таким:

( Читать дальше )

Стоимостные стратегии на медвежьем рынке Японии.

- 27 апреля 2014, 22:05

- |

Не делайте то, что советуют другие, просто слушайте их, а поступайте так, как считаете правильно, даже если это противоречит всему, что вам советовали.

Будьте осторожны с инвестициями, которые вызывают аплодисменты. Лучшие инвестиции вызывают зевоту.

Warren Edward Buffett

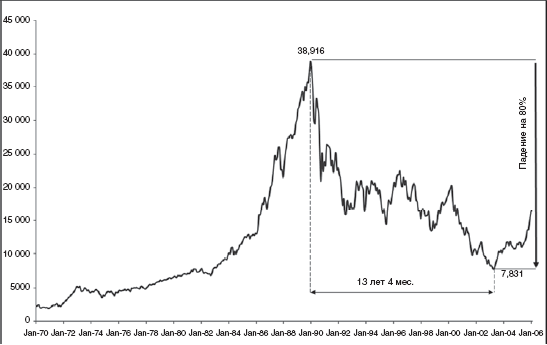

Довольно часто противники долгосрочных инвестиций и инвестиций вообще почему-то приводят примеры – про Газпром по 360 рублей в 2008 году, про российские акции в 1917 году и самое сладкое – японские акции после 1990 года…

История Японии — самое затяжное падение в истории, которое наблюдал финансовый рынок…

( Читать дальше )

Дельный совет трейдерам

- 27 апреля 2014, 19:17

- |

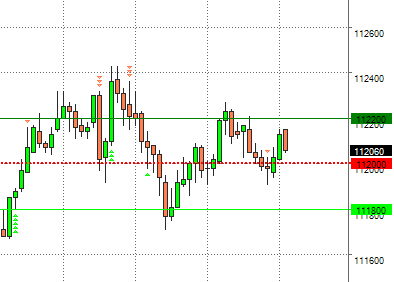

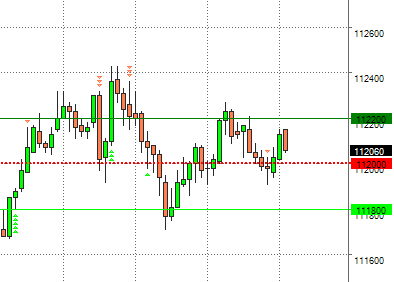

Смотрю скрины что выкладывают на смарте многие и вижу, что люди с самого начала не так смотрят на графики. Когда они видят графики, у них (у вас) возникает сложность восприятия, вы не знаете что конкретно смотреть и смотрите на всё. В связи с этим

Cовет №1:

КОГДА СМОТРИТЕ ГРАФИК ЦЕНЫ, СМОТРИТЕ СПРАВА НА ЛЕВО

Что это значит? Значит то, что смотреть надо на последние дни, что происходит сейчас, в эти дни. И, исходя из текущей ситуации идти влево по графику. То есть, исходите из текущей ситуации чтобы интерпретировать прошлое, а не наоборот.

Безусловно надо учитывать историю, но справа на лево, а не наоборот. Когда открываете график в первую очередь смотрите что происходит (происходило) сейчас, за последние дни, а потом что было.

Совет №2:

ВСЕГДА СМОТРИТЕ ДНЕВНОЙ ГРАФИК. ЕСЛИ ВЫ НЕ СКАЛЬПЕР И НЕ СРЕДНЕСРОЧНИК, ЭТО ГЛАВНЫЙ ГРАФИК В ВАШЕЙ ТОРГОВЛЕ.

Дневки, без них никуда. Дня внутридневной торговли без Дневного графика никак.

Так.

Cовет №1:

КОГДА СМОТРИТЕ ГРАФИК ЦЕНЫ, СМОТРИТЕ СПРАВА НА ЛЕВО

Что это значит? Значит то, что смотреть надо на последние дни, что происходит сейчас, в эти дни. И, исходя из текущей ситуации идти влево по графику. То есть, исходите из текущей ситуации чтобы интерпретировать прошлое, а не наоборот.

Безусловно надо учитывать историю, но справа на лево, а не наоборот. Когда открываете график в первую очередь смотрите что происходит (происходило) сейчас, за последние дни, а потом что было.

Совет №2:

ВСЕГДА СМОТРИТЕ ДНЕВНОЙ ГРАФИК. ЕСЛИ ВЫ НЕ СКАЛЬПЕР И НЕ СРЕДНЕСРОЧНИК, ЭТО ГЛАВНЫЙ ГРАФИК В ВАШЕЙ ТОРГОВЛЕ.

Дневки, без них никуда. Дня внутридневной торговли без Дневного графика никак.

Так.

Неопределённость

- 21 апреля 2014, 20:48

- |

Когда-то работал в продажах и периодически бывали тренинги.

На одном из таких нам (около 10 участников) был зачитан текст.

И мы должны были сначала каждый ответить на 10 вопросов

по тексту «Да», «Нет» или "?". Затем, посовещавшись, мы должны

были договориться о едином списке ответов «Да», «Нет» или "?".

В итоге наш список состоял только из «Да» и «Нет».

Однако, как оказалось, по тексту на все вопросы нельзя было

дать однозначного ответа «Да» или «Нет».

Суть теста заключалась в том, что человек не может долго

(а возможно и совсем не может) находиться в неопределённости

по важному для него вопросу. Если для вывода не достаточно

информации, а решение необходимо принимать, то мозг

додумает (суть придумает) недостающие куски-факты.

Так ВВЕРХ или ВНИЗ завтра? Не суть, не известно...

Очень тяжело заранее не выбирать и ждать факты от рынка.

Но если основа системы — это следуй за сильным, то без такого

умения выжидать ничего не выйдет. Всегда нужно начинать

торговый день с чистого листа.

На одном из таких нам (около 10 участников) был зачитан текст.

И мы должны были сначала каждый ответить на 10 вопросов

по тексту «Да», «Нет» или "?". Затем, посовещавшись, мы должны

были договориться о едином списке ответов «Да», «Нет» или "?".

В итоге наш список состоял только из «Да» и «Нет».

Однако, как оказалось, по тексту на все вопросы нельзя было

дать однозначного ответа «Да» или «Нет».

Суть теста заключалась в том, что человек не может долго

(а возможно и совсем не может) находиться в неопределённости

по важному для него вопросу. Если для вывода не достаточно

информации, а решение необходимо принимать, то мозг

додумает (суть придумает) недостающие куски-факты.

Так ВВЕРХ или ВНИЗ завтра? Не суть, не известно...

Очень тяжело заранее не выбирать и ждать факты от рынка.

Но если основа системы — это следуй за сильным, то без такого

умения выжидать ничего не выйдет. Всегда нужно начинать

торговый день с чистого листа.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал