Избранное трейдера BlueOcean

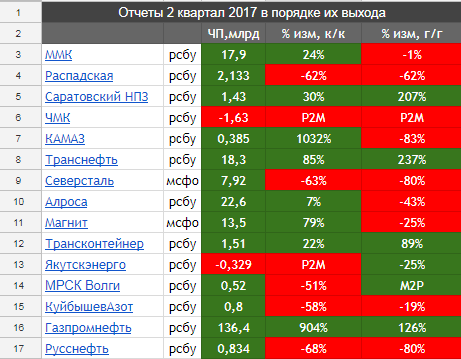

Отчеты российских компаний за 2 квартал

- 25 июля 2017, 11:05

- |

В табличке указана чистая прибыль за 2 квартал (а не 1 полугодие, как любят указывать сами компании).

Кроме того, в ней же указано изменение прибыли к 1 кварталу и ко 2 кварталу прошлого года.

Отчеты в нее я оперативно стараюсь добавлять по мере их выхода.

Итак, какие пока тенденции из этих отчетов?

- явного общего тренда нет

- в целом, кажется, что 2 квартал получше, чем 1, но пока не ясно

- но более уверенно можно говорить о том, что 2 квартал 2017 будет слабее, чем год назад

- судя по всему металлурги ухудшили результат как в к/к, так и г/г

- у энергетиков по понятным причинам 2кв слабее чем 1кв.

https://docs.google.com/spreadsheets/d/1YAc2KUTxeMIn0xlBevAbxzx5wmjkTLaRi_H48On_LdA/edit#gid=1369710844

Оцифрованные данные в табличке по этим компаниям вы можете найти через форум акций, ссылка «финансовые отчеты» или по ссылке прямо в табличке.

- комментировать

- 54 | ★8

- Комментарии ( 7 )

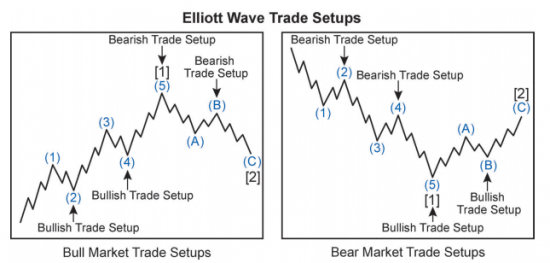

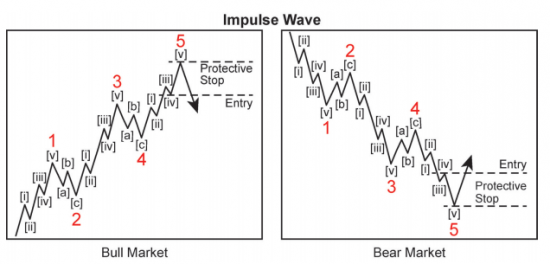

Видишь пять волн, жди разворот. Часть 2, построение торгового плана.

- 24 июля 2017, 16:00

- |

В рамках рассматриваемого сценария, цена по золоту выполнила минимальные условия для завершения импульса вверх, и хотя рост все еще может быть продолжен, все же можно начинать готовить торговый план.

Ниже будут приведены схематическое построение торгового плана, и размещение ордеров.

В EWP торговые планы не имеют каких-либо мудреных изысканий, и они в принципе очень простые. Качество построение торгового плана зависит не от совокупности, каких либо сигналов, которые дают индикаторы, качество торгового плана зависит от качества проведенного анализа структуры движения цены.

Схема начала построения торгового плана будет выглядеть, так как показано на картинке ниже из книги: Wayne Gorman & Jeffrey Kennedy — Visual Guide to Elliott Wave Trading 2013.c

( Читать дальше )

Кто не понял, тот поймёт или почему искандеры не смеются.

- 24 июля 2017, 10:15

- |

--------------------

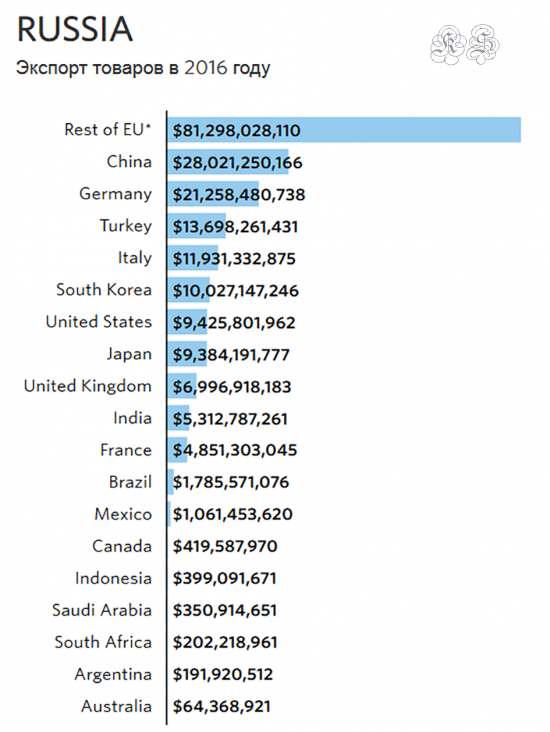

РФ: экспорт товаров в 2016 году:

Cуммарная установленная мощность солнечных электростанций Китая превысила 100 ГВт и достигла 101,82 ГВт.

--------------------

Количество активных буровых установок в Канаде за неделю увеличилось на 15, до 206.

--------------------

Мировой рынок акций превысил стоимость в $76.3 трлн, новый исторический максимум, 100% от ВВП

( Читать дальше )

Китай и США. Смертельные объятия

- 17 июля 2017, 22:02

- |

Программа Экономика на телеканале Крым-24.

Недавно Институт Международных финансов опубликовал статистику по закредитованности мировой экономики. Посчитаны все долги на планете Земля, государственные и частные. Они составили 217 триллионов долларов. Много это или мало? Для ответа на вопрос, возьмём мировой Валовый Внутренний Продукт и сравним его с размером долга. В результате получается 327%. Мировая экономика набрала обязательств в три раза больше, чем производит за год материальных благ.

Таким образом, нынешний мировой долг – это очень внушительная сумма. Более того, она растёт. Страны, которые нарастили займы за последний год – это США и Китай. Две экономики, которые неразрывно связаны друг с другом. США – это эталонное общество потребления, а Китай — страна производитель. Они находятся друг с другом в очень плотной связке.

( Читать дальше )

Бюллетень дейтрейдера NySe 07.13.2017

- 14 июля 2017, 14:51

- |

Самый эпичный паттерн, который наверняка вызовет попоболь у среднесрочных противников интрадея, это драма в MLP

кто-то делает 25% за год, а кто-то за несколько часов ;)

тот редкий момент, когда реально выгодно покупать айфон

( Читать дальше )

О некоторых целях по некоторым бумагам в этом году, Сбербанк и Аэрофлот

- 12 июля 2017, 21:48

- |

Это имеет значение только, чтобы тратить чужие деньги на покупку этих бумаг по хаям.

Суть же рынка состоит в возвращаемости ценовых диапазонов.

Сбер уже вернулся к 136, при его «огромной прибыли». И придет осенью на 126, может быть и ниже. больше -20% от текущих бешеных 160 — продавайте как я!))

Аэрофлот - это пузырь. +48% с начала года ни на чем. дивы разово выплатили 50%, ну прогнулись, про 220 ляпнули перед Пу, исполнили. Издержки растут, компания не эффективна.

Ее цена ниже 130 рублей этой осенью за акцию. Это -40%, от текущих 225. Продавайте, как это делаю я!)))

Газпром с дивами 6.5% никому не нужен ниже 125, а аэрофлот с дивами всего 7.8%, что почти как у газпрома, всем стал нужен на 225? смешно.

Газпром 150-160 к концу года, 220-250 в первой половине 2018 года. Аэрофлот 130 этой осенью. Татнефть под 300 этой осенью, и северсталь к 600 — это уже внеконкурсный прогнозный бонус))

Плюсаните плиз, чтобы пост был в мемориз сайта. Подождать надо всего-то пять месяцев.

Кто не понял, тот поймёт или чип и рекс спешат на помощь.

- 10 июля 2017, 10:17

- |

Мексика население

1950 — 25 млн чел

2000 — 97,4 млн

2015 — 121 млн

2050 — 164,2 млн (прогноз ООН)

--------------------

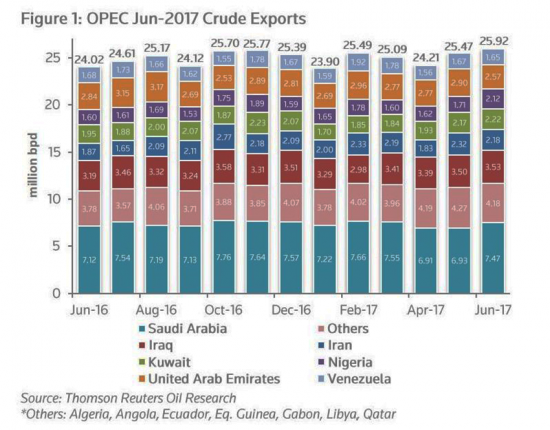

Усилия опек по сокращению добычи нефти являются самообманом — Reuters'

( Читать дальше )

Кто не понял, тот поймёт или бульба всему голова.

- 03 июля 2017, 10:20

- |

С конца февраля 2017 года иностранные инвесторы вывели из российских акций более $1,6 млрд.

--------------------

64% россиян лояльно или с одобрением относятся к теневому сектору экономики и не считают вредной деятельность без уплаты налогов в бюджет.

--------------------

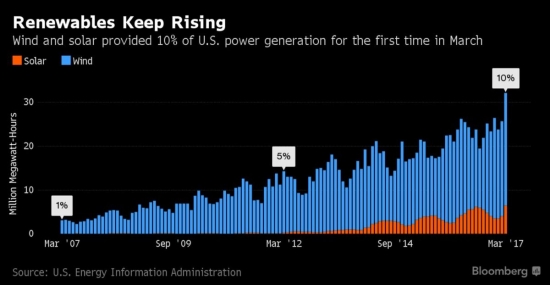

Солнце и ветер в генерации энергии в США

2007г — 1%

2017г — 10%

«Часы долга» в Германии идут в обратном направлении.

--------------------

Доля теневой экономики в России в 1,84 раза больше, чем в среднем по миру.

--------------------

( Читать дальше )

7 лидеров годового роста прибылей из США

- 30 июня 2017, 14:03

- |

Сегодня у нас рейтинг американских компаний c самым впечатляющим ростом прибыли за год.

Все участники рейтинга отвечают следующим условиям.

— Прибыли компании за недавний квартал 2017 года сильнее всего превысили её прибыли за аналогичный квартал 2016 года (в сравнении с другими компаниями рынка и при соблюдении остальных условий рейтинга). Этот годовой рост квартальной прибыли — показатель, по которому отсортированы компании в рейтинге.

— Прибыли компании за 2016 год превысили её прибыли за 2015 год хотя бы на 50%. Это означает, что квартальный рост прибылей не случаен, и за ним стоит улучшение и годовых показателей.

— Компания имеет капитализацию не ниже $300M.

— Компания имеет коэффициент P/E (отношение капитализации к годовой прибыли) не выше 30. Это значит, что акции не переоценены, и их можно приобрести без страха, что это пузырь.

( Читать дальше )

Почему у нас не доверяют FinEx?

- 27 июня 2017, 00:11

- |

Сам держу FXUS и FXMM как часть портфеля. Другим не рекомендую 100% средств вкладывать в Файнекс, но не потому, что они плохие, а потому, что все средства держать в одном месте как-то не айс в принципе. Несмотря на то, что разные ETF — это физически разные фонды.

Подобную паранойю я считаю адекватной, ибо риск есть везде, от него не избавиться полностью никак. Но почему некоторые люди и на СЛ, и за его пределами категорически не доверяют Файнексу? Что в нём такого, что отталкивает больше, чем форекс? :)

Аргументы ЗА:

1) В России их УК лицензирована и существует уже лет пять. Прошла через какой-то неадекватный отзыв лицензии, которую сразу же вернули чуть ли не в течение недели. Причём наш Файнекс — просто УК для России, при её аннигиляции сами фонды никуда не исчезают.

2) Основной регулятор для них — Банк Англии, ETF разрешено продавать на всех европейских площадках и для неквалифицированных инвесторов.

3) Аудитор — PwC, бумаги хранятся в одном из крупнейших депозитарией мира — Банке Нью-Йорка.

4) Наш регулятор разрешает покупать эти ETF пенсионным фондам.

5) В 2016-м наш RAEX присвоил им рейтинг А++ («Исключительно высокий (наивысший) уровень кредитоспособности»). А через год отозвал из-за «неприменимости методологии» :) Типа основные активы за рубежом, а Раэкс оценивает только на 100% российские конторы.

6) Маркет-мейкерами в России выступают Открытие и Финам, когда лицензию отозвали, они из стакана не ушли, хотя кажется кто-то всё же в панике бахал по рынку большим объёмом и дал подзаработать спекулянтам :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал