SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Павел Калистратов

Time & Sales - Статья № 1 (Лента как один из основных инструментов трейдера)

- 03 октября 2012, 16:33

- |

Эта статья будет первой — т.к. это пока единственная инфа, которая показалась мне полезной и доступно написанной.

Нашел ее на сайте у одного из пользователей смартлаба…

Честно — не помню у кого, поэтому и указать не могу :)

Time&Sales или «лента», как ее называют отечественные трейдеры, является одним из основных инструментов внутридневного трейдера и, пожалуй, самым главным для скальпера.

В ленте отображаются все сделки, проходящие по той или иной акции. Как правило, окно time&sales содержит 3 колонки. Первая- объем сделки, вторая- время, третья- ECN, на которой прошла сделка. Большинство торговых терминалов позволяют выделять цветом сделки, которые проходят по цене Ask, по цене Bid, а так же внутри спреда. Некоторые трейдеры добавляют еще размер Asksize*Bidsize. Эта колонка показывает соотношения заявок на покупку/продажу в момент совершения сделки. Это очень полезная информация, но лично я смотрю ее в окне Level II (о нем напишу чуть позже).

Так какую же информацию можно подчеркнуть из ленты принтов? Прежде всего, это информация по какой цене совершаются сделки. Если по цене Ask, то, в самом простом случае, более активны и агрессивны покупатели, поскольку они соглашаются на цену продавцов. Если по цене Bid, то все наоборот.

В ленте принтов мы можем увидеть по какой цене совершается наибольший объем сделок, увидеть уровни, от которых цена отскакивает. Это могут быть как глобальные уровни поддержки и сопротивления, так и микроуровни. В сочетании с Level II мы можем увидеть скрытые заявки на покупку и на продажу, посмотреть на какой ECN проходит наибольший объем. Полезным для ознакомления будет шпаргалка SMB Capital smart-lab.ru/blog/78325.php. В этой таблице собрана самая основная информация о чтении ленты. Что бы действительно начать понимать ленту необходимо тупо смотреть на нее долгими часами. Другого способа нет. Скучно, нудно, но необходимо.

Ниже приведен отрывок из книги One good trade. Пожалуй, эта самая важная информация в ней:

• Если бид на уровне 30$ устоит после тестирования большими объемами, тогда открывается длинная позиция; Если бид на уровне 30$ удерживается на большом объеме, надо покупать и держать;

• Если бид на уровне 30$ удерживается, поинтересуйся покупателем; Если бид на уровне 30$ удерживается, но импульс замедляется, то в отсутствие покупателя или при больших объемах сделок по цене предложения надо продавать;

• Если бид на уровне 30$ удерживается, но замедляется, а покупатель находится вблизи цены предложения, тогда надо держать; Если уровень 30$ удерживается, а цена покупателя повышается, надо подумать еще об одном лоте;

• Если уровень 30$ удерживается, а цена покупателя повышается и устанавливается на новом, более высоко уровне, надо добавлять еще один лот;

• Если уровень 30$ удерживается, а по биду исполняются колоссальные объемы, нельзя продавать, пока не появится ОСНОВАНИЕ ДЛЯ ПРОДАЖИ;

• Если уровень 30$ удерживается, а по биду исполняются скромные или малые объемы, тогда надо продавать при замедлении или при существенном подъеме;

• Если уровень 30$ удерживается, а потом продавливается, надо продавать;

• Если уровень 30$ удерживается на большом объеме, а потом продавливается, надо продавать и думать о возможном развороте; Выше уровня 30$ — покупать, ниже 30$ — продавать;

• Если уровень 30$ удерживается, а потом продавливается, акция должна идти вниз с ускорением;

• Если уровень 30$ удерживается, продавливается, и офферы не спускаются к 30$ или ниже, а серьезный бид представлен на уровнях 29.99$, 29.98$ или 29.97$, надо ждать уменьшения или исчезновения объемов по цене покупателя;

• Если уровень 30$ сначала удерживается, затем продавливается, но цена покупателя на уровне 30.03$ выглядит прочно, и можно быть уверенным, что будет не трудно выйти по ней, тогда можно, подождать сокращения или полного исчезновения объемов на биде по цене 29.96$ или выше;

• Если уровень 30$ удерживается, а потом продавливается, и есть какое-то предложение на, уровнях 29.97$, 29.98$ или 29.99$, а цена продавца на уровне 30$ удерживается после тестирования, тогда надо продавать;

• Если уровень 30$ сначала удерживается, а потом быстро продавливается до уровня 29.90$ с серьезным бидом на цене 29.90$ после чего не получается быстро выйти из позиции, надо поставить ордер на продажу по цене 29.97$ или ниже — в зависимости от ситуации: a) Начать на уровне 29.97$, если заказ не исполняется, быстро спуститься ниже на уровень 29.95$; b) Бить по биду на уровне 29.90$, если не берется по офферу, а объемы на биде резко снижаются при отсутствии аналогичного бида ниже;

• Если уровень 30$ удерживается, а потом продавливается, тестируется уровень 29.90$, на котором бид держится — надо снова покупать, рассматривая уровень 29.90$, как поддержку;

• Если уровень 30$ сначала удерживается, потом продавливается, после чего цена 29.93$ держится по биду после тестирования — надо снова покупать, и если цена покупки вновь поднимется до 30$ добавлять один лот;

• При добавлении второго лота его следует торговать как импульсный трейд, а первый — как трейд на поддержке;

• Если уровень 30$ удерживает бид, а уровень 30.03$ удерживает оффер, то после спуска ниже уровня 30$ выходим из рынка, после этого, если бид удерживается на чуть более низком уровне, а потом поднимается до цены 30.03$ — надо опять покупать;

• Если уровень 30$ удерживается, потом продавливается, после чего покупатель вновь появляется на этом уровне, то после его тестирования надо вновь открываться вверх;

• Если уровень 30$ удерживается, потом продавливается, после чего покупатель вновь выставляет цену, а оффера нет до уровня 30.07S или лучше, тогда надо постараться купить на уровне 29.98$ или лучше;

• Если уровень 30$ удерживается, а вы предлагаете цену на уровне 30.01$, но, не получаете трейд, переходите па уровень 30.02$, если трейд не состоится и там, подумайте о том, чтобы взять по цене 30.03$;

• Если уровень 30$ удерживается, предлагаемая цена на уровнях 30.01$, 30.02$ и 30.03$ не берется, а оффер выставлен на уровне 30.10$, тогда выставление бида зависит от объема на уровне 30$: a) Чем больше объем, тем выше можно предлагать цену; b) Соотношение риск/прибыль должно быть как минимум 5 к1; c) Если объем на уровне 30$ указывает на возможность подъема к цене 30.50$, можно покупать вплоть до уровня 30.10$;

• Если уровень 30$ удерживается, оффер на уровне 30.05$, а цена предлагаемая вами на уровне 30.01$ немедленно забирается, это следует расценивать как силу акции;

• Если уровень 30$ удерживается, оффер на уровне 30.05$, и вы предлагаете цену на уровне 30.01$, а трейд происходит по 30.02$, это следует расценивать как силу акции;

• Лучший трейд получается, когда на уровне 30$ выставляются тонны объема, акция удерживается, вы выставляетесь перед бидом, и заказ тут же исполняется, — тогда надо держать позицию, пока не появятся ОСНОВАНИЯ ДЛЯ ПРОДАЖИ.

Нашел ее на сайте у одного из пользователей смартлаба…

Честно — не помню у кого, поэтому и указать не могу :)

Time&Sales или «лента», как ее называют отечественные трейдеры, является одним из основных инструментов внутридневного трейдера и, пожалуй, самым главным для скальпера.

В ленте отображаются все сделки, проходящие по той или иной акции. Как правило, окно time&sales содержит 3 колонки. Первая- объем сделки, вторая- время, третья- ECN, на которой прошла сделка. Большинство торговых терминалов позволяют выделять цветом сделки, которые проходят по цене Ask, по цене Bid, а так же внутри спреда. Некоторые трейдеры добавляют еще размер Asksize*Bidsize. Эта колонка показывает соотношения заявок на покупку/продажу в момент совершения сделки. Это очень полезная информация, но лично я смотрю ее в окне Level II (о нем напишу чуть позже).

Так какую же информацию можно подчеркнуть из ленты принтов? Прежде всего, это информация по какой цене совершаются сделки. Если по цене Ask, то, в самом простом случае, более активны и агрессивны покупатели, поскольку они соглашаются на цену продавцов. Если по цене Bid, то все наоборот.

В ленте принтов мы можем увидеть по какой цене совершается наибольший объем сделок, увидеть уровни, от которых цена отскакивает. Это могут быть как глобальные уровни поддержки и сопротивления, так и микроуровни. В сочетании с Level II мы можем увидеть скрытые заявки на покупку и на продажу, посмотреть на какой ECN проходит наибольший объем. Полезным для ознакомления будет шпаргалка SMB Capital smart-lab.ru/blog/78325.php. В этой таблице собрана самая основная информация о чтении ленты. Что бы действительно начать понимать ленту необходимо тупо смотреть на нее долгими часами. Другого способа нет. Скучно, нудно, но необходимо.

Ниже приведен отрывок из книги One good trade. Пожалуй, эта самая важная информация в ней:

• Если бид на уровне 30$ устоит после тестирования большими объемами, тогда открывается длинная позиция; Если бид на уровне 30$ удерживается на большом объеме, надо покупать и держать;

• Если бид на уровне 30$ удерживается, поинтересуйся покупателем; Если бид на уровне 30$ удерживается, но импульс замедляется, то в отсутствие покупателя или при больших объемах сделок по цене предложения надо продавать;

• Если бид на уровне 30$ удерживается, но замедляется, а покупатель находится вблизи цены предложения, тогда надо держать; Если уровень 30$ удерживается, а цена покупателя повышается, надо подумать еще об одном лоте;

• Если уровень 30$ удерживается, а цена покупателя повышается и устанавливается на новом, более высоко уровне, надо добавлять еще один лот;

• Если уровень 30$ удерживается, а по биду исполняются колоссальные объемы, нельзя продавать, пока не появится ОСНОВАНИЕ ДЛЯ ПРОДАЖИ;

• Если уровень 30$ удерживается, а по биду исполняются скромные или малые объемы, тогда надо продавать при замедлении или при существенном подъеме;

• Если уровень 30$ удерживается, а потом продавливается, надо продавать;

• Если уровень 30$ удерживается на большом объеме, а потом продавливается, надо продавать и думать о возможном развороте; Выше уровня 30$ — покупать, ниже 30$ — продавать;

• Если уровень 30$ удерживается, а потом продавливается, акция должна идти вниз с ускорением;

• Если уровень 30$ удерживается, продавливается, и офферы не спускаются к 30$ или ниже, а серьезный бид представлен на уровнях 29.99$, 29.98$ или 29.97$, надо ждать уменьшения или исчезновения объемов по цене покупателя;

• Если уровень 30$ сначала удерживается, затем продавливается, но цена покупателя на уровне 30.03$ выглядит прочно, и можно быть уверенным, что будет не трудно выйти по ней, тогда можно, подождать сокращения или полного исчезновения объемов на биде по цене 29.96$ или выше;

• Если уровень 30$ удерживается, а потом продавливается, и есть какое-то предложение на, уровнях 29.97$, 29.98$ или 29.99$, а цена продавца на уровне 30$ удерживается после тестирования, тогда надо продавать;

• Если уровень 30$ сначала удерживается, а потом быстро продавливается до уровня 29.90$ с серьезным бидом на цене 29.90$ после чего не получается быстро выйти из позиции, надо поставить ордер на продажу по цене 29.97$ или ниже — в зависимости от ситуации: a) Начать на уровне 29.97$, если заказ не исполняется, быстро спуститься ниже на уровень 29.95$; b) Бить по биду на уровне 29.90$, если не берется по офферу, а объемы на биде резко снижаются при отсутствии аналогичного бида ниже;

• Если уровень 30$ удерживается, а потом продавливается, тестируется уровень 29.90$, на котором бид держится — надо снова покупать, рассматривая уровень 29.90$, как поддержку;

• Если уровень 30$ сначала удерживается, потом продавливается, после чего цена 29.93$ держится по биду после тестирования — надо снова покупать, и если цена покупки вновь поднимется до 30$ добавлять один лот;

• При добавлении второго лота его следует торговать как импульсный трейд, а первый — как трейд на поддержке;

• Если уровень 30$ удерживает бид, а уровень 30.03$ удерживает оффер, то после спуска ниже уровня 30$ выходим из рынка, после этого, если бид удерживается на чуть более низком уровне, а потом поднимается до цены 30.03$ — надо опять покупать;

• Если уровень 30$ удерживается, потом продавливается, после чего покупатель вновь появляется на этом уровне, то после его тестирования надо вновь открываться вверх;

• Если уровень 30$ удерживается, потом продавливается, после чего покупатель вновь выставляет цену, а оффера нет до уровня 30.07S или лучше, тогда надо постараться купить на уровне 29.98$ или лучше;

• Если уровень 30$ удерживается, а вы предлагаете цену на уровне 30.01$, но, не получаете трейд, переходите па уровень 30.02$, если трейд не состоится и там, подумайте о том, чтобы взять по цене 30.03$;

• Если уровень 30$ удерживается, предлагаемая цена на уровнях 30.01$, 30.02$ и 30.03$ не берется, а оффер выставлен на уровне 30.10$, тогда выставление бида зависит от объема на уровне 30$: a) Чем больше объем, тем выше можно предлагать цену; b) Соотношение риск/прибыль должно быть как минимум 5 к1; c) Если объем на уровне 30$ указывает на возможность подъема к цене 30.50$, можно покупать вплоть до уровня 30.10$;

• Если уровень 30$ удерживается, оффер на уровне 30.05$, а цена предлагаемая вами на уровне 30.01$ немедленно забирается, это следует расценивать как силу акции;

• Если уровень 30$ удерживается, оффер на уровне 30.05$, и вы предлагаете цену на уровне 30.01$, а трейд происходит по 30.02$, это следует расценивать как силу акции;

• Лучший трейд получается, когда на уровне 30$ выставляются тонны объема, акция удерживается, вы выставляетесь перед бидом, и заказ тут же исполняется, — тогда надо держать позицию, пока не появятся ОСНОВАНИЯ ДЛЯ ПРОДАЖИ.

- комментировать

- 618 | ★12

- Комментарии ( 0 )

Практически 100% Грааль заработка на рынке!

- 02 октября 2012, 18:19

- |

Мое скептическое отношение к стратегиям, в корне которых лежат лунные фазы, было сегодня серьезно подорвано. Ранее я слышал о таких методах прогнозирования рынка, но относился к ним с полным безразличием, пока не наткнулся на статью, в которой было описано влияние лунных фаз на состояние человека. Сравнив жизненные ситуации, я сделал вывод, что определенные закономерности в этом всё-таки есть. Но каково же было мое удивление, когда я сопоставил фазы луны с индексом ММВБ!

Оказывается, всякий раз, когда фаза луны переходит в полнолуние, рынок движется вверх, когда же фаза луны меняется на новолуние, рынок падает.

Индекс ММВБ дневной интервал. На графике отмечены фазы луны за последние 3 месяца.

(Читать дальше)

Оказывается, всякий раз, когда фаза луны переходит в полнолуние, рынок движется вверх, когда же фаза луны меняется на новолуние, рынок падает.

Индекс ММВБ дневной интервал. На графике отмечены фазы луны за последние 3 месяца.

(Читать дальше)

*** Котировка, как упорядоченный хаос в виде локального вихря

- 21 сентября 2012, 00:44

- |

Скажу сразу — все подмеченные закономерности мои личные, полученные годовым пяленьем в разные графики :))

Эту неделю изучаю вопрос симметрий котировок. Оказывается их гораздо больше чем кажется, но замечаешь лишь когда начинаешь внимательно их искать :)

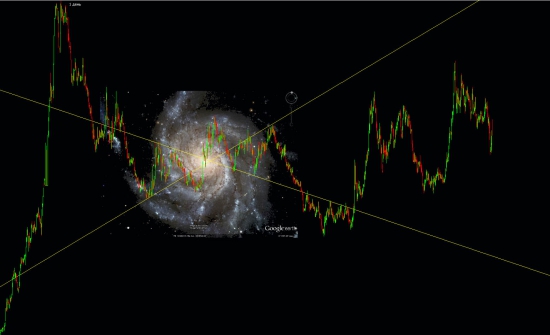

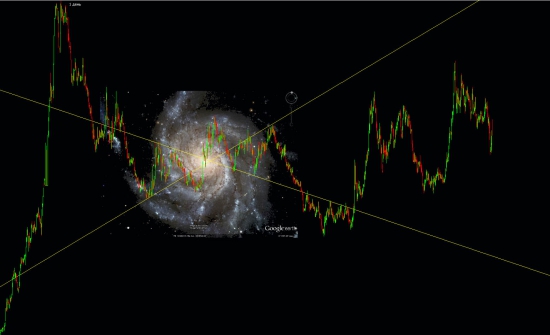

Взял дневной график рубля с 2006 года и поискал места симметрий. Чтобы понятно было «какой вихрь? о чем он о_О» фоном наложил галактику ))) чем не вихрь?!? :)))

А теперь без фона пронумеруем симметричные лучи

( Читать дальше )

Эту неделю изучаю вопрос симметрий котировок. Оказывается их гораздо больше чем кажется, но замечаешь лишь когда начинаешь внимательно их искать :)

Взял дневной график рубля с 2006 года и поискал места симметрий. Чтобы понятно было «какой вихрь? о чем он о_О» фоном наложил галактику ))) чем не вихрь?!? :)))

А теперь без фона пронумеруем симметричные лучи

( Читать дальше )

*** ГЛОБАЛЬНЫЙ ПРОГНОЗ 2012-2013 (...а вдруг о-О)

- 20 сентября 2012, 14:26

- |

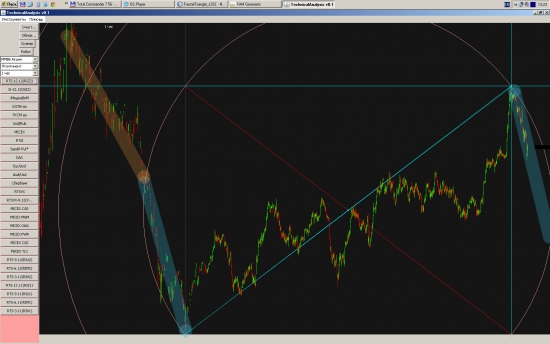

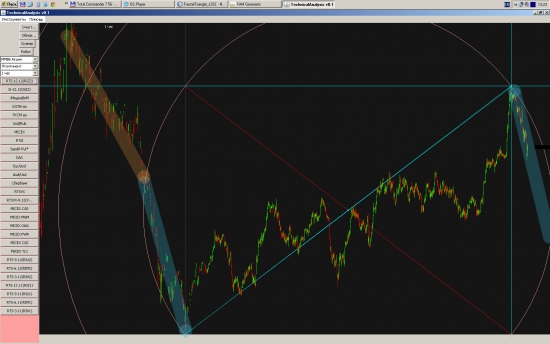

а что если симметрия и здесь???? о_О занятно… да?

и тогда эта тема отлично прокатывает :))

http://smart-lab.ru/blog/76920.php

Riz2 (1 час)

----------------

и… барабанная дробь… :))) ПО ЗАКОНАМ ЖАНРА СИММЕТРИИ!!!

( Читать дальше )

и тогда эта тема отлично прокатывает :))

http://smart-lab.ru/blog/76920.php

Riz2 (1 час)

----------------

и… барабанная дробь… :))) ПО ЗАКОНАМ ЖАНРА СИММЕТРИИ!!!

( Читать дальше )

А ведь вы мошенники, господа банкиры!

- 22 июля 2012, 12:16

- |

В этом году исполнилось 135 лет со дня рождения Фредерика Содди (1877―1956). Именно он бросил обвинение, вынесенное в заголовок этой статьи, в адрес банкиров. Чтобы не думалось, что это обвинение высказано психически нездоровым человеком, представим Фредерика Содди более обстоятельно.

Его считают одним из создателей теории радиоактивного распада (совместно с Эрнестом Резерфордом). Именно он ввел понятие об изотопах, исследовал их природу и происхождение, сформулировал правило смещения, экспериментально получил радий из урана. Содди был членом Королевского общества, иностранным членом академий наук Италии, Швеции и России (СССР), лауреатом Нобелевской премии по химии 1921 года. Уже это говорит о том, что в интеллекте ему не откажешь.

Чтобы дезавуировать резко отрицательное отношение Содди к ортодоксальной экономике вообще и к современной банковской системе в частности, нередко высказывается мнение, что напрасно, мол, Содди стал писать книги о той сфере человеческой жизни, относительно которой он не получил должного академического образования. Дескать, он забрел «не в свой огород», а потому подмочил свою репутацию.

( Читать дальше )

Влияние иранской проблемы на нефтяной рынок. Анализ рисков и последствий

- 21 июля 2012, 14:51

- |

Иранская проблема – давно затёртая тема! Тем не менее, не давно я наткнулся на доклад Энергетического центра Московской школы управления Сколково (авторы Мария Белова, Джулиан Ли) который называется «Если завтра война». Результат анализа этого доклада я хочу привести в этой статье. В самом начале я сформулировал ряд вопросов, ответы на которые могут позволить составить картину возможных рисков и последствий в случае реализации этих рисков. Получился такой формат: Мой вопрос – данные доклада – мои умозаключения.

Итак первый вопрос: Выгодно ли США и проамериканским странам падение действующего режима в Иране?

Да. Выгодно! Иран – сейчас это вторая страна в мире по запасам природного газа (16% мировых запасов), четвёртая по мировым запасам нефти (9,1%), третья страна в мире по объёму экспорта нефти (6,5%) и четвёртая по добыче нефти (5,2%) и газа (4,6%). Теперь представим ситуацию: в результате тех или иных действий США устраняет существующий режим и к власти в Иране приходит лояльный Госдепу США режим, что имеет на выходе Госдеп — ВЕСЬ БЛИЖНИЙ ВОСТОК (см рисунок)

( Читать дальше )

Статейка про индикатор Ichimoku ("Хитрая простота Ишимоку")

- 20 января 2012, 14:08

- |

Вчера в своем посте «О себе. Как пришел в этот бизнес. Система и стратегия» http://smart-lab.ru/blog/34325.php я писал, что случайно наткнулся на описание этого индикатора, который сейчас продолжаю использовать.

Вот нашел ту статью, с которой я начал им интересоваться:

Хитрая простота Ишимоку (Константин Илющенко, Журнал D` (Д-штрих) №04 (88), 1 марта 2010 года)

Как «большой и добрый» Хан играет на бирже своими и чужими средствами с помощью «облака Ишимоку» и почему он регулярно выводит деньги с брокерского счета

Перед интервью с Андреем Хлопиным (известным в блогосфере как Хан) я попытался разобраться в индикаторе технического анализа Ишимоку, который он применяет, чтобы вопросы были не «чайничьи», а по существу. Посмотрел, что об индикаторе пишут в интернете, — ясности это не дало. Заглянул в книгу Джека Швагера по техническому анализу — в ней индикатор не рассматривается.

В общем, непосредственно перед интервью у меня было довольно слабое понимание Ишимоку. Причина этого, как мне кажется, заключается в следующем. Как гласит легенда, более 50 лет назад (в докомпьютерную эру) какой-то японец по имени Гоичи Хосода разработал индикатор—торговую систему и сформулировал ряд правил для совершения сделок. Ишимоку переводят как «один взгляд», его полное название Ichimoku kinkou-hyou — «таблица равновесия цен, которую можно охватить одним взглядом». Какова была логика рассуждений и с чего он начинал построение системы — неизвестно. Опубликован конечный результат — индикатор Ишимоку, который сейчас входит в большинство компьютерных программ для технического анализа цен. Формулы, в соответствии с которыми ведутся расчеты, простые, но понять их физический смысл, как, например, у MACD или Alligator, с ходу не получается. Как одному программисту тяжело разобраться в тексте программы другого, так и здесь проще самому создать навороченный индикатор технического анализа, чем разбираться в чужой логике — декомпилировать программу, чтобы из конечного результата получить исходные идеи.

Наше общение с Ханом состоялось в форме онлайн-урока 4 февраля. Мы разговаривали по Skype (Андрей живет в Архангельске), смотрели и обсуждали одни и те же графики цен. И когда я начал писать это интервью, слушая аудиозапись нашей беседы и пересматривая графики, то проникся «облаком», тенканом, киджуном и чинкоу. Во многом из-за того, что Андрей регулярно выводит прибыль с брокерского счета.

Ишимоку и некоторые его сигналы

( Читать дальше )

Вот нашел ту статью, с которой я начал им интересоваться:

Хитрая простота Ишимоку (Константин Илющенко, Журнал D` (Д-штрих) №04 (88), 1 марта 2010 года)

Как «большой и добрый» Хан играет на бирже своими и чужими средствами с помощью «облака Ишимоку» и почему он регулярно выводит деньги с брокерского счета

Перед интервью с Андреем Хлопиным (известным в блогосфере как Хан) я попытался разобраться в индикаторе технического анализа Ишимоку, который он применяет, чтобы вопросы были не «чайничьи», а по существу. Посмотрел, что об индикаторе пишут в интернете, — ясности это не дало. Заглянул в книгу Джека Швагера по техническому анализу — в ней индикатор не рассматривается.

В общем, непосредственно перед интервью у меня было довольно слабое понимание Ишимоку. Причина этого, как мне кажется, заключается в следующем. Как гласит легенда, более 50 лет назад (в докомпьютерную эру) какой-то японец по имени Гоичи Хосода разработал индикатор—торговую систему и сформулировал ряд правил для совершения сделок. Ишимоку переводят как «один взгляд», его полное название Ichimoku kinkou-hyou — «таблица равновесия цен, которую можно охватить одним взглядом». Какова была логика рассуждений и с чего он начинал построение системы — неизвестно. Опубликован конечный результат — индикатор Ишимоку, который сейчас входит в большинство компьютерных программ для технического анализа цен. Формулы, в соответствии с которыми ведутся расчеты, простые, но понять их физический смысл, как, например, у MACD или Alligator, с ходу не получается. Как одному программисту тяжело разобраться в тексте программы другого, так и здесь проще самому создать навороченный индикатор технического анализа, чем разбираться в чужой логике — декомпилировать программу, чтобы из конечного результата получить исходные идеи.

Наше общение с Ханом состоялось в форме онлайн-урока 4 февраля. Мы разговаривали по Skype (Андрей живет в Архангельске), смотрели и обсуждали одни и те же графики цен. И когда я начал писать это интервью, слушая аудиозапись нашей беседы и пересматривая графики, то проникся «облаком», тенканом, киджуном и чинкоу. Во многом из-за того, что Андрей регулярно выводит прибыль с брокерского счета.

Ишимоку и некоторые его сигналы

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 42 )

Мувинги.. Невкусно? Да вы их просто готовить не умеете! :)

- 04 ноября 2011, 19:57

- |

В свое время, чтобы не объяснять каждый раз на пальцах новичкам, «что такое мувинги и с чем их едят», создал краткую инструкцию по настройке и классификации мувингов. Топик получил претенциозное название «Взгляд на мувинги от Tisha™», так как в принципе не планировался к широкому опубликованию и был доступен только на форуме Трейдерский Бомонд. Тем не менее, топик получил вдруг достаточно мощную поддержку от знакомых (и незнакомых) мне трейдеров. Как оказалось, при правильном понимании и использовании всего 3-х мувингов (честно говоря, все же 4-ре лучше, но это отдельная тема), можно легко и быстро построить простейшую торговую систему. И не одну.

Вашему вниманию будет представлен основной пост этого топика. Возможно кому-то пригодится нижеприведенная информация.

Итак, о мувингах.

Прежде всего хочу обсудить мысль: «Мувинги запаздывают». Не согласен. Сразу вопрос, для чего запаздывают? Для взгляда в будущее? Для текущего состояния? А что, есть индикаторы, которые нам предскажут будущее? Увы…

( Читать дальше )

Вашему вниманию будет представлен основной пост этого топика. Возможно кому-то пригодится нижеприведенная информация.

Итак, о мувингах.

Прежде всего хочу обсудить мысль: «Мувинги запаздывают». Не согласен. Сразу вопрос, для чего запаздывают? Для взгляда в будущее? Для текущего состояния? А что, есть индикаторы, которые нам предскажут будущее? Увы…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал