SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Рустем Куртвапов

Несколько скромных советов пишущим МТС

- 01 декабря 2012, 16:46

- |

Всем привет

К своей пока окончательной версии МТС я шел чуть больше года. Подробности описывать не буду: слишком долго и нудно. Выложу тезисно основные моменты:

*- Всего использую одновременно 8 МТС с таймфреймами 5, 10, 15 мин

*- Индикатор слепил из пяти — шести стандартных

От использования стандартных отказался ввиду очевидности + хотелось чего своего

*- Все расчеты индикатора, сигналы, их ведение и реализация в excel через DDE из QUIK

Здесь «минус» в том, что идет запаздывание на 10-12 сек из-за DDE и большой обработки в excel

*- Оптимизация сигналов до вероятности исполнения > 95% для каждой МТС

Для каждого шага при обработке данных за год в excel уходило ~ 1-2 мин

Самое интересное дальше:

*-Переоптимизация систем для равного количества сигналов LONG и SHORТ

Произошло незначительное понижение вероятности исполнения сигналов

( Читать дальше )

К своей пока окончательной версии МТС я шел чуть больше года. Подробности описывать не буду: слишком долго и нудно. Выложу тезисно основные моменты:

*- Всего использую одновременно 8 МТС с таймфреймами 5, 10, 15 мин

*- Индикатор слепил из пяти — шести стандартных

От использования стандартных отказался ввиду очевидности + хотелось чего своего

*- Все расчеты индикатора, сигналы, их ведение и реализация в excel через DDE из QUIK

Здесь «минус» в том, что идет запаздывание на 10-12 сек из-за DDE и большой обработки в excel

*- Оптимизация сигналов до вероятности исполнения > 95% для каждой МТС

Для каждого шага при обработке данных за год в excel уходило ~ 1-2 мин

Самое интересное дальше:

*-Переоптимизация систем для равного количества сигналов LONG и SHORТ

Произошло незначительное понижение вероятности исполнения сигналов

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 60 )

Источники биржевых данных

- 01 декабря 2012, 14:39

- |

Вполне очевидной является актуальность вопроса об удобном получении биржевых котировок. И для того чтобы решить эту задачу, существуют различные варианты.

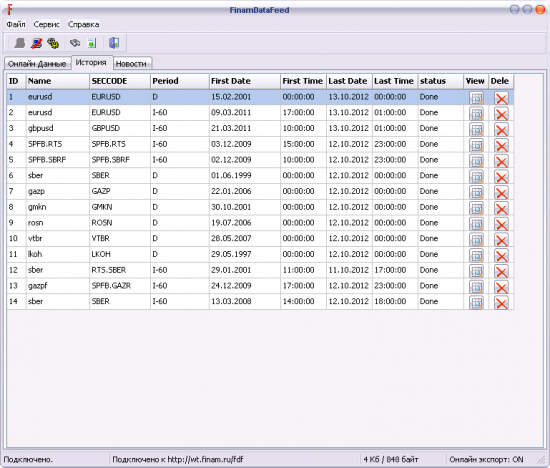

Для получения котировок в формате Metastock можно воспользоваться чрезвычайно простой в использовании программой Finam Data Feed. Найти приложение можно на сайте компании Финам, с сервера которого она и загружает котировки по различным инструментам российского и западных рынков. Лучше всего она подходит для работы с такими приложениями как Metastock, WealthLab, AmiBroker (рис. 1)

Рис. 1 Finam Data Feed

Вполне очевидно, что далеко не все программы работают с форматом Метасток, и гораздо чаще используется более универсальный формат текстовых файлов. Для получения котировок в текстовом формате можно воспользоваться программой Quotes Updater.

( Читать дальше )

Для получения котировок в формате Metastock можно воспользоваться чрезвычайно простой в использовании программой Finam Data Feed. Найти приложение можно на сайте компании Финам, с сервера которого она и загружает котировки по различным инструментам российского и западных рынков. Лучше всего она подходит для работы с такими приложениями как Metastock, WealthLab, AmiBroker (рис. 1)

Рис. 1 Finam Data Feed

Вполне очевидно, что далеко не все программы работают с форматом Метасток, и гораздо чаще используется более универсальный формат текстовых файлов. Для получения котировок в текстовом формате можно воспользоваться программой Quotes Updater.

( Читать дальше )

=== RIZ2 - Кукл под микроскопом. ===

- 30 ноября 2012, 17:38

- |

Один из логичных способов определения активности крупных игроков — измерение относительной скорости потока исполненных заявок .

Наверное рынок разворачивают не скальперы и не руками, уровни тоже проходят на скорости и/или объеме — если это не ложный пробой.

На ризе неплохо это показывает индикатор, замеряющий количество трейдов в секунду.

индикатор взятый тута

ПС: тк пост не про рабочий стол, то скорее всего не то что на главную, а меня Тимофей опять забанит и снесет в оффтоп :)

Печальный пост про РФР

- 30 ноября 2012, 12:19

- |

Скажу сразу – материал не мой, а НАУФОРовский. Но не разобрать его и не запостить свои мысли сюда просто не мог.

Ссылка на материал http://www.naufor.ru/tree.asp?n=10085

На саму презентацию http://www.naufor.ru/getfile.asp?id=8917

Скажу сразу мне очень интересны не только спекуляции на фондовом рынке с точки зрения частного инвестора, но и состояние этого самого рынка с точки зрения индустрии, хотя бы потому что я в ней работаю. Да и не будет ничего хорошего и со спекулянтами, если не будет профессионального развития фондового рынка. Достаточно привести в пример недавно прошедшую алгоритмическую конференцию, где даже казалось бы непотопляемые HFTшники и те жаловались на нелегкие времена.

( Читать дальше )

Ссылка на материал http://www.naufor.ru/tree.asp?n=10085

На саму презентацию http://www.naufor.ru/getfile.asp?id=8917

Скажу сразу мне очень интересны не только спекуляции на фондовом рынке с точки зрения частного инвестора, но и состояние этого самого рынка с точки зрения индустрии, хотя бы потому что я в ней работаю. Да и не будет ничего хорошего и со спекулянтами, если не будет профессионального развития фондового рынка. Достаточно привести в пример недавно прошедшую алгоритмическую конференцию, где даже казалось бы непотопляемые HFTшники и те жаловались на нелегкие времена.

( Читать дальше )

Финансовый супермаркет. Конспект тезисов выступления Герчика. Разбор фьючерса РТС. Прогноз фьюча РТС с 26.11.12. Алгоритм торговли.

- 25 ноября 2012, 15:07

- |

Решил вложить конспект выступления Герчика.

Я думаю конспект будет интересен для систематизации услышанного и обсуждения прогноза и подхода Александра к торговли отбоя от уровня.

Торгую только ОТБОИ ОТ УРОВНЯ.

Вся борьба всегда идет возле КЛЮЧЕВЫХ точек.

Одна из самых сильных моделей по технике: ложный бар, ложнй пробой, который сформирован 2 барами.

Проблема номер 1: Нельзы лезь на пробой в сильный уровень.

Индекс РТС: 3 раза ударялись в 135, как только пробили будем идти до следующего сильного уровня 140.

Пробиваем 140 и закрепились в дневном баре — лонг до 145.

25.11.2012 скорее всего подойдем к 145 и так как нет объемов скорее всего от него будем спускаться к 140.

135 сильный уровень — долго стояли возле этого уровня.

Крупняк набирает позу возле круглых уровней, т.к. легче считать.

После того как 3 раза ударились в сильный уровень 135, переходим с дневного графика на меньший тайм-фрейм и ищем току входа.

( Читать дальше )

Я думаю конспект будет интересен для систематизации услышанного и обсуждения прогноза и подхода Александра к торговли отбоя от уровня.

Торгую только ОТБОИ ОТ УРОВНЯ.

Вся борьба всегда идет возле КЛЮЧЕВЫХ точек.

Одна из самых сильных моделей по технике: ложный бар, ложнй пробой, который сформирован 2 барами.

Проблема номер 1: Нельзы лезь на пробой в сильный уровень.

Индекс РТС: 3 раза ударялись в 135, как только пробили будем идти до следующего сильного уровня 140.

Пробиваем 140 и закрепились в дневном баре — лонг до 145.

25.11.2012 скорее всего подойдем к 145 и так как нет объемов скорее всего от него будем спускаться к 140.

135 сильный уровень — долго стояли возле этого уровня.

Крупняк набирает позу возле круглых уровней, т.к. легче считать.

После того как 3 раза ударились в сильный уровень 135, переходим с дневного графика на меньший тайм-фрейм и ищем току входа.

( Читать дальше )

О российском рынке

- 24 ноября 2012, 21:40

- |

Любопытно было следить за эволюцией прогнозов по российскому рынку: до известных событий августа 2011 года народ чертил графики и указывал на цели роста фьючерса до 240 000. Потом обвала рынка в агусте до 190 000, ближе к концу года 180 000 -170 000; в текщем году еще скромнее выше никто 180 000 уже не видел, а сейчас по просшествии более года, мало кто говорит о 160 000 и много о падении и значениях ниже 100 000. Что же произошло с рынком и что нас ждет, давайте поговорим об этом.

У американцев есть хорошая пословица: think globally, act locally — думай глобально, действуй локально (не знаю, может быть именно благодаря такому подходу американцы построили самую мощную экономику в мире). Не буду претентодавать на лавры тех, кто действует, торгует и пишет локально — прогнозов на завтра, три дня неделю здесь вполне достаточно и добавить к этому нечего. Поговорим глобально.

И так, что такое русский и рынок и что опредяет его оценку и динамику. Большинство людей, работающих на нем, обычно характеризуют его двумя параметрами: на нем все решают нерезиденты и рынок спекулятивный. Почему именно так никто не объяснет толком, но все как бы на уровне подсознания осознают это. Итак, имея отношения к финансам, а это мир цифр, начнем именно с них. Российские долгосрочные инветоры в акции (ПИФы) имеют активов на текущий момент примерно 3,5 млрд долларов — т.н. long only. Фри флоут, свободно доступный для покупки иностранными инвесторами составляет около 230 млрд долларов. Таким образом, единственные участники рынка, которые остаюся в активах при любой турбулентности рынка, составляют ничтожно малую часть фри флоута рынка. Аллокацию на Россию имеют около 3000 иностарнных фондов, согласно данным Булмберга.Активы частных инвесторов (индивидуальные счета плюс частные ДУ в разной форме) дают где-то 1,5 млрд долларов (40-50 млрд рублей).Из этих цифр легко заметить, что если нерезиденты продают активов хотя на миллиард долларов, локальные покупатели могут лишь с трудом закрыть такой отток средств с рынка — по причине элементарной нехватки ресурсов. Ключом к пониманию текущей фазы развития российского рынка является понимание логики поведения нерезидентов или, как говорят некоторые, крупняка. Нерезиденты — это понятие собирательное, поэтому выделю основные их группы:

( Читать дальше )

У американцев есть хорошая пословица: think globally, act locally — думай глобально, действуй локально (не знаю, может быть именно благодаря такому подходу американцы построили самую мощную экономику в мире). Не буду претентодавать на лавры тех, кто действует, торгует и пишет локально — прогнозов на завтра, три дня неделю здесь вполне достаточно и добавить к этому нечего. Поговорим глобально.

И так, что такое русский и рынок и что опредяет его оценку и динамику. Большинство людей, работающих на нем, обычно характеризуют его двумя параметрами: на нем все решают нерезиденты и рынок спекулятивный. Почему именно так никто не объяснет толком, но все как бы на уровне подсознания осознают это. Итак, имея отношения к финансам, а это мир цифр, начнем именно с них. Российские долгосрочные инветоры в акции (ПИФы) имеют активов на текущий момент примерно 3,5 млрд долларов — т.н. long only. Фри флоут, свободно доступный для покупки иностранными инвесторами составляет около 230 млрд долларов. Таким образом, единственные участники рынка, которые остаюся в активах при любой турбулентности рынка, составляют ничтожно малую часть фри флоута рынка. Аллокацию на Россию имеют около 3000 иностарнных фондов, согласно данным Булмберга.Активы частных инвесторов (индивидуальные счета плюс частные ДУ в разной форме) дают где-то 1,5 млрд долларов (40-50 млрд рублей).Из этих цифр легко заметить, что если нерезиденты продают активов хотя на миллиард долларов, локальные покупатели могут лишь с трудом закрыть такой отток средств с рынка — по причине элементарной нехватки ресурсов. Ключом к пониманию текущей фазы развития российского рынка является понимание логики поведения нерезидентов или, как говорят некоторые, крупняка. Нерезиденты — это понятие собирательное, поэтому выделю основные их группы:

( Читать дальше )

Лабораторная работа:) Развиваем идеи.

- 22 ноября 2012, 13:33

- |

В своей торговле я использую статический стоп и динамический тейк-профит, который обычно тупо большой. Поэтому, как бы я не входил, мои результаты будут лучше, если рынок будет хорошо двигаться, и будут хуже, если рынок будет стоять на месте. И вот почему:

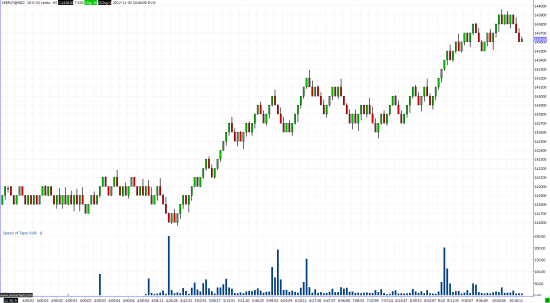

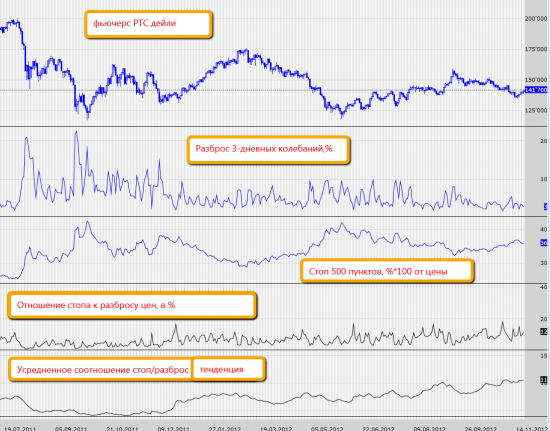

1. фьюч ртс

2. Возьмем разброс дневных колебаний FRTS за 3 дня

3. Возьмем для примера статический стоп = 500 пунктов. Чем меньше стоп, относительно общего разброса, тем выше вероятность собрать урожай. Нормируем стоп относительно цены

4. поделим нормированный стоп на разброс

5. ну и определим тренд

Какие выводы?

1. фьюч ртс

2. Возьмем разброс дневных колебаний FRTS за 3 дня

3. Возьмем для примера статический стоп = 500 пунктов. Чем меньше стоп, относительно общего разброса, тем выше вероятность собрать урожай. Нормируем стоп относительно цены

4. поделим нормированный стоп на разброс

5. ну и определим тренд

Какие выводы?

- мой трейдинг убыточен, когда трехдневный разброс <5%

- чем чаще трехдневный разброс >5%, тем больше прибыльных сделок

- Когда я зарабатывал самые большие деньги, соотношение стоп/разброс было <20.

- Каждый раз, когда стоп/разброс показывает пик, это может быть предвестником слабой волатильности (это логично, ибо волатильный рынок не становится безволатильным за 1 день и наообот)

- Инерция волатильности помогает не спешить с торговлей, до тех пор, пока волатильность на вырастет

- Каждый декабрь соотношение стоп/разброс существенно подрастает => либо сокращать стоп, либо не торговать

- Усредненное соотношение стоп/разброс растет на протяжении всего года.

- Хотя сейчас и нет ярко-растущего тренда, волатильность скорее соответствует бычьему рынку, нежели медвежьему.

- Возможно, имеет смысл динамически менять стоп-лосс и тейк-профит в зависимости от состояния рынка.

- показатель макс-мин за 3 дня не совсем адекватен, ибо если у нас широкая пила за дня, то он будет неадекватен

Почему правильным трейдерам нужна волатильность?

- 20 ноября 2012, 12:14

- |

Почему правильным трейдерам нужна волатильность?

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Как увеличить депо в 5-10 раз? Советы бывалой панды (перепечатка)

- 17 ноября 2012, 23:39

- |

Как увеличить депо в 5-10 раз? Советы бывалой панды

Я потратил много времени на то, чтобы ответить на вопрос, как увеличивать депозит в десятки раз. Насколько знаю, подобными практиками из списка блоггеров-трейдеров никто больше не занимается. Иногда ко мне обращаются с разными вопросами на данную тему. Мол, стоит ли так агрессивно торговать, как вы увеличили на пшенице несколько сотен долларов до 130 000, как наращивали позиции при разгоне 200 долларов до 14 000, как строить мегалот по аналогии с конкурсом трейдеров Русская Рулетка и пр…

Иногда мне пишут с предложениями разгона депозита. Кто-то открыл счет на 20 000 долларов и потерял почти все. Осталась тысяча. Готовы рискнуть этой суммой, чтобы вернуть потери. Что я могу сказать на это? Я занимаюсь разгоном депо на собственные средства. Вложить туже тысячу в торговлю для меня не проблема. И это будут мои деньги на 100%, моя ответственность. Если я возьмусь за разгон чужого счета, то с суммой, значительно выше озвученной.

( Читать дальше )

Я потратил много времени на то, чтобы ответить на вопрос, как увеличивать депозит в десятки раз. Насколько знаю, подобными практиками из списка блоггеров-трейдеров никто больше не занимается. Иногда ко мне обращаются с разными вопросами на данную тему. Мол, стоит ли так агрессивно торговать, как вы увеличили на пшенице несколько сотен долларов до 130 000, как наращивали позиции при разгоне 200 долларов до 14 000, как строить мегалот по аналогии с конкурсом трейдеров Русская Рулетка и пр…

Иногда мне пишут с предложениями разгона депозита. Кто-то открыл счет на 20 000 долларов и потерял почти все. Осталась тысяча. Готовы рискнуть этой суммой, чтобы вернуть потери. Что я могу сказать на это? Я занимаюсь разгоном депо на собственные средства. Вложить туже тысячу в торговлю для меня не проблема. И это будут мои деньги на 100%, моя ответственность. Если я возьмусь за разгон чужого счета, то с суммой, значительно выше озвученной.

( Читать дальше )

Почему толпа всегда играет против тренда?

- 15 ноября 2012, 12:50

- |

Снижаемся мы по сути 4-ю неделю уже. И постоянно смартлаб кишит топиками о возможном отскоке. Конечно отскок может состояться в любой момент, и даже сегодня, как кто-то смело предположил, рынок может вырасти до 140,000. Но маловероятно:)

Почему люди постоянно играют против рынка?

Напоминаю мой феерический пост: почему я раньше всегда оказывался в шорте в такие моменты от 8 сентября 2012. (Я это написал еще до того, как фьючерс РТС выстрелил со 148 на 159, хотя вы со мной всем смартлабом спорили, что рынок выше не пойдет).

Рекомендую прочитать пост еще раз, потому что все осталось в силе, только с обратным знаком.

Теперь хочу рассмотреть вопрос: почему "против рынка играть всегда психологически комфортно".

Дело в неверном интуитивном представлении об ассиметрии риска у большинства людей. Как раз, люди ленятся посчитать лишний раз (недооценивают простую математику), и совершают интуитивные поступки.

Тренд — самый сильный источник стат.преимущества на рынке.

Тренд дает смещение вероятности и дает возможность правильным трейдерам обыгрывать казино «Московская биржа».

Но в голове у людей понятие тренда девальвировано относительно информации, которая содержится в короткой памяти, а именно памяти о тех уровнях, на которых рынок был недавно и на которые «обязательно должен вернуться».

Если рынок снижается, а тем более снижается долго, а тем более, до новых уровней за несколько месяцев, надежда на отскок в голове типичного физика растет по экспоненте. В какой-то критической точке физик использует все плечи — «ну теперь то точно дно». Проблема в том, что он при этом не один.

Самое опасное в этой истории — это повысить риск максимально на фоне максимальной уверенности в том, что отскок уже наступил. Если произойдет «маловероятное» дальнейшее снижение, то счет будет стёрт.

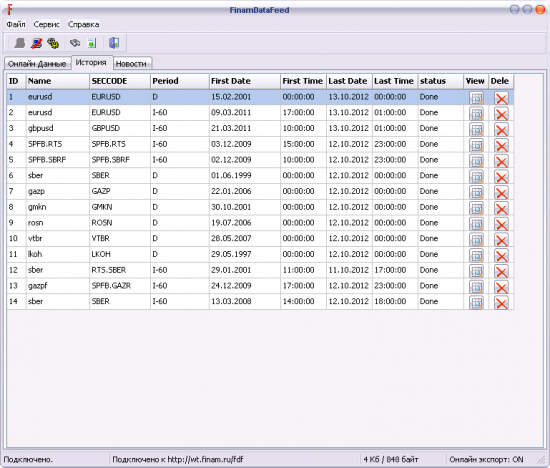

Возьмем картинку весны 2012 года. Зеленые векторы — это высота отскоков на тренде.

Амплитуда отскоков ничтожна относительно красного вектора.

Более того, чрезвычайно сложно угадать, на каком именно уровне начнется отскок. То есть захватить зеленый вектор целиком вообще невозможно, потому что для этого придется купить самое дно.

Но дилетанты любят искать самое дно. Потому что есть же уровни поддержки.

При этом в сознании физика присутствует неверное восприятие риска:

!!! Прибыль/риск равно (чем больше рынок упал, тем больше он отскочет) поделить на (чем больше рынок упал, тем меньше он будет падать) !!!!

Немного потрудившись головой, вы быстро придете к мнению, что направление рынка куда важнее магических уровней.

Ну а чтобы перебороть в голове интуитивное представление о том, что «чем больше рынок упал, тем меньше он будет падать», внимательно изучайте историю.

_____________________________________________________

Важно понимать и следующий принцип:

в любой момент на рынке может произойти все что угодно, и к этому надо быть готовым.

Больше всего денег вы потеряете, если продадите на всю маржу 120-е декабрьские путы со словами: я точно знаю, этого не может быть!

И я, в том числе, допускаю хоть и небольшую, но вероятность, что рынок в декабре может улететь на 155, и если это начнется, надо тоже быть готовым к этому и готовым заработать на этом.

Почему люди постоянно играют против рынка?

Напоминаю мой феерический пост: почему я раньше всегда оказывался в шорте в такие моменты от 8 сентября 2012. (Я это написал еще до того, как фьючерс РТС выстрелил со 148 на 159, хотя вы со мной всем смартлабом спорили, что рынок выше не пойдет).

Рекомендую прочитать пост еще раз, потому что все осталось в силе, только с обратным знаком.

Теперь хочу рассмотреть вопрос: почему "против рынка играть всегда психологически комфортно".

Дело в неверном интуитивном представлении об ассиметрии риска у большинства людей. Как раз, люди ленятся посчитать лишний раз (недооценивают простую математику), и совершают интуитивные поступки.

Тренд — самый сильный источник стат.преимущества на рынке.

Тренд дает смещение вероятности и дает возможность правильным трейдерам обыгрывать казино «Московская биржа».

Но в голове у людей понятие тренда девальвировано относительно информации, которая содержится в короткой памяти, а именно памяти о тех уровнях, на которых рынок был недавно и на которые «обязательно должен вернуться».

Если рынок снижается, а тем более снижается долго, а тем более, до новых уровней за несколько месяцев, надежда на отскок в голове типичного физика растет по экспоненте. В какой-то критической точке физик использует все плечи — «ну теперь то точно дно». Проблема в том, что он при этом не один.

Самое опасное в этой истории — это повысить риск максимально на фоне максимальной уверенности в том, что отскок уже наступил. Если произойдет «маловероятное» дальнейшее снижение, то счет будет стёрт.

Возьмем картинку весны 2012 года. Зеленые векторы — это высота отскоков на тренде.

Амплитуда отскоков ничтожна относительно красного вектора.

Более того, чрезвычайно сложно угадать, на каком именно уровне начнется отскок. То есть захватить зеленый вектор целиком вообще невозможно, потому что для этого придется купить самое дно.

Но дилетанты любят искать самое дно. Потому что есть же уровни поддержки.

При этом в сознании физика присутствует неверное восприятие риска:

!!! Прибыль/риск равно (чем больше рынок упал, тем больше он отскочет) поделить на (чем больше рынок упал, тем меньше он будет падать) !!!!

Немного потрудившись головой, вы быстро придете к мнению, что направление рынка куда важнее магических уровней.

Ну а чтобы перебороть в голове интуитивное представление о том, что «чем больше рынок упал, тем меньше он будет падать», внимательно изучайте историю.

_____________________________________________________

Важно понимать и следующий принцип:

в любой момент на рынке может произойти все что угодно, и к этому надо быть готовым.

Больше всего денег вы потеряете, если продадите на всю маржу 120-е декабрьские путы со словами: я точно знаю, этого не может быть!

И я, в том числе, допускаю хоть и небольшую, но вероятность, что рынок в декабре может улететь на 155, и если это начнется, надо тоже быть готовым к этому и готовым заработать на этом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал