Избранное трейдера AVK

армагедон на рынке свопов

- 30 сентября 2016, 12:16

- |

ставки свопов рубльдолл упали до 6%, а еврорубль выросли до 11%

клевещут, что на дойче массово закрывают линии амбанки

- комментировать

- 61 | ★10

- Комментарии ( 56 )

Новая "Песнь немцев"

- 30 сентября 2016, 12:02

- |

Немецкий гимн долгое время начинался куплетом «Дойчланд, Дойчланд убер аллес», т.е. «Украина понад усе» «Германия, Германия превыше всего». Мелодия там красивая, кстати, целый Гайдн написал.

При Гитлере исполняли как раз только первый куплет, поэтому после него он стал считаться компроматом и стих забанили.

Но последний год, глядя на график дойчебанка, я все время мурлыкаю себе под нос немецко-русский римейк:

Дойчбанк, Дойчбанк унтер аллес,

и шнель-шнель ко дну идет,

рынки все перепугались,

и сидят ждут — кто спасет?

P.S. унтер = ниже, шнель = быстро

И Греф против нас ((((

- 30 сентября 2016, 11:19

- |

Сочи. 30 сентября. ИНТЕРФАКС-АФИ — Облигации федерального займа (ОФЗ) для населения должны использоваться прежде всего квалифицированными инвесторами, считает глава Сбербанка (MOEX: SBER) Герман Греф.

«Для крупных инвесторов, для квалифицированных инвесторов, для крупных потенциальных вкладчиков — тогда это можно. Лучше это делать через соответствующие финансовые институты, потому что есть много нюансов», — сказал Г.Греф журналистам на Международном инвестиционном форуме в Сочи.

Глава Сбербанка отметил, что сейчас формально ОФЗ для населения и так доступны.

«В частности, я свои личные деньги год назад вкладывал в валютные бонды. Там есть проблема с налогообложением. Все, что я по повышенной ставке заработал на бондах, я отдал на налоги», — рассказал глава Сбербанка. По его словам, возникает два типа налогообложения. В результате чистый доход у Г.Грефа получился примерно равным депозитному в банке. «То есть игра свеч не стоила», — подытожил Г.Греф.

Он отметил, что очень аккуратно относится вообще к тому, «чтобы даже к инструментам fixed income привлекать неквалифицированного инвестора». «В том числе в наши приватизационные сделки. Была народная приватизация. Она мы знаем, чем закончилась», — отметил глава Сбербанка.

это только начало ужаса.

- 30 сентября 2016, 09:07

- |

Прочитал - Будущее?

и стало совсем страшно.

Ловите мысль!

Профессор кафедры экономики !, Доктор физико-математических наук!

Этот «Уважаемый» авторитет 15 минут задвигал мне о том, что рынок не прогнозируем.

Спрашиваю,

можно – кое-что Вам покажу.

ответ — У Вас 10 минут.

Прошу выбрать любой график.

Стереотип мышления срабатывает и стандартно выбирает Евро.

Показываю, как именно следует соединить точки между собой и начинаем последовательно повторять эти циклы.

Сами понимаете ,10 минут автоматом перетекают в 30, и «Уважаемому» уже плевать на время.

Через час!

Его фраза, это невозможно!

Предлагаю выбрать любой другой график, не валюты.

И опять стереотип – выбирает нефть.

Говорю – проделайте то же самое.

Нонсенс – я не помню, как!

Профессор! час! Строил 100 раз одно и тоже и не запомнил как это следует делать!

Повторно объясняю, еще полчаса и тот же самый результат, что и на евро!

( Читать дальше )

Финансовые рынки мира находятся под ручным управлением

- 30 сентября 2016, 08:18

- |

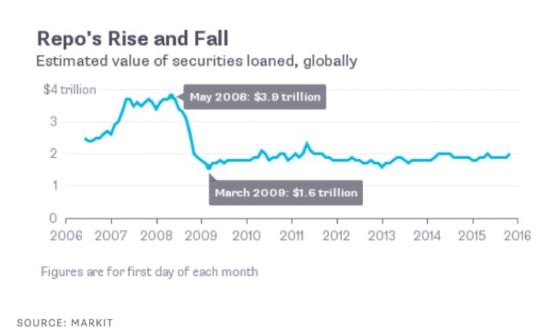

После ипотечного кризиса 2007 года мировые регуляторы ввели ряд мер по ужесточению надзора над кредитными организациями, ввиду чего рынок межбанковского залогового РЕПО сжался в разы. Если в 2007-2008 г. он оценивался в 3,7-3,9 трлн. долларов, то к 2016 году его размер не превышал 2 трлн. долларов. На сегодняшний момент банкам не выгодно ссуживать безрисковые ценные бумаги друг другу.

Федрезерв, скупивший с 2008 года гособлигаций США на сумму в 2,5 трлн. долларов, с большой долей вероятности может стать крупнейшим игроком на этом рынке.

ФРС также ограничивает объемы прямого кредитования банков, тем самым стимулируя их обращаться за деньгами к фондам денежного рынка. Данные участники ссуживают средства с большим процентом, чем регулятор. Таким образом, Федрезерв пытается увеличить процентные ставки на межбанковском рынке.

Источник: bloomberg.com

Согласно данным ICMA объемы операций залогового РЕПО начали снижаться и в Европе, за первое полугодие рынок сократился на 4,1% до 6.1 трлн. долларов.

( Читать дальше )

Банки переключаются с фермеров на проституток

- 30 сентября 2016, 06:09

- |

«Их бизнес-план выглядел действительно хорошо,» сказал Карл Верхарт (представитель Rabobank) по телефону. «Мы кооперативный банк, и мы гордимся тем, чтобы поддержать собрата сотрудничество». Он отказался раскрывать условия кредита или детали бизнес-плана.

www.bloomberg.com/news/articles/2016-09-29/rabobank-agrees-to-fund-first-dutch-brothel-run-by-prostitutes

Интересно, а когда начнут торговать фьючерсы на секс?

О прогнозах

- 29 сентября 2016, 22:47

- |

И своим не доверяй.

Только график, стоп и поза,

С ними ты торги сверяй.

Никакой не скажет Гуру,

Что вам делать, как Вам быть,

Сразу он включает «дуру» -

Вы зашли, Вам выходить.

Леворукий ты, иль право-,

Или бота подключил,

Не читай «сигнал» Смарт-Лаба,

Пока позу не закрыл.

Сам всегда за все в ответе,

Больше не с кого спросить.

Молодец, когда в профИте,

И дурак, коль счет лоссит.

Я сама грешна прочтеньем

Утренних светил постов,

Искажают мое мненье

Мненья Гуру и «Отцов»:

И не раз не встала в позу,

И не раз закрылась зря.

Не читай чужих прогнозов,

Даже, если это РА.

Я заметила не сразу,

Опыт пару лет ведён -

Его следую прогнозу,

Не сбывается, блин, он.

Даже уровни Романа

Я ломаю на раз-два.

Стоит к ним мне примоститься -

Пролетают на ура.

Без меня они в работе

День за днем, за ночью день,

Лишь взгляну — они сломались,

Стали просто «дребедень».

Я, Роман, прошу прощенья,

Уровни ломаю я.

Только мучит ощущенье -

Может быть, не я одна?

Так не следуйте прогнозам!

Этим губите Вы их.

Только график, стоп и поза -

Вы в ответе за троих.

Carry trade российский рубль

- 29 сентября 2016, 22:35

- |

Carry trade российский рубль

Carry trade — одна из стратегий действий инвесторов на фондовом и валютном рынке (форекс). Термин не имеет общепринятого перевода на русский язык.

В основе стратегии лежит то обстоятельство, что в различных государствах действуют различные процентные ставки относительно средств в их национальных валютах.

Стратегия carry trade состоит в заимствовании средств в национальной валюте государства, установившего низкие процентные ставки, конвертации и инвестировании их в национальной валюте государств, установивших высокие процентные ставки.

Самым распространённым примером этой стратегии является carry trade японской иены: игрок берёт в долг 1000 иен в японском банке, конвертирует эти деньги в доллары США и на эту сумму покупает облигацию (долговое обязательство правительства или компании). Предположим, что выплаты по облигации составляют 4,5 % годовых, а стоимость заимствования в Японии близка к нулю (что в последние годы недалеко от истины). В таком случае игрок должен заработать на этой операции 4,5 % (4,5 %-0 %), при условии, что курс иены по отношению к доллару остаётся неизменным. Многие профессиональные трэйдеры используют эту стратегию, поскольку с применением «кредитного плеча» можно многократно усилить доходность. Так, если трейдер использует «рычаг» («плечо») 10:1, доходность операции в вышеупомянутом примере повышается до 45 %.

Риском данной стратегии служит возможное изменение обменного курса используемых валют. Именно это произошло в октябре 2008 г., что привело к тому, что пузырь yen carry trade лопнул вслед за другими пузырями финансовых рынков.

Применение данной стратегии инвесторами приходится учитывать центральным банкам государств при управлении ставкой рефинансирования. Повышение ставки без учёта ситуации на мировом финансовом рынке может вызвать массированный приток в страну спекулятивного капитала.

Минфин сбрасывает валюту, чтобы прокрутить Резервный фонд в банках

- 29 сентября 2016, 22:17

- |

Практически вся валюта, изъятая из Резервного фонда летом и осенью, вместо того, чтобы пойти на финансирование бюджетных расходов, была размещена Минфином в банках на рублевых депозитах, следует из данных Федерального казначейства.

www.finanz.ru/novosti/valyuty/minfin-sbrasyvaet-valyutu-chtoby-prokrutit-rezervny-fond-v-bankakh-1001427801

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал