Избранное трейдера егорка

RIM5 мысли вслух о волнах 1-минутки

- 10 апреля 2015, 20:24

- |

Построили Фибу первой волны, перенесли на завершение 2ой и что мы видим… волна 3 равно 161,8% волны 1

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 28 )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

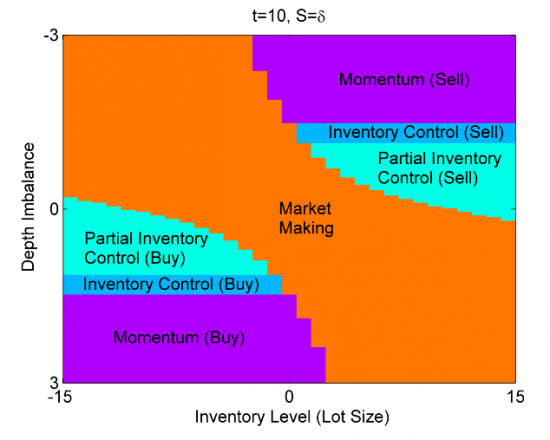

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Золотое сечение и прогноз по ММВБ и Газпрому

- 29 марта 2015, 21:59

- |

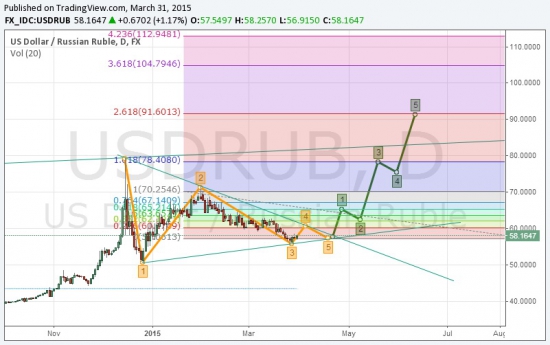

Уровни Фибоначчи основаны на золотом сечении. Формула Бине связывает число Фибоначчи с золотым сечением phi.ru.wikipedia.org/wiki/%D0%A7%D0%B8%D1%81%D0%BB%D0%B0_%D0%A4%D0%B8%D0%B1%D0%BE%D0%BD%D0%B0%D1%87%D1%87%D0%B8

Если проще, то отношение двух последовательных чисел фибоначчи близко к золотому сечению. Чем больше эти числа, тем они ближе к точному значению золотого сечения.

Я понял, почему уровни Фибоначчи при коррекциях цен активов работают. Рыночная цена актива — это природная стихия, которая определяется мнением и действиями тысяч трейдеров. А все природное стремится к золотому сечению при выборе соотношений. Отсюда следует, что уровни Фибоначчи особенно хорошо работают на больших таймфреймах и более ликвидных активах, так как там меньше кукловодства и рыночная цена ведет себя более стихийно.

( Читать дальше )

Фазы Луны и затмения. Даты и время на 2015 год (Влияние новолуния на движения рынков)

- 24 марта 2015, 09:01

- |

Мы знаем, что воздействие луны на нашу планету является достаточно значительным — это связано

с движением всех жидкостей. Луна, как полагают, странным образом оказывает воздействие на

человеческое поведение, особенно во время новолуния или полнолуния.

«В эксперименте, проводимом на произвольном наборе биржевых товаров в течение 1972 года», пишет

в июле 1974 года Тодд Лофтон в своих наблюдениях, «показано, что краткосрочные движения цен

происходят с определенной закономерностью относительно фаз луны. Фактически, биржевые товары,

выбранные для наблюдения — серебро, пшеница, какао и сахар — показали странную тенденцию

формировать повышающийся рынок после полнолуния и понижающийся рынок после новолуния».

Это последнее утверждение — «повышающийся рынок после полнолуния и понижающийся рынок

после новолуния» заинтриговало меня. Я задался вопросом, есть ли рациональное зерно в этом

( Читать дальше )

Умные инвесторы уже полностью вышли из российского рынка. Дорога вниз почти открыта.

- 06 марта 2015, 19:59

- |

Уважаемые форумчане! Перед тем, как написать какое-то хамство, или тупой и негативный комментарий с под… ёбкой, подумайте — надо оно вам? Я вас сразу занесу в Чёрный список и на этом всё кончится. Кроме того, что вы сами себе испортите карму, ничего другого вы этим не добьётесь.

По итогам торгов в пятницу, российский рублёвый индекс ММВБ закрылся на отрицательной территории, с потерями около 1.6%. Три недели подряд индекс ММВБ закрывается в минусе. Наибольшее давление на индекс в пятницу оказали компании экспортёров, для которых укрепление рубля создаёт негативный эффект. Акциям Сбербанка, наоборот, рубль помог удержаться в плюсе. По итогам дня они прибавили скромные 0.5%. Акции Мечела, после роста на 400% за три месяца, в пятницу вновь пошли в штопор. Внутри дня падение превышало 30% на новостях о планах ВТБ обратиться в суд о признании компании банкротом. К закрытию часть потерь Мечел отыграл и завершил день снижением на 16%.

( Читать дальше )

S&P 500. Снова начинаем продавать Америку

- 26 февраля 2015, 11:54

- |

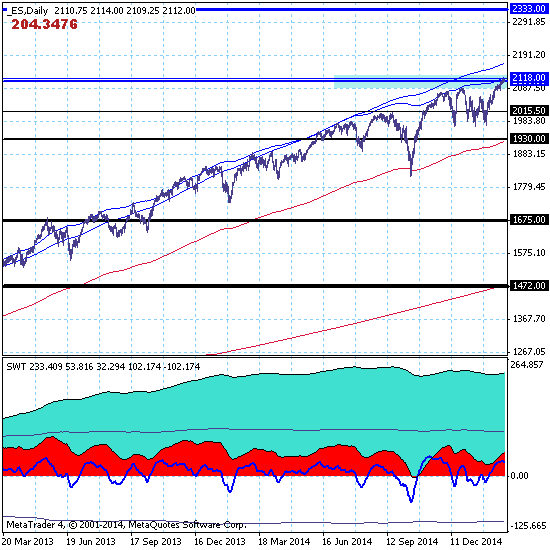

Технический анализ трендов и прогноз для позиционной торговли.

(Анализ проведен на примере фьючерсного контракта на S&P500)

Основной тренд сохраняет направление вверх с технической целью на уровне 2630.

Основной тренд сохраняет направление вверх с технической целью на уровне 2630.Долгосрочный тренд остается в фазе боковой коррекции с уточненным коррекционным каналом 1930.00-2108.00. Рынок тестирует зону верхней границы канала.

Среднесрочный тренд восходящий, с целью на уровне среднесрочного сопротивления 2108.00. Рынок торгуется в пределах доверительного интервала среднесрочной цели (выделено цветом). Краткосрочный тренд также восходящий с целью. движения, определяемой трендами старших уровней иерархии (техническая цель — уровень сопротивления 2118.00).

Рост рынка в рамках трендов старших уровней иерархии приостановлен в зоне среднесрочной цели боковой локальной коррекцией в канале 2096.25-2112.50, границы которого определяют ключевые уровни рынка.

Прорыв верхней границы канала продолжит с выходом за пределы доверительного интервала цели среднесрочного роста продолжит рост котировок в рамках долгосрочного восходящего тренда с целью на уровне 2333.00.

( Читать дальше )

В RIH5 существенно снизился открытый интерес, который в начале января вырос до значений выше средних

- 06 февраля 2015, 21:30

- |

Методы интерпретации открытого интереса и объема почти не отличаются. Тем не менее, на некоторых особенностях истолкования показателей открытого интереса следует остановиться подробнее.

1. Если в условиях роста цен величина суммарного открытого интереса превышает сезонный показатель (усредненное значение, которое высчитывается для периода в пять лет), на рынке наблюдается приток новых средств, отражающий большую активность покупателей (бычий признак).

2. Однако, если на рынке наблюдается повышение цен, а открытый интерес опускается ниже своего среднего сезонного значения, оживление рынка обусловлено, главным образом, покрытием коротких позиций (обладатели убыточных коротких позиций вынуждены их закрывать). Следовательно, происходит отток денег с рынка. Это медвежий признак, поскольку после покрытия коротких позиций восходящая тенденция скорее всего «выдохнется».

3. Если при снижении цен открытый интерес возрастает до значений, перекрывающих среднее сезонное, на рынке наблюдается приток новых денег — процесс, отражающий рост новых коротких продаж. Это указывает на уверенное продолжение нисходящей тенденции и считается медвежьим признаком.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал