SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера athlant64

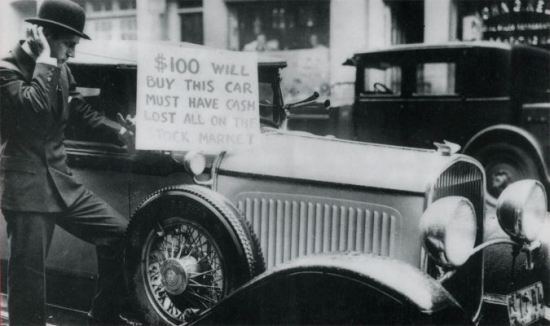

Истории неуспешных трейдеров

- 27 марта 2014, 08:12

- |

Интересный текст прочел у френда в ЖЖ — Анастасии Мильковой — Оригинал статьи. Зайдите на сайт Анастасии — там много интересного.

Очень всё точно указано. Только по поводу индесных фондов, немного негативно написано, что «не стать Баффеттом или Соросом». Но это и не нужно, а вот миллион-два долларов за 10-20 лет реально сколотить при таком способе инвестировании...

И интересно, что Анастасия взяла все истории из сМарт-Лаба… Вам будут знакомы эти истории. Но их стоит перечитать, еще раз...

Истории неуспешных трейдеров

Как знают мои читатели, для того чтобы стать богатым, необходимо инвестировать деньги. Владение акциями – это как раз то, что отличает бедных людей от богатых. Самый простой и надёжный способ инвестирования – это покупать

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 35 )

Журнал сделок инвестора с элементами количественного анализа

- 23 марта 2014, 17:09

- |

Для инвесторов, бывших спекулянтов и всем кому интересен рынок ценных бумаг! )

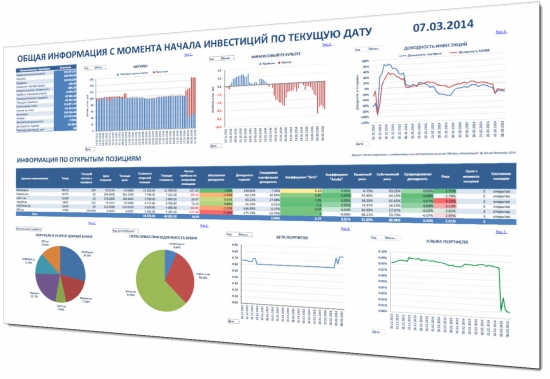

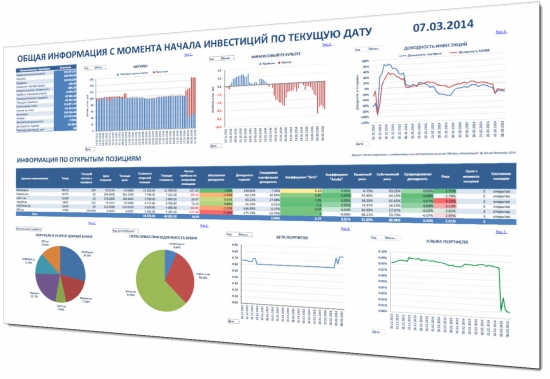

Предлагаю Вашему вниманию программу "Журнал сделок инвестора с элементами количественного анализа (Модель Марковица)" версия 21.

Журнал сделок инвестора с элементами количественного анализа (Модель Марковица)" - это уникальное приложение сочетающее в себе одновременно две возможности:

1) Расчет оптимальной структуры инвестиционного портфеля ценных бумаг на российском рынке акций в рамках Модели Марковица;

2) Ведение Журнала сделок Вашего инвестиционного портфеля.

Данное приложение это отличный инструмент анализа Ваших инвестиционных сделок на рынке ценных бумаг. Он прекрасно подходит для учёта краткосрочных, среднесрочных и долгосрочных позиций на российском рынке акций**.

* Для корректной работы журнала необходима версия Excel2010 и выше.

( Читать дальше )

Предлагаю Вашему вниманию программу "Журнал сделок инвестора с элементами количественного анализа (Модель Марковица)" версия 21.

Журнал сделок инвестора с элементами количественного анализа (Модель Марковица)" - это уникальное приложение сочетающее в себе одновременно две возможности:

1) Расчет оптимальной структуры инвестиционного портфеля ценных бумаг на российском рынке акций в рамках Модели Марковица;

2) Ведение Журнала сделок Вашего инвестиционного портфеля.

Данное приложение это отличный инструмент анализа Ваших инвестиционных сделок на рынке ценных бумаг. Он прекрасно подходит для учёта краткосрочных, среднесрочных и долгосрочных позиций на российском рынке акций**.

* Для корректной работы журнала необходима версия Excel2010 и выше.

( Читать дальше )

3 года на сМарте

- 23 марта 2014, 16:25

- |

Уже три года я пишу на сМарте. Всякое уже было… Несколько раз уходил...)))

Интересно посмотреть на историю своих записей. Когда пришел на сМарт я был отпетым опционщиком и спекулянтом… Пытался создавать какие-то конструкции… В общем всякой ерундой маялся. Благо, что параллельно были и инвестиции.

Помню в 2011 году Тимофей звал на конференцию сМарта рассказать про опционы. Хорошо, не поехал. Наверное на подсознание я и тогда знал, что это ошибочный путь. Может кто помнит — ник option-systems. Это я.

Какие были жаркие споры по опционам с УК Арсагера...)) А сейчас меня некоторые адептом Арсагеры называют. Иногда лучше менять свою позицию, особенно, если она неверная. Правда, в части подхода к инвестициям, я и тогда с ними был согласен, это по опционам спор был.

Спекуляции очень сильно отвлекали. Это был ошибочный путь. Скоро год, как я прекратил играть...)) Я вернулся к инвестициям навсегда…

( Читать дальше )

Дивиденды по американским акциям

- 23 марта 2014, 15:42

- |

Вопрос к знатокам. Интересует процесс начисления дивидендов по американским акциям. Насколько я понимаю, есть 3 даты привязанных к выплате дивидендов: первая — это дата анонса выплаты дивидендов и их размера, следующая дата — отсечка (ex-dividend date). ну и 3я это сама выплата дивидендов. Покупать нужно обязательно до этой даты или можно в этот же день? например, купил в день отсечки на закрытии, а на следующий на открытии продал. Т.е. если день продержал, то дивиденды получишь?

еще вопрос: совпадают ли даты отсечек по обычным акциям и префам? какие сайты, ресурсы вы юзаете для анализа дивидендов? какие еще подводные камни есть?

P.S. помогите на главную вывести, чтобы пост увидели знающие люди. Думаю тема многим будет полезна.

еще вопрос: совпадают ли даты отсечек по обычным акциям и префам? какие сайты, ресурсы вы юзаете для анализа дивидендов? какие еще подводные камни есть?

P.S. помогите на главную вывести, чтобы пост увидели знающие люди. Думаю тема многим будет полезна.

О.К. - отвечает на вопросы...

- 23 марта 2014, 15:21

- |

Помимо сМарт-Лаба, я обитаю, так сказать еще на нескольких ресурсах. Особенно хочу выделить ресурс вОкруг да ОкОлО, и его фОрум. Там супер атмосфера. Рай для инвесторов. Одно время Олег, бы и на сМарте. Жаль, что его нет на сМарте давно...

Мне кажется, его мысли помогли бы молодым людям узнать много нового в сфере инвестиций!

Вот запись на его сайте, которая вышла сегодня:

СПРАШИВАЕМ — ОТВЕЧАЮ

Я получаю регулярно вопросы от читателей этого блога. Иногда у меня есть время и настроение ответить лично, последние несколько месяцев отвечал очень редко. Почти не отвечал.Не чувствую себя по этому поводу виноватым. Во-первых, для того чтобы посоветоваться, есть фОрум. Во-вторых, для того чтобы посоветоваться со мной лично, есть консультационный режим. В- третьих, можно задавать вопросы в комментариях к записям в этом блоге — что уж совсем просто, ибо не я, так кто-то из уже опытных читателей да прокомментирует.

( Читать дальше )

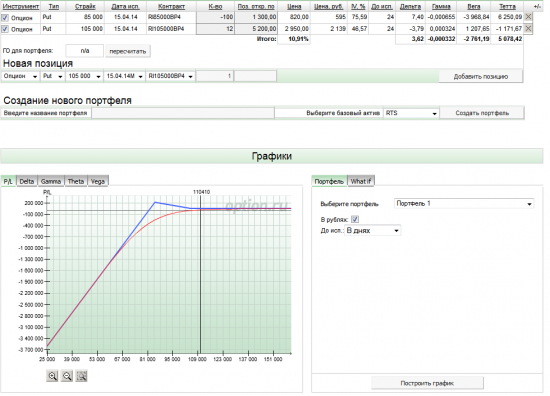

Актуальные опционные стратегии

- 22 марта 2014, 21:01

- |

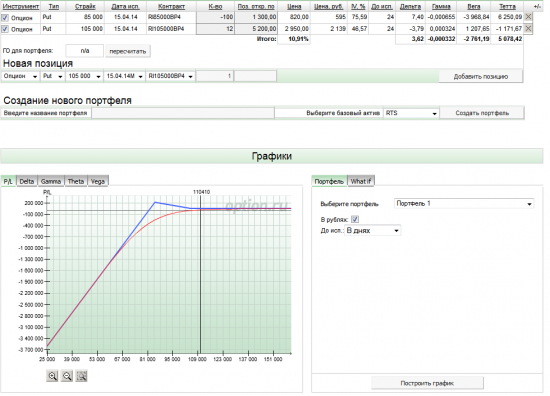

Кратко по текущей ситуации. Начало положено, санкции озвучены. Пока ничего серьезного, но возможность новых и угроза эскалации конфликта с западом давит на рынок. Рынки очень не любят неопределенность, поэтому волатильность растет. Опционы дорожают, но своеобразно. Центральные страйки волатильность около 40, вверх падает до 30, а вот вниз растет до 70-90, начиная с 90 страйка. То есть просто продавать коллы уже не особо выгодно.

Напрашивается покупка центра или чуть ниже и продажа дальних путов с коэффициентом, то есть путовый ратиоспред. Соотношение купленных и проданных зависит от ожиданий и склонности к риску. Лично я вижу спрос на заливах и некую упругость рынка, то есть неконтролируемый обвал считаю маловероятным. В конце концов выливая сбер по ценам ниже размещения на 20-30% нерезиденты наказывают в первую очередь себя, давая возможность нашим компаниям откупать свои акции по низким ценам.

Конкретный пример. В пятницу с утра сформировал позицию продавал путы 85 по 1300, купил 105 путы по 5200 соотношение 8:1. Профиль от 105 вверх прибыль более 5% от го, от 105 вниз рост прибыли до 20% от го до 85, бу 81500. На момент закрытия пятницы позиция давала треть прибыли (цены были соответственно 820 и 2950). При достижении половины возможной прибыли буду фиксить большую часть позиции. При очередных панических судорогах буду заново открывать подобные позиции.

Напрашивается покупка центра или чуть ниже и продажа дальних путов с коэффициентом, то есть путовый ратиоспред. Соотношение купленных и проданных зависит от ожиданий и склонности к риску. Лично я вижу спрос на заливах и некую упругость рынка, то есть неконтролируемый обвал считаю маловероятным. В конце концов выливая сбер по ценам ниже размещения на 20-30% нерезиденты наказывают в первую очередь себя, давая возможность нашим компаниям откупать свои акции по низким ценам.

Конкретный пример. В пятницу с утра сформировал позицию продавал путы 85 по 1300, купил 105 путы по 5200 соотношение 8:1. Профиль от 105 вверх прибыль более 5% от го, от 105 вниз рост прибыли до 20% от го до 85, бу 81500. На момент закрытия пятницы позиция давала треть прибыли (цены были соответственно 820 и 2950). При достижении половины возможной прибыли буду фиксить большую часть позиции. При очередных панических судорогах буду заново открывать подобные позиции.

Маржин -колл. Что это такое, и что такое маржинальность. ч.1

- 22 марта 2014, 17:16

- |

Вот вчера один из участников озаглавил свой топик словом маржин-колл, однако в ходе обсуждения выяснилось что сам автор да и другие не знают что такоей маржин-колл и что такое маржинальность.

Кто то говорит про плечи, а это и есть маржинальсность.

Пишут что плечи опасны, но насколько и в чем их опасность.

Прежде всего шорт это и есть маржинальность, нет маржинальности нет и шорта. Запретить плечи это запретить шорт.

Вот все эти аспекты и освящены в моей новой книге «Маржинальность рынка»

Вот несколько цитат из первой главы «Введение».

Маржинальность рынка

Термин маржа имеет множественное толкование. Понятие маржа, применяемое на рынке ценных бумаг, отличается от общепринятого, чаще всего обозначающего наценку к произведенному товару или объему оказанных услуг.

На рынке ценных бумаг маржа означает деньги, взятые взаймы у брокерской фирмы, или возможность использования кредитных ресурсов в том или ином виде. Также используется понятие «кредитное плечо» или даже английское слово леверидж (leverage). Кроме того, понятие «маржа» используется в качестве меры измерения использованных кредитных ресурсов по отношению к собственным средствам заемщика. В целом, рынок, на котором используется заемные средства, называют маржинальным, в отличие от товарных рынков, где заемные средства не используются и где вы не можете продать товар, которого у вас нет.

( Читать дальше )

Кто то говорит про плечи, а это и есть маржинальсность.

Пишут что плечи опасны, но насколько и в чем их опасность.

Прежде всего шорт это и есть маржинальность, нет маржинальности нет и шорта. Запретить плечи это запретить шорт.

Вот все эти аспекты и освящены в моей новой книге «Маржинальность рынка»

Вот несколько цитат из первой главы «Введение».

Маржинальность рынка

Термин маржа имеет множественное толкование. Понятие маржа, применяемое на рынке ценных бумаг, отличается от общепринятого, чаще всего обозначающего наценку к произведенному товару или объему оказанных услуг.

На рынке ценных бумаг маржа означает деньги, взятые взаймы у брокерской фирмы, или возможность использования кредитных ресурсов в том или ином виде. Также используется понятие «кредитное плечо» или даже английское слово леверидж (leverage). Кроме того, понятие «маржа» используется в качестве меры измерения использованных кредитных ресурсов по отношению к собственным средствам заемщика. В целом, рынок, на котором используется заемные средства, называют маржинальным, в отличие от товарных рынков, где заемные средства не используются и где вы не можете продать товар, которого у вас нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал