Избранное трейдера antonbell

Прибыльны ли модели ARIMA/GARCH? Часть 1

- 29 октября 2016, 11:19

- |

Статья из блога Robot Wealth.

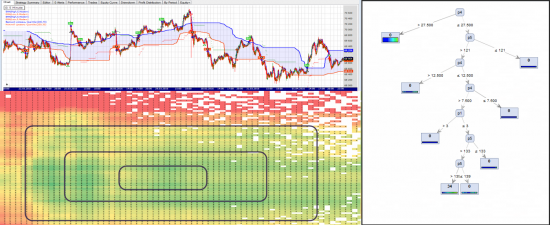

Продолжая мои исследования в области моделирования временных серий, я решил изучить авторегрессивные и условные гетероскедатичные модели. В частности, я взял авторегрессивную модель ARIMA и общую авторегрессивную гетероскедатичную модель GARCH, так как на них часто сылаются в финансовой литературе. Далее следует описание того, что я узнал об этих моделях и основной процесс нахождения их параметров, а также простая торговая стратегия, основанная на предсказаниях полученной модели.

Сначала дадим несколько необходимых определений. Я не хочу воспроизводить всю теорию целиком, ниже дан краткий обзор моделирования временных серий, в частности ARIMA и GARCH моделей:

В первую очередь, вычисление ARIMA и GARCH моделей это способ узнать, при каких прошлых наблюдениях, шуме и дисперсии временной серии возможно предсказать следующее значения этой серии. Такие модели, параметры которых правильно установлены, имеют некоторую предсказательную способность, предполагая, конечно, что эти параметры остаются постоянными на некоторое время для данного процесса.

( Читать дальше )

- комментировать

- 2.2К | ★23

- Комментарии ( 12 )

Однодневные облигации ВТБ. Альтернатива РЕПО с ЦК

- 27 октября 2016, 16:47

- |

Счета открыты у трех брокеров, два из которых предоставляют возможность РЕПО с ЦК от 10кк и берут за это довольно больщой комис, но выходит порядка 9% годовых( приятный бонус), лучше 9% чем ничего. Процедура простая, пишешь заявление и все свободные остатки на счете размешают в РЕПО с ЦК, утром кеш возвращается. Недостатки довольно большой порог входа, но данную проблему решает другой брокер, где предоставили индивидуальные условия и порог от 100 к рублей. С помощью распределения денежных средств по брокерам можно получать некий кеш бонусом. Скажу сразу, что как трейдер руками в стакан ставить я не могу, нужно лицензии получат и тд, мне проше 0.6% годовых за управление отдать и не думать об этом. Но недавно появилась другая возможность, альтернатива РЕПО с ЦК — это однодневные облигации от ВТБ..

- привлекательные ценовые параметры-выше депозитной ставки Банка России

- размещение ежедневно в 16.00-16.45

- поставка средств до 19.00 (код расчетов B0)

- погащение на следующий день в 12.00

- простота оформления сделок на бирже или брокера

( Читать дальше )

196% годовых ИЛИ как выбрать прибыльную торговую систему.

- 26 октября 2016, 07:50

- |

Отобрал первую группу торговых систем по принципу гладкости эквити и средней сделке (более 0.4%) на тестах 2013-2015 гг. и проверил их работу на тестах 2016 г. и 2010-2012 гг, чтобы в этих периодах были также приемлемые результаты, пусть и с худшей эквити и средней сделкой. Вторую группу отобрал по тем же принципам, но на тестах 9 месяцев 2016 г. с проверкой результатов в периодах 2013-2015 гг. и 2010-2012 гг.

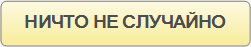

Всего в каждом периоде по каждому тикеру с помощью конструктора торговых роботов 3CTest было сгенерировано по 2700 результатов тестов различных систем с сохранением картинок эквити. Затем отсортировал картинки, так чтобы они находились в 2-3 ряда: слева картинка предыдущего, справа картинка последующего периодов тестов одной и той же системы по одинаковому тикеру. И пролистывая картинки сверху вниз отбирал интересные варианты для детального тестирования тестером 3CTest. Отбор картинок с эквити выглядел так:

( Читать дальше )

Торговля роботом, внутри трендового канала

- 25 октября 2016, 19:26

- |

Всех приветствую.

Сегодня без видео! хотел записать в белой теме, но возникли сложности, и без мата не получалось записать.

В целом ничего сложного, на примере обычного хай лоу робота, я реализовал стандартную трейдерскую фантазию, «А что если нарисовать вручную некий канал, в котором робот торгует по заданной логике?!»

Сказанно — сделанно!

сам скрипт выложен на форуме TSLab http://forum.tslab.ru/ubb/ubbthreads.php?ubb=showflat&Number=79922 (скопируйте ссылку в браузер, такая странная особенность)

В скрипте помимо стандартного хайлоу, добавленны только интерактивные линии, это непосредственно те самые линии которые можно вручную нарисовать на графике и добавить в логику агента.

в итоге получилась такая картина

Данных много (8лет ртс) потому на дневном графике рисовал каналы, а на минутке уже основная статистика.

Картинка эквити (40п на круг) при торговле если растущий канал то только лонг если падающий то только шорт

( Читать дальше )

Опционный робот в торговле, SRZ6-Nov, день 5

- 25 октября 2016, 17:53

- |

Продолжаю рассказ про жизнь опционной позиции в ноябрьской серии Сбербанка SRZ6, начатый на прошлой неделе в этом посте.

Позиция была сформирована слишком рано при неудачном наклоне улыбки. Мотивация состояла исключительно в том, что HV < IV аж на 10% волатильности.

Сегодня (во вторник) случилось небольшое ралли в сбере с ростом на 200 рублей за несколько часов.

Если бы позиция была чисто проданной, это бы нам стоило определенных нервов и денег.

Однако за счет выкупленного правого края мы не испытываем никаких негативных эмоций.

К тому же это всё происходило в торговое время, так что времени захеджировать (и подумать) было достаточно.

Рынок начал приближаться к области купленных страйков, что в будущем будет создавать проблемы из-за тета-распада.

( Читать дальше )

Важные мысли про маркет-мейкеров

- 11 октября 2016, 11:46

- |

Выводы взяты исключительно из западных научных статей за последние 15 лет.

Тезисно, без ссылок, на ваш страх и риск, комментировать пункты не буду. Просто делюсь, спасибо.

1) ММ в американских акциях > 90% времени в чистой длинной позиции (т.е. сидят в акциях).

2) у ММ есть целевой уровень запасов (target inventories), если он превышен — они стараются его сократить, и наоборот наращивают, если он недостаточен. То есть ММ (в акциях) НЕ стремятся к нулевой чистой позиции.

3) Действительно, ММ могут и агрессивно (раночными заявками) работать для управление своей позицией, не только пассивно (лимитные заявки).

4) При падении цены у ММ появляются проблемы с ликвидностью… потому что для поддержания своих позиций они берут деньги в основном под залог своих активов (например в РЕПО), а активы падают в цене => они могут привлечь меньше заемных ресурсов для текущих нужд… и как следствие — в акциях, которые хуже рынка, все процессы, связанные с order flow, протекают НАМНОГО более выраженно. Простым языком — анализ направления сделок лучше работает на падающих активах.

( Читать дальше )

6 лучших бесплатных скринеров для акций

- 03 октября 2016, 21:55

- |

Мы отобрали самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках эти ресурсы помогут вам отобрать лучшие акции для торговли.

1. FINVIZФинвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

- комментировать

- 27.1К |

- Комментарии ( 13 )

Опционы на американском рынке.

- 28 сентября 2016, 18:44

- |

Всем привет.Вот и прошло пол года как я начал торговать на американских биржах опционами.Я занимаюсь в основном продажей дальних опционов и почти никогда не держу их до экспирации-роллирую или по страйкам или календарно.Торговля моя достаточно рискованна.Но в последние месяцы мой риск состоит только в нехватке маржи, цене актива очень далеко до моего проданного страйка.В последний месяц к опционам добавил немного фьючерсов.Доходность получается на текущий момент очень высокая, она намного превзошла планируемую доходность.В дальнейшем вполне вероятно доходность будет ниже.Рекомендую вам американские биржи-огромный выбор инструментов и огромная ликвидность.Это позволяет применять различные методы торговли.Ну и конечно же учитывая происходящее в России и планируемое-желательно как можно скорее выводить деньги из такой опасной страны.Предпочтительно в долларах.

Здесь я написал мои рекомендации для желающих торговать на американских биржах:

smart-lab.ru/blog/352086.php

( Читать дальше )

10 самых прибыльных торговых формаций на NYSE

- 13 сентября 2016, 17:15

- |

Как часто вы сталкивались с непонятным входом в акцию? Как часто приходилось корить себя за торговлю в хаосе и терять деньги? Каждый раз, вопросы о трейдинге заставляют вас напрягаться? Нам, трейдерам, необходимо систематизировать все, от входа в сделку до ее закрытия. Мы сможем одолеть себя если человеческий фактор будет минимален. Чем проще действия, тем легче их, качественно, повторить.

Прежде, чем начать обзор прибыльных формаций, мы должны понять — как они работают. Важен, не сам факт линий или графических визуальных подтекстов, а важна идея почему формация должна отработать. Чтобы это понять, нужно рассмотреть теорию спроса и предложения.

В большинстве случаев, происходит выдавливание толпы. Одна сторона, к примеру, покупатели, выдавливают продавцов. Или продавцы выдавливают покупателей, покупатели в данном случае становятся продавцами. В следующей статье мы разберем важное понятие дисбаланса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал