Избранное трейдера Xaba3abr

tslab и c#

- 30 июня 2019, 11:50

- |

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 12 )

Моё выступление на Конференции

- 28 апреля 2019, 15:04

- |

Это было 10 лет назад, а сейчас трейдинг, и именно алгоритмический трейдинг, является моим основным источником дохода. Как такое стало возможно? 10 лет назад я ничего не знал про биржи, был далёк от программирования и особо не дружил с цифрами…

( Читать дальше )

Дай точку входа!. По следам "Апрельских тезисов"

- 15 апреля 2019, 10:02

- |

Данное администрации обещание быть поконкретней я, как мог, выполнял, в результате чего увидел, как в паре-тройке глаз из аудитории загорался огонек. Тем не менее, цельного выступления опять не получилось, меня много раз перебивали с единственной целью — «покажи точки входа»))).

Я, конечно, немного расстроился, что опять не смог донести до слушателей всю глубину бихевиористического подхода (основы моей рыночной философии и ТС). А потом вдруг подумал: «черт! это же просто праздник какой-то, что большинство трейдеров/инвесторов пребывает в уверенности, что успех на рынках приходит к тому, кто знает какую-нибудь волшебную формулу или паттерн». Народ продолжает искать ГРААЛЬ, надеясь получить простое, эффективное, и, главное, готовое решение. И чем больше трейдеров будет пребывать в такой уверенности, тем легче трейдить тем, кто давно расстался с этой иллюзией и не ищет легких путей.

( Читать дальше )

Все о дивергенции и конвергенции в трейдинге

- 13 апреля 2019, 20:31

- |

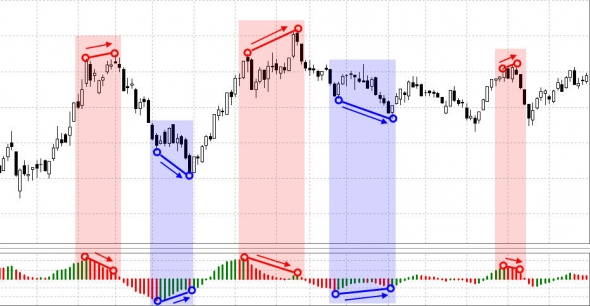

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

( Читать дальше )

"Апрельские тезисы". Трейдинг и инвестиции как Игра.

- 04 апреля 2019, 00:05

- |

«Апрельские тезисы»

«Апрельские тезисы»

4 апреля 1917 г. Владимир Ильич Ленин выступил перед собранием большевиков в Таврическом дворце Петрограда с докладом о задачах пролетариата в период после февральской буржуазной революции, положения которого, после длительной дискуссии в партийных ячейках были приняты в качестве программы и идеологической линии РСДРП (б) и получили название «Апрельские тезисы».

Спустя 100 лет, 4 апреля 2019 г я выступаю в «Открытие-брокер» перед его клиентами – трейдерами и инвесторами, с докладом, который, по согласованию с администрацией брокера, будет называться «Трейдинг и инвестиции, как стратегическая Игра. Иррациональность рынка, как основа выигрышных стратегий».

Это будет уже второе мое выступление у «Открытия». Предыдущее прошло примерно год назад, длилось полтора часа, вместо отведенных 30 мин, и закончилось озадаченными взглядами присутствующих, при отсутствии вопросов, кроме традиционного «какая у Вас доходность»))). В точности как у Ленина после его первого доклада – изумление и неприязнь))).

( Читать дальше )

Еду в Нижний

- 20 апреля 2018, 12:25

- |

Что будет? Планируется актуализированная версия моего выступления на конференции смарт-лаба в апреле 2015-го

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

Кто-то что-то знает...

- 22 марта 2018, 22:09

- |

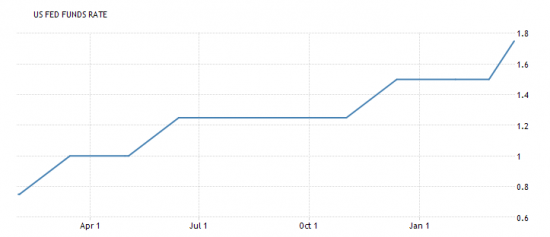

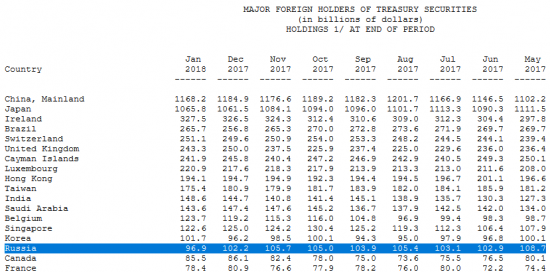

Многие, в том числе и я негодовали, что как так в период нынешнего противостояния можно наращивать вложения в папиры нашего «партнёра».

Трежирис, как индикатор надежд ;) забегая вперёд отмечу, что крик души был на хаях закупок 108.7, ещё раз подчёркивая что эмоции худший враг трейдера!

А далее происходят странные вещи. ФРС начала подымать ставку:

казалось бы необходимо нарастить количество облиг, ну где же ещё как не в самом надёжном царстве государстве, не тут то было:

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

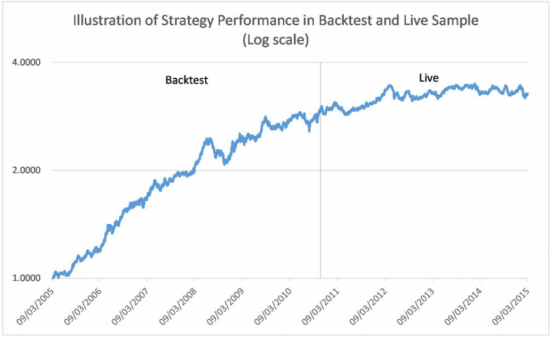

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал