SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Tornado

Идея простого робота для интрадея в fRTS. Опережающий индикатор движений.

- 22 ноября 2014, 14:12

- |

Всем привет.

Думаю многие новички начинают строить роботов исходя из простых индикаторов, цены инструмента и поиска параметров скользящих средних. Но оказывается, что в движении фьючерса РТС слишком много шума, и ложных сигналов. А при увеличении периода скользящих, при попытке ловить только сильные движения неизбежно возникает сильное запаздывание при срабатывании индикатора, и сделки открываются когда движение уже подходит к концу.

Идея — анализировать не цену инструмента, а таблицу всех сделок. Получаем ОПЕРЕЖАЮЩИЙ ИНДИКАТОР.

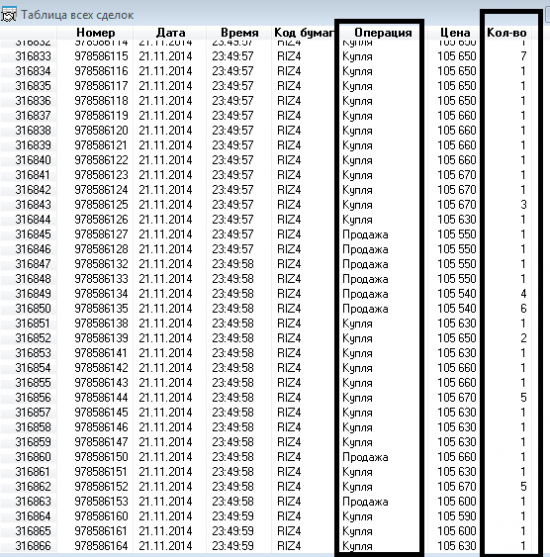

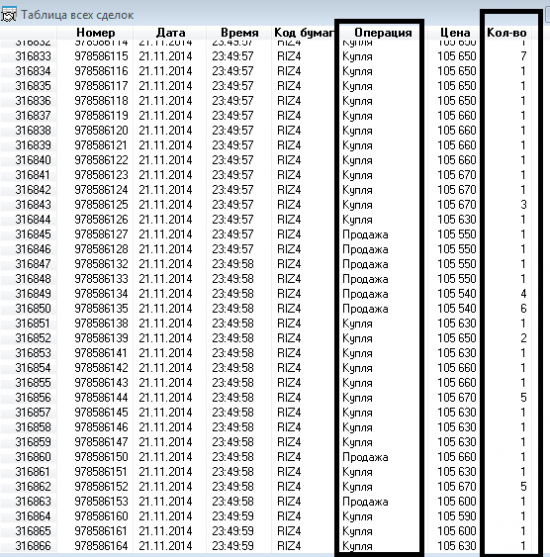

Рассмотрим таблицу всех сделок для RIZ4

Непрерывно суммируем количество всех новых сделок — если сделка КУПЛЯ — то прибавляем, если ПРОДАЖА — то вычитаем.

В итоге получаем график дельты. И его отличие от графика цены в том, что он более сглажен, и двигается он с небольшим опережением к графику цены, что позволяет наложив на него простой индикатор тренда всегда предсказывать движения цены заранее.

( Читать дальше )

Думаю многие новички начинают строить роботов исходя из простых индикаторов, цены инструмента и поиска параметров скользящих средних. Но оказывается, что в движении фьючерса РТС слишком много шума, и ложных сигналов. А при увеличении периода скользящих, при попытке ловить только сильные движения неизбежно возникает сильное запаздывание при срабатывании индикатора, и сделки открываются когда движение уже подходит к концу.

Идея — анализировать не цену инструмента, а таблицу всех сделок. Получаем ОПЕРЕЖАЮЩИЙ ИНДИКАТОР.

Рассмотрим таблицу всех сделок для RIZ4

Непрерывно суммируем количество всех новых сделок — если сделка КУПЛЯ — то прибавляем, если ПРОДАЖА — то вычитаем.

В итоге получаем график дельты. И его отличие от графика цены в том, что он более сглажен, и двигается он с небольшим опережением к графику цены, что позволяет наложив на него простой индикатор тренда всегда предсказывать движения цены заранее.

( Читать дальше )

- комментировать

- 193 | ★71

- Комментарии ( 62 )

Стратегия Зигфрид.

- 19 ноября 2014, 16:03

- |

Хочу поделится с вами своей стратегией, немного привнести добра на smart-lab, а то один срач и разборки, она рабочая, может кому и пригодится, все ниже изложенное это лично мое мнение и понимание рынка. Писал все для себя так что воспринимайте как есть. Что за объемы на графике? Трендовые или Контртрендовые, это нужно для определения, по какому методу буду торговать.Что такое трендовый объем?

Трендовым объемом является, свеча с длинным телом, которая пробивает локальный уровень в сопровождение большого объема, это означает, что сработали стопы и отложенные ордера.Что такое контртрендовый объем?

Контртрендовым объемом является одна или несколько свечей с длинным телом либо с длинным хвостом на локальном максимуме/минимуме с большими объемами но без пробития уровней, это скорей всего закрытия позиций и набор новых.Как торговать по тренду на трендовых объемах? Выставляются два отложенных ордера, один ставится за свечку с большим объемом, зачастую после этой свечи идет коррекция и на 3-х минутном графике эта коррекция закончится раньше, тем самым можно выставить отложенный ордер по более выгодной цене, второй ставится за предыдущий локальный минимум/максимум перед этой свечой.

( Читать дальше )

Трендовым объемом является, свеча с длинным телом, которая пробивает локальный уровень в сопровождение большого объема, это означает, что сработали стопы и отложенные ордера.Что такое контртрендовый объем?

Контртрендовым объемом является одна или несколько свечей с длинным телом либо с длинным хвостом на локальном максимуме/минимуме с большими объемами но без пробития уровней, это скорей всего закрытия позиций и набор новых.Как торговать по тренду на трендовых объемах? Выставляются два отложенных ордера, один ставится за свечку с большим объемом, зачастую после этой свечи идет коррекция и на 3-х минутном графике эта коррекция закончится раньше, тем самым можно выставить отложенный ордер по более выгодной цене, второй ставится за предыдущий локальный минимум/максимум перед этой свечой.

( Читать дальше )

Ход конем (ч.2.), или кое-что о фракталах

- 19 ноября 2014, 00:25

- |

Как-то однажды от корки до корки прочел суперкнигу Мандельбро(т)’а где он собственно и ввел это понятие, и уже тогда некоторые из его кривых мне показались странно знакомыми. После этого талмуда Билл Вильямс кажется немного смешным. Но это все присказка, а я обещал начать от большого к малому:

Ну так вот, пусть не было ничего и вдруг — большой взрыв, ака Большое Ценовое Колебание (вообще даже не суть что это будет, неожиданно охренительные дивиденды, или ужасающая новость)

Фишка в том, что вероятность второго подряд большого движения, но в обратном направлении крайне мала (хотя, конечно и не нулевая). Вероятность движений среднего диапазона – несколько выше, но самая большая вероятность у маленьких движений.

( Читать дальше )

Ну так вот, пусть не было ничего и вдруг — большой взрыв, ака Большое Ценовое Колебание (вообще даже не суть что это будет, неожиданно охренительные дивиденды, или ужасающая новость)

Фишка в том, что вероятность второго подряд большого движения, но в обратном направлении крайне мала (хотя, конечно и не нулевая). Вероятность движений среднего диапазона – несколько выше, но самая большая вероятность у маленьких движений.

( Читать дальше )

Интересные опционы

- 18 ноября 2014, 18:12

- |

всем привет, решил поделиться мыслями…

уже много много лет использую направленнную стратегию торговли с очень короткими стопами.

разработал систему индикации графика, она позволяет понять точное направление и границы канала, также дает точку входа, стопа и примерного тейка.

все это время результаты были достаточно приемлимыми.

однако характер движения инструмента никогда не одинаков, и в последнее время мои короткие стопы начали сдавать позиции

((( направление верное, а стоп срывается.

увеличивать стоп -> значит уменьшать объем, и при неизмененном тейке, да еще если и увеличенный стоп срывает — сильно падает результативность торговли.

и решил я опять обратить внимание на опционы.

несколько лет назад в далеких 6-7-8х годах я уже пытался что то сделать с опционами на росс рынке. но тогда и ликвидность хромала, да и маржируемые опционы которые ввели как раз в то время сильно не понравились.

( Читать дальше )

уже много много лет использую направленнную стратегию торговли с очень короткими стопами.

разработал систему индикации графика, она позволяет понять точное направление и границы канала, также дает точку входа, стопа и примерного тейка.

все это время результаты были достаточно приемлимыми.

однако характер движения инструмента никогда не одинаков, и в последнее время мои короткие стопы начали сдавать позиции

((( направление верное, а стоп срывается.

увеличивать стоп -> значит уменьшать объем, и при неизмененном тейке, да еще если и увеличенный стоп срывает — сильно падает результативность торговли.

и решил я опять обратить внимание на опционы.

несколько лет назад в далеких 6-7-8х годах я уже пытался что то сделать с опционами на росс рынке. но тогда и ликвидность хромала, да и маржируемые опционы которые ввели как раз в то время сильно не понравились.

( Читать дальше )

Ход конем (ч.1.), или за что я недолюбливаю теорию Эллиота

- 17 ноября 2014, 14:55

- |

А вы когда-нибудь видели эллиотчика размечающего таймфрейм 1-15мин, я лично нет! ;)

Теория неплохо описывает что было до того как я влез в сделку, тут сложно спорить. Но беда в том, что мне хочется знать (с высокой долей уверенности) что будет после…. В общем ИМХО прогностическая ценность теории Эллиота для трейдера, примерно как для меня –москвича- метеосводка над Западной Сибирью – то ли будет, то ли нет, то ли дождик, то ли снег. Однако есть в ней что-то такое-эдакое…, манит она меня красными труселями, вот решил разобраться, что же тут не так.

Я то уверен, что Кукла нет, хотя все видят его руку. Рынок – набор случайных приращений цены – вернее стремящихся к случайному, при увеличении ликвидности. Но если все видят Кукла – значит в этом что-то есть (массовая галлюцинация??).

( Читать дальше )

HELP! Уравнение плотности нормального распределения

- 02 ноября 2014, 17:29

- |

Помогите, кто чем может! Вторые сутки не сплю!

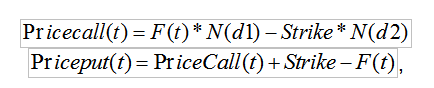

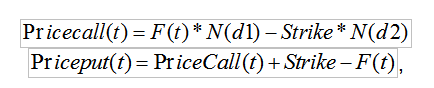

Возникла необходимость расчитывать теор. цену опциона в WealthLab.

Не могу правильно посчитать плотность стандартного нормального распределения для d1.

Напомню теорию, чтобы было понятнее в чем проблема

Цена опциона:

( Читать дальше )

Возникла необходимость расчитывать теор. цену опциона в WealthLab.

Не могу правильно посчитать плотность стандартного нормального распределения для d1.

Напомню теорию, чтобы было понятнее в чем проблема

Цена опциона:

( Читать дальше )

Немного цифр по фРТС + опционы

- 26 октября 2014, 18:28

- |

На днях провел небольшое исследование движения фьючерса на индекс РТС за 2012-2014 г., всего 33 месяца. Рассматривались экстремальные значения фьючерса за период (MIN, MAX), а также значения на начало и конец периодов. Начало следующего периода определяется как день окончания жизни текущего месячного опциона. Данные можно скачать здесь

Краткие выводы следующие:

Например, построить опционную конструкцию, в которой зона наибольшей прибыли попадала бы в диапазон 7 т. п. – 15 т. п. от значения фьючерса в начале периода.

( Читать дальше )

Краткие выводы следующие:

- Во всех периодах есть движение фьючерса около 5 т.п.

- В 5-ти случаях (~ 15%) движение фьючерса < 7 т. п. (2013 г.: янв-фев; июль-авг; сент-окт; дек-янв; 2014 г.: авг-сент).

- В 28-ми случаях ( ~ 85%) движение фьючерса >= 7 т. п.

- В 15-ти случаях ( ~ 45%) движение фьючерса > 12 т.п.

- В 8-ми случаях ( ~ 24 %) ход фьючерса > 15 т.п.

- В 20-ти случаях ( 60 % ) фьючерс попадает в диапазон 7 т. п. – 15 т. п. на конец периода.

Например, построить опционную конструкцию, в которой зона наибольшей прибыли попадала бы в диапазон 7 т. п. – 15 т. п. от значения фьючерса в начале периода.

( Читать дальше )

картинки ботов под тслабом+ граль

- 09 октября 2014, 11:22

- |

самый большой 1000 кубов рисовался примерно неделю по час-два в день...

часть ботов торговалась 3,4, часть для рисеча рынка 2, часть реализовывал идею 1...

зы принцип кстати у всех прост… палю граль… куча бумаг… считаем самописный индикатор либо по каждой бумаге, либо по всем сразу… затем ищем паттерн… затем торгуем там где паттерн есть… либо если нашли несколько паттернов — выбираем лучший… если в процессе возник еще более лучший вариант то его тоже торгуем, если плечи позволяют… вариант 2 торгует все паттерны подряд во всех бумагах — делает рисеч...

расклад такой… в одной бумаге паттерн дает где то 15-20% годовых… если выбирать лучший вариант то будет 30%… если несколько лучших сразу с плечом, то 40-редко 50%… проблема в том что это спот т.е высокий комисс и неликвид типа фск, русгидры, татнефти… а во фьючах есть всего 5 бумаг

( Читать дальше )

часть ботов торговалась 3,4, часть для рисеча рынка 2, часть реализовывал идею 1...

зы принцип кстати у всех прост… палю граль… куча бумаг… считаем самописный индикатор либо по каждой бумаге, либо по всем сразу… затем ищем паттерн… затем торгуем там где паттерн есть… либо если нашли несколько паттернов — выбираем лучший… если в процессе возник еще более лучший вариант то его тоже торгуем, если плечи позволяют… вариант 2 торгует все паттерны подряд во всех бумагах — делает рисеч...

расклад такой… в одной бумаге паттерн дает где то 15-20% годовых… если выбирать лучший вариант то будет 30%… если несколько лучших сразу с плечом, то 40-редко 50%… проблема в том что это спот т.е высокий комисс и неликвид типа фск, русгидры, татнефти… а во фьючах есть всего 5 бумаг

( Читать дальше )

Персистентность. К вопросу о больших и малых таймфреймах

- 06 октября 2014, 07:11

- |

Пытаясь анализировать тренды на больших и малых теймфреймах, я изучил несколько публичных статей в интернете. В некоторых из них утверждалось что торговля на малых таймфреймах (к примеру минутный график) ничем не отличается от торговли больших таймфреймах (на дневных графиках), в других же говорилось что на малых таймфремах больше хаоса. Основываясь на этих высказываниях я решил провести своё исследование.

В основу исследования легла статья человека под именем yurikon «История создания одного HFT-робота» (http://robostroy.ru/community/article.aspx?id=254) и приведённый им постулат:

Известно, что на рынках присутствует следующая закономерность – чем выше таймфрем, тем выше персистентность («трендовость») последовательности цен, то есть за ростом цены, скорее всего, будет следовать рост, за падением – падение цены. Верно и обратно, на более мелких разрешениях графиков будет преобладать антиперсистентность изменения цен – подъем и спад будут чередоваться.

( Читать дальше )

В основу исследования легла статья человека под именем yurikon «История создания одного HFT-робота» (http://robostroy.ru/community/article.aspx?id=254) и приведённый им постулат:

Известно, что на рынках присутствует следующая закономерность – чем выше таймфрем, тем выше персистентность («трендовость») последовательности цен, то есть за ростом цены, скорее всего, будет следовать рост, за падением – падение цены. Верно и обратно, на более мелких разрешениях графиков будет преобладать антиперсистентность изменения цен – подъем и спад будут чередоваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал