Избранное трейдера Tarass07

О жизнестиле и трейдинге. В чем счастье трейдера?

- 05 июля 2015, 10:49

- |

Я выражу свои мысли по этой теме. В жизни все идет по циклам. Как и в рынках как и в природе. Есть голодные годы и есть годы тучные. Без сомнения нужно накапливать в годы тучные и использовать это в годы голодные. Это я называю личным (семейным) стабфондом. Это не совсем личная пенсия. Это стабфонд. Просто, я полагаю, к более зрелым годам нужно постепенно стараться больше давать в стабфонд чем брать из него.

Как же быть счастливым? Для начала — задумайтесь что делает вас счастливым. Я крайне сомневаюсь, что новый Рендж Ровер сделает кого-то счастливым. Каким бы классным он не был. Да и Айфон 6 тоже врядли. Потешит пару дней. Машина пару недель или месяцев. Счастливым — врядли. Итак, нужно понять, что же делает. Очень многие люди сам не понимают этого и живут в неведении гоняясь за фальшивыми идеалами и целями.

Последнее время поднимают тему яхты. Я как шкипер-любитель с интересом отношусь к этим замечаниям. Но я так же четко вижу полнейшее непонимание предмета. Яхта — это просто символ. Когда люди гоорят о ней они даже не задумываются о практических аспектах владения и пользования. 9 из 10 рассуждающих о яхте она абсолютно не нужна. Но это символ который активно культивируется пропагандой для годных рабов.

( Читать дальше )

- комментировать

- 483 | ★26

- Комментарии ( 70 )

Как меняется восприятие жизни после 33?

- 02 июля 2015, 09:35

- |

Итак мне с месяц назад стукнуло 33. Страшно подумать. Ведь когда мне было 19, я думал, что 33 — это уже дядька. Но я точно могу сказать, что по самоощущению, мне все те же 19. Но несмотря на это самоощущение, все же многое меняется. Ты становишься куда опытнее, и меняется взгляд — на старые вещи начинаешь смотреть по-новому.

Что меняется в голове?

Ум. Ну в смысле не IQ, а в общем. Каждый год юности я удивлялся насколько умнее и опытнее я становился каждый год. Этот процесс продолжился. Каждый год ты по-прежнему продолжаешь становится все матерее. Переходишь на новый уровень познания. Единственное, что плохо меняется — это способность руководить собой и использовать знания. То есть «привычки». Привычки становятся все более укоренившимися и избавиться от них все тяжелее. Каждый новый год может делать тебя умнее в квадрате, но ты не становишься способнее контролировать себя даже на миллиметр!

Восприятие времени. Об этом писали в своей книге Стив Тейлор — с возрастом действительно время ускоряется. Я хорошо помню, что было 20 лет назад. А что было 7-8 лет назад я помню так, как будто прошел всего один год. И именно поэтому я знаю, что время летит очень быстро. Это кстати одна из возможных причин, почему старшие люди чаще инвестируют долгосрочно, чем молодые.

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

- комментировать

- 18.2К |

- Комментарии ( 81 )

Гайд по биржевой торговле на мамбе...

- 14 декабря 2013, 09:03

- |

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

- комментировать

- 20.2К |

- Комментарии ( 83 )

Хедж-фонд стартап в России. Делюсь открытиями + как устроен инвестбизнес

- 05 марта 2013, 13:56

- |

- Запустить фонд, который будет успешен долгие годы — архисложная задача.

- На этапе запуска фонда реальное значение имеет везение.

- В России нет хедж-фондов, которые ведут открытый перформанс и показывают свою способность делать альфу.

- Те кто на самом деле умеет делать деньги, сидят тихо и никто о них не знает.

Если вы создали фонд, то вы бьетесь с операционными костами и пытаетесь ужать их в плату за управление 2% от активов, и думаете как заработать свои 20% от положительного перформанса.

Проблем тут масса:

- Надо во что бы то ни стало заработать в первый год, иначе косты сожрут все, а инвесторы выведут деньги.

- Кто-то должен заниматься инвестициями, кто-то должен вести бизнес фонда — нужны партнеры.

- Где взять хороших трейдеров? Даже те звезды которые считают себя хорошими трейдерами, которые работали на деске и зарабатывали большие деньги, когда фронтраннили крупных клиентов или же почувствовали себя гениями на волне мегаралли на разивающихся рынках 2000-х годов, могут стоить очень дорого, и иметь нулевое КПД.

- В любом случае, чтобы заинтересовать высококлассных трейдеров, придется делать их партнерами фонда, чтобы они не убежали в другой фонд.

- Тут встает еще одна проблема — допустим у тебя

- 1 фонд, 4 трейдера.

- Что делать, если 3 трейдера слились, а 1 заработал? если фонд ушел в минус, то даже тот трейдер который заработал не получит свой перформанс бонус.

- Вообще говоря модель 1 фонда, когда твои доходы строго зависят от абсолютного дохода единого фонда — недиверсифицированна и крайне рискованна с точки зрения бизнес-плана и инвестиций в такой проект. Но, с точки зрения отношения к инвесторам такая модель является наиболее честной. Потому что все максимально прозрачно. И если управляющий показывает доходность по фонду, то он действительно зарабатывает деньги и тут не может быть никаких НО.

Рассмотрим другой, альтернативный, чисто российский вариант. Если вы похитрее, вы делаете УКашечку. И ведете раздельные счета. У вас 4 трейдера, у которых к тому же может быть по три стратегии, на каждого вы вещаете инвесторов.

( Читать дальше )

Эволюция успешного трейдера

- 08 апреля 2012, 14:20

- |

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

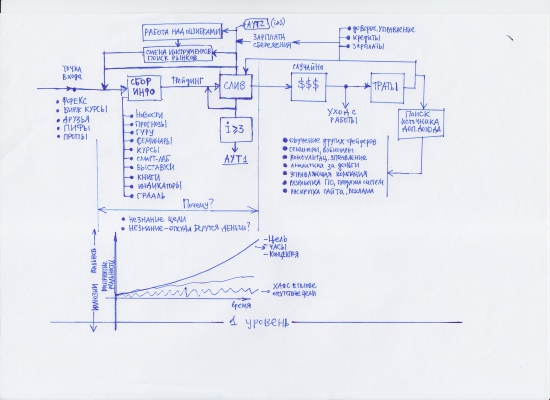

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

- самый короткий путь — работа над своими ошибками

- важно не застрять навечно в процессе сбора информации

- для это надо четко понимать цель — деньги

- чтобы зарабатывать, надо иметь более ясное представление о реальности. Меньше иллюзий, больше адекватности — выше стабильность и заработок. Адекватность приобретается через долгие часы изучения самого рынка (а не новостей, семинаров, книг и т.п.).

- первый заработок на 1 этапе зачастую приходит случайно, и как правило ведет к последующему сливу

- Забавно, что при этом 90% скажут: «да так бывает, но со мной этого не произойдет. И окажутся неправы».

- выживание на 1 этапе без стаб доп дохода почти невозможно

- полное отсутствие стабильности 1-го этапа заставляет людей искать околорыночные способы заработка, чтобы выжить.

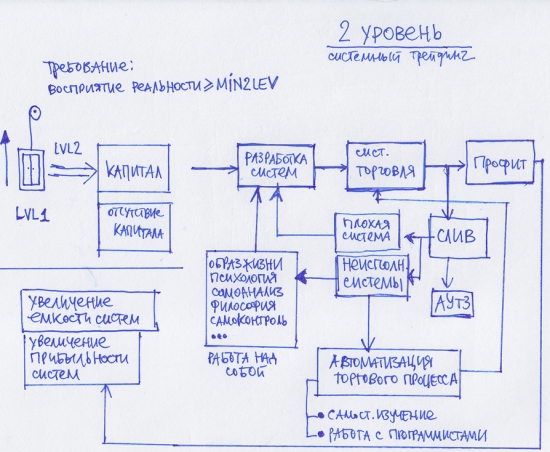

2. Левел 2. Системный трейдинг.

- Любые элементы системности добавляют стабильности в результаты.

- Системная торговля не избавляет от риска вылететь с рынка

- Системный трейдинг имеет большую проблему — исполнение системы.

- Тут упираемся в психологию, которая по утверждению некоторых может составлять до 90% успеха в трейдинге:)

- Проблему решает автоматизация (торговый робот)

( Читать дальше )

Почему я ухожу из Goldman Sachs

- 18 марта 2012, 10:57

- |

Если описать существующую проблему в простейших терминах, то можно сказать, что интересы клиента продолжают отодвигаться в сторону, и именно так эта фирма действует и представляет себе процесс делания денег. Goldman Sachs является одним из самых крупных и самых важных инвестиционных банков в мире, и он слишком интегрирован в глобальную финансовую систему для того, чтобы продолжать действовать в том же духе. Эта компания очень далеко ушла от того, чем она была в то время, когда сразу после окончания университета я пришел на работу, и я больше не могу сказать с чистой совестью, что идентифицирую себя с теми принципами, которыми она теперь руководствуется.

( Читать дальше )

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

- 12 января 2012, 16:44

- |

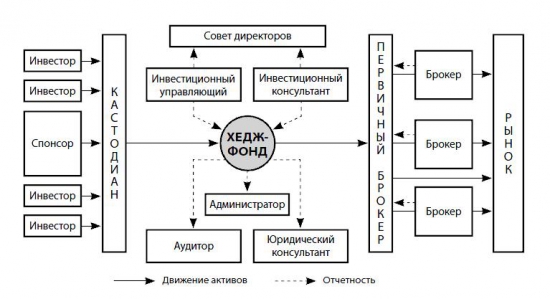

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал