Избранное трейдера Роман Ермаков

From Democracy to Progress. From Progress to Slavery

- 08 ноября 2015, 13:49

- |

Данный пост не является чем-то новым, скорее он отражает мое восприятие нынешней экономической модели, прогресса, взаимосвязи занятости и процента. Так же он не углубляется в описание процессов, а лишь представляет фундамент для возможности дальнейшего исследования и является прологом к будущей записи.

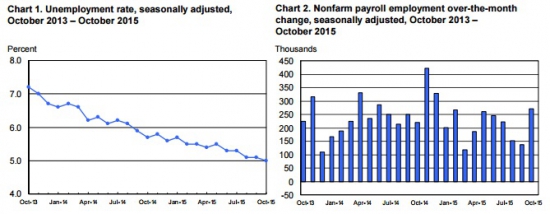

Пятничные данные по занятости показали невероятный рост, и падение безработицы к новым минимумам. Так число новых рабочих мест вне сельского хозяйства в октябре составило 271,000, а безработица достигла 5.0% — минимум с начала 2008 года.

Это невероятно сильные данные, которые по мнению многих, является ориентиром того, что монетарная политика Федеральной Резервной системы скоро изменится с ультра мягкой, и войдет в период ужесточения. Возможно, я и ошибаюсь в допущениях, но я не думаю, что занятость уже сегодня можно рассматривать как ориентир для монетарной политики, как это было 20, 30, 40,… лет назад, а лишь одним из многих индикаторов для принятия решения. Большинство указывают еще и на то, что продолжение политики нулевых ставок несет в себе еще и “репутационные риски”, с чем я в корне не согласен. Как раз с точностью да наоборот, что данное решение будет носить куда более далеко идущие последствия для всеобщего восприятия монетарной политики, нежели многие сейчас предполагают, и станет переходным периодом в рамках концепции от количественных к качественным показателям, где данная концепция станет своего рода фундаментов для построения новой монетарной системы. Именно об этом данный пост.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

Таргетирование инфляции в развивающихся странах сводится к эффекту “слишком быстрого переноса”, долларизации обязательств и недостаточного доверия к монетарным властям

- 03 ноября 2015, 09:58

- |

S&P 500 +1.2%, локальный максимум с августа. А до исторического рекорда с лета остается только 1.5%. Можно вспомнить сколько раз американскому рынку обещали коррекцию или обвал после роста в 2.3 раза (с учетом дивидендов) с минимума 2009 г. Но до сих пор подобные предсказатели оказались посрамлены.

STOXX Europe 600 вчера немного поднялся, +0.3%. Индекс ММВБ +1.4%, остается в пределах колебаний последних 3 недель. Рубль укрепился до 63.6/долл при бренте по-прежнему около 49 долл./барр. Откровенно говоря, на рынках нечего обсуждать, перейдем к более общим рассуждениям.Вчера первый зампред ЦБ РФ Д. Тулин в Думе сделал примечательное заявление. «Невозможно преодолеть волатильность валютного курса. (.. .) Хотелось бы, чтобы он был стабильным, но не получится. Причем эта волатильность курса, неустойчивость, приводит к асимметричному одностороннему инфляционному влиянию на внутренние цены. То есть когда курс рубля падает, внутренние цены резко возрастают. А когда он приотыгрывает свои позиции, замедляется рост цен. То есть ассиметричное влияние, все время в одну сторону, что усложняет наши возможности».

( Читать дальше )

Дивергенции во мнениях и показателях на американском рынке.

- 19 октября 2015, 06:06

- |

Собственно говоря, решил несколько расширить мысль предыдущих двух заметок до рекомендации книги и анализу первого поста. Начну с первого, так как второе уже некоторое следствие его.

Не знаю, может уже кто-то рекомендовал книгу Деборы Вейр “Тайминг финансовых рынков” (“Timing the market” by Deborah Weir) .

Deborah Weir, CFA holds a Masters degree in Business Administration from New York University with a major in finance. Ms. Weir is a Chartered Financial Analyst and is a Past President of the CFA Society of Stamford. Prior to founding Wealth Strategies, Ms. Weir managed fixed-income portfolios at Scudder Investments(now Deutsch Bank). Those portfolios, for institutions such as Rockwell and United Technologies, invested in international securities and derivatives as well as traditional bonds. Ms. Weir pioneered the use of derivatives in the computerization of duration asset/liability matching strategies. Wealth Strategies is a thought leader that writes and lectures on financial topics.

Думаю, что рецензия на книгу, которая дается попадает в точку:

“Для того чтобы достичь успехов на фондовом рынке, необходимо правильно определить и выявить абсолютные точки роста и крайние точки снижения цен активов, затем набраться смелости и вести торговлю на этих уровнях. Автор книги доступно и просто рассказывает, как достичь этой цели.

( Читать дальше )

Фактор предсказуемости BAB (“ставки против беты” - betting against beta) является устойчивым и теоретически может быть использован для построения стратегии инвестирования

- 22 сентября 2015, 12:25

- |

Движения скучны и невыразительны. Рубль колеблется в районе 68/долл., брент в районе 48-49 долл./барр. S&P 500 +0.5%, STOXX Europe 600 +0.9%. В заметной мере компенсирован провал предыдущего дня, нет признаков направленного движения. Мы не видим текущих новостей, достойных обсуждения. Поэтому будем писать о чем придется.

Следующая серия графиков получена благодаря твиттеру Г.Блоджета. Оригинал картинки и описание доступно на блоге philosophicaleconomics.com (ресурс весьма неплох на первый взгляд).

Сравнивается серия показателей оцененности, маржи, отдачи капитала, сравнительной оцененности для индекса S&P500. Пост на этом блоге датирован концом 2014 г., но текущее значение этого индекса примерно равно уровням тогда и вполне актуально. Среднее на графиках рассчитано для периода 1996-2014 гг., и сравнивается со значением “ttm” — скользящие 12 месяцев. Также по ссылке доступен подобный анализ для отдельных секторов фондового рынка.

( Читать дальше )

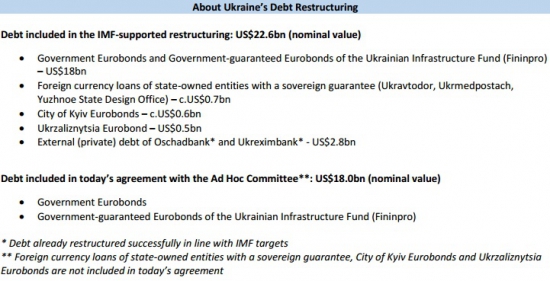

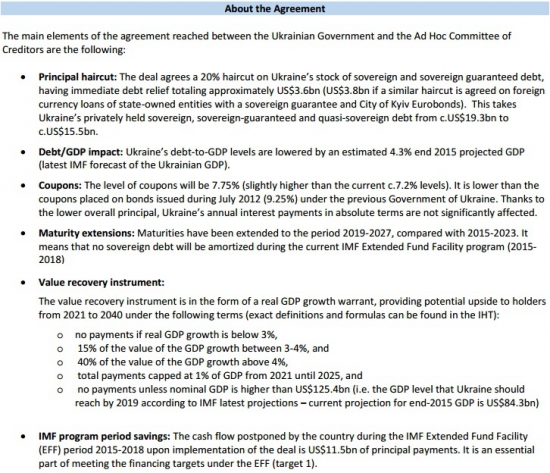

Анализ украинской реструктуризации долга и ее результаты

- 22 сентября 2015, 02:05

- |

Переговоры с международными инвесторами продолжаются уже больше полугода, и в конце августа появился свет в конце туннеля. 27 августа Министерство Финансов Украины на своем сайте выпускает информационный бюллетень о достижении договоренностей с о специальным комитетом кредиторов.

Каких договоренностей удалось достичь по состоянию на 27 августа 2015 года:

( Читать дальше )

Вчера в РФ прошло знаковое, не побоимся сказать, эпохальное событие - размещение облигаций, индексируемых на инфляцию, которые будут называться ОФЗ-ИН

- 17 июля 2015, 13:22

- |

- На рынках повсеместный оптимизм. S&P 500, похоже, собирается штурмовать исторические максимумы. Вчера он вырос на 0.8% и закрылся на 2124 п., тогда как предыдущий максимум по закрытию был в мае на 2135 п., то есть, нужно вырасти еще 11 пунктов, т.е. 0.5%.

Бурно продолжает расти Европа, STOXX Europe 600 вчера поднялся на 1.35%, которому до исторических максимумов нужно вырасти на 10 пунктов, т.е. 2.5%. Формальной причиной называется то, что ЕЦБ (у которого вчера было заседание СД по ставкам и пресс-конферецния Драги) решил решение повысить объем финансирования банкам Греции в рамках программы экстренного предоставления ликвидности (Emergency Liquidity Assistance, ELA). Однако сумма повышения ELA смешная — 900 млн. евро.

Shanghai Shenzhen CSI 300 торговался +1.5% на момент написания. Это второй день роста, и, надо признать, что неортодоксальные меры, принятые Китаем, работают. - Рубль и брент на отметке 57. Значимых изменений нет. Сегодня — годовщина сбития Боинга MH17 на Донбассе и должно быть много шумихи по этому поводу. Также сегодня выйдут данные Росстата по розничным продажам, доходам населения, инвестициям за июль, которые позволят понять глубину случившегося падения экономики и то, настало ли дно. Мы продолжаем считать, что лето — это время минимальных показателей, и что вторая половина года должна быть лучше, показывая восстановление.

- Вчера в РФ прошло знаковое, не побоимся сказать, эпохальное событие — размещение облигаций, индексируемых на инфляцию, которые будут называться ОФЗ-ИН (облигации федерального займа с индексируемым номиналом). Объем размещения был 75 млрд. руб, спрос — 230 млрд., около 26% купили нерезиденты (так, что министр финансов А. Силуанов поспешил объявить, что Россия “успешно вернулась” на международный рынок). Переподписка составила 2.6 раз, цена размещения составила 91% от номинала, лучше ожиданий.

- Реальная доходность ОФЗ ИН заявляется на уровне - 3.85% (см. скришнот расчета “на коленке” из Excel ниже, c учетом капитализации процентов и полугодового характера выплат).

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

Японское экономическое чудо

- 05 июня 2015, 10:17

- |

ПОСЛЕВОЕННАЯ ЯПОНИЯ

В первой половине XX века Япония проводила политику милитаризма и экспансии. Отсутствие природных ресурсов японцы пытались компенсировать за счёт захвата территорий ряда восточных азиатских стран.

Но в результате Второй мировой войны Страна Восходящего Солнца потерпела сокрушительное поражение и после ядерных ударов по Хиросиме и Нагасаки 2 сентября 1945 года была вынуждена подписать Акт о безоговорочной капитуляции. Страна была оккупирована «союзными войсками».

За время войны была уничтожена значительная часть японского экономического потенциала, существенно разрушен жилой фонд, прекратились поставки заграничного сырья. Промышленное производство снизилось до уровня 1926 года, общий ущерб оценивался в 1,3 трлн. Йен. Развитие страны было откинуто на добрый десяток лет.

Американское восстановлениеПобеда США была воспринята японской элитой как доказательство эффективности американской модели устройства общества и экономики. Вчерашний воинственный самурай в мгновение ока сменил «меч на орало». Император публично отрёкся от божественного происхождения, женщины получили избирательное право, возродились профсоюзы, появилась директива о политических и религиозных свободах, была разрешена деятельность оппозиционных партий, включая социалистов и коммунистов.

( Читать дальше )

стань ИНВЕСТОРОМ, поддержи рублем - если кто хочет крепкого 3 эшелона в бондах - первичка

- 27 мая 2015, 11:26

- |

www.sodrugestvo.ru/

8-9 июня будет размещение

5 млрд займ

1,5 года оферта

ориентир по доходности -15,75/16,25 % годовых (не забудьте вычесть НДФЛ)

Эмитент СУПЕР, второй займ. Первый удачно отгасил в кризис 2008-2009 г.г.

В акционерах IFC, риски хеджирует ГРАМОТНО (как валютные, так и сою и проч агр. культуры)

Рекомендую всем для портфлей

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал