SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Веласкес

Как мировые банки заработали на QE

- 05 ноября 2014, 16:05

- |

По оценкам Fortune, крупнейшие инвестиционные банки заработали на программах количественного смягчения $653 млн только в виде комиссионных за пять лет их проведения. Главными бенефициарами стали именитые JPMorgan Chase и Goldman Sachs. Хотя ФРС и не сильно переплачивала за выкуп ценных бумаг с рынка, по оценкам экспертов, процесс QE можно было организовать более эффективно.

По итогам последнего заседания FOMC было официально объявлено, что пятилетний период количественного смягчения в США окончательно завершен. Все много говорили и писали о QE, но о том, как проходил сам процесс выкупа бумаг с рынка, известно очень мало. На самом деле ФРС приобретала облигации выше рыночных цен, и крупнейшие финансовые институты смогли на этом неплохо заработать.

Федеральная резервная система проводила скупку казначейских и ипотечных облигаций по схеме обратных аукционов, на которые допускались только 20 первичных дилеров из крупнейших глобальных инвестиционных банков. Для них ФРС объявляла объем выкупа и состав бумаг по срокам обращения. Затем выбирались лучшие предложения по оригинальному алгоритму, суть которого сводится к тому, что Федрезерв старался минимизировать свои затраты.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Хомячки, где вы?

- 26 октября 2014, 18:19

- |

Еще совсем недавно, когда муди понизили рейтинг по смартлабу пронеслись радостные оргазмические крики что наконец то дан старт обвалу, что рейтинг мусорный, России трендец, что ртс в понедельник закроется, что будет 90-80 тыс п., потом что какую то лодку нашли, хотя это был бред изначально.

Ну и где вы все?

Это как в анекдоте:

На рынке:

Женщина говорит — завесьте мне огурцов, потоньше и подлиннее.

Другая женщина говорит — а мне завесьте потолще и покороче

Мужик говорит — а мне любых завесьте. мне есть.

Тоже самое и тут, они выбирают только то что показывает ситуацию в негативном ключе, и начинают это пиарить, а когда есть позитив то всегда о нем молчат. На кого вы работаете — на структуры, которые формируют лонги? Хотя вряд ли. Эти люди создают ощущения какой то обиженности толи Россией, толи властью. поэтому они с упоением начинают мусолить выдранный из контекста бред. Будьте на позитиве!

И ни один, сцуко, ни один из них не написал ничего на тему что он поставил на свою идею. Потому что сам в нее не верит, если говорят что тренд пойдет вниз, то при любом движении вверх, они будут писать что это временно, и когда тренд по понятным причинам пойдет вниз — то на каждом углу будут вопить что они были правы. Хотя они к этому не имееют ни малейшего отношения.

( Читать дальше )

Ну и где вы все?

Это как в анекдоте:

На рынке:

Женщина говорит — завесьте мне огурцов, потоньше и подлиннее.

Другая женщина говорит — а мне завесьте потолще и покороче

Мужик говорит — а мне любых завесьте. мне есть.

Тоже самое и тут, они выбирают только то что показывает ситуацию в негативном ключе, и начинают это пиарить, а когда есть позитив то всегда о нем молчат. На кого вы работаете — на структуры, которые формируют лонги? Хотя вряд ли. Эти люди создают ощущения какой то обиженности толи Россией, толи властью. поэтому они с упоением начинают мусолить выдранный из контекста бред. Будьте на позитиве!

И ни один, сцуко, ни один из них не написал ничего на тему что он поставил на свою идею. Потому что сам в нее не верит, если говорят что тренд пойдет вниз, то при любом движении вверх, они будут писать что это временно, и когда тренд по понятным причинам пойдет вниз — то на каждом углу будут вопить что они были правы. Хотя они к этому не имееют ни малейшего отношения.

( Читать дальше )

Представим ситуацию, когда все население РФ захотело купить валюту.

- 24 октября 2014, 13:42

- |

С большим сожалением отмечаю, что мое сообщение публикуется в такой судьбоносный для умов момент. На ряду с торговлей немного занимаюсь фундаментальным анализом: жизнь вынудила.

Тут не будет политики и социальных возмущений: т.к. языком работать каждый может (особенно сейчас), а что-то сделать – почти никто. Даже объединить усилия по совместному пониманию ситуации во всех хорошо сложившихся условиях данного ресурса очень трудная задача: каждый считает себя самым умным и «образованным».

Итак, денежная масса РФ на 1 сентября 2014 года (населения: M0 + до востребования населения + срочные вклады населения) = 6 964,10 + 2 759,30 + 11 015,10 = 20 738,5 млрд. руб. (http://www.cbr.ru/statistics/credit_statistics/ms.asp).

Мы знаем, что юридические лица не могут осуществлять взаиморасчеты на территории РФ в валюте, поэтому им срочно менять рубли на доллары незачем. А если меняют – это можно запретить. Однако рассмотрим их внешний долг. Для этого возьмем два отчета (http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/debt_sector_13_4.htm&pid=svs&sid=chpoz и

( Читать дальше )

Тут не будет политики и социальных возмущений: т.к. языком работать каждый может (особенно сейчас), а что-то сделать – почти никто. Даже объединить усилия по совместному пониманию ситуации во всех хорошо сложившихся условиях данного ресурса очень трудная задача: каждый считает себя самым умным и «образованным».

Итак, денежная масса РФ на 1 сентября 2014 года (населения: M0 + до востребования населения + срочные вклады населения) = 6 964,10 + 2 759,30 + 11 015,10 = 20 738,5 млрд. руб. (http://www.cbr.ru/statistics/credit_statistics/ms.asp).

Мы знаем, что юридические лица не могут осуществлять взаиморасчеты на территории РФ в валюте, поэтому им срочно менять рубли на доллары незачем. А если меняют – это можно запретить. Однако рассмотрим их внешний долг. Для этого возьмем два отчета (http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/debt_sector_13_4.htm&pid=svs&sid=chpoz и

( Читать дальше )

ААА!! Зашортил СИШКУ на 4 млн руб.! Вечеринка!)))

- 23 октября 2014, 19:32

- |

Начинается большая игра)))))))

Зашортил Сишку на опционах на 100 тыс долларов.!!!

Если бакес на момент экспиры будет 37-38 руб. что в принципе реально, если фрс поднажмет, да и санкции снимут, пройдут ноябрьские выплаты долга, да и просто внезапно снизят ставку или решат поиметь лонгистов. Навар будет просто аховый!

В связи с чем я объявлю о самой крутой трейдерской вечеринке в истории России, а то и в мире (никаких галимых конференций)… море позитива, угара, крутой музыки, общения и дорогого бухла!) на 150 человек, самых четких и позитивных смарталовцев, а также все возможных спецов рынка!

И все за мой счет!

Но все это если доллар окажется на 15.12.2014 в корридоре 37-38 руб!

Вова жги! ЦБ пора снижать ставку, пацаны и девушки хватит покупать эту зеленую плесень!

Big Game — START!))))))

З.Ы. Страшно) если не будет, то будет очень и очень печально)

Зашортил Сишку на опционах на 100 тыс долларов.!!!

Если бакес на момент экспиры будет 37-38 руб. что в принципе реально, если фрс поднажмет, да и санкции снимут, пройдут ноябрьские выплаты долга, да и просто внезапно снизят ставку или решат поиметь лонгистов. Навар будет просто аховый!

В связи с чем я объявлю о самой крутой трейдерской вечеринке в истории России, а то и в мире (никаких галимых конференций)… море позитива, угара, крутой музыки, общения и дорогого бухла!) на 150 человек, самых четких и позитивных смарталовцев, а также все возможных спецов рынка!

И все за мой счет!

Но все это если доллар окажется на 15.12.2014 в корридоре 37-38 руб!

Вова жги! ЦБ пора снижать ставку, пацаны и девушки хватит покупать эту зеленую плесень!

Big Game — START!))))))

З.Ы. Страшно) если не будет, то будет очень и очень печально)

Как я провожу анализ баланса: часть 2

- 20 октября 2014, 08:46

- |

Это продолжение. Начало здесь.

Продолжаем изучать бухгалтерский баланс. Ранее мы разобрались с тем, что собой представляют активы (Assets) и о чем говорит их изменение. А сейчас перейдем к рассмотрению внеоборотных активов (Non-current Assets) и пассивов баланса.

В состав Внеоборотных активов (Non-current Assets) баланса входят:

( Читать дальше )

Продолжаем изучать бухгалтерский баланс. Ранее мы разобрались с тем, что собой представляют активы (Assets) и о чем говорит их изменение. А сейчас перейдем к рассмотрению внеоборотных активов (Non-current Assets) и пассивов баланса.

Внеоборотные активы (Non-current Assets)

Внеоборотные или постоянные активы - это активы, срок использования которых составляет более 12 месяцев. Они представляют собой основной капитал компании и учитываются в балансе по первоначальной стоимости, то есть по цене приобретения, или в случае с нематериальными активами — по себестоимости.В состав Внеоборотных активов (Non-current Assets) баланса входят:

- Long Term Investments (Долгосрочные финансовые вложения): вложения в долгосрочные ценные бумаги (более 1 года) и в бизнес других компаний.

- Property Plant and Equipment (Основные средства): здания, сооружения, земля, оборудование.

- Goodwill (Гудвилл): деловые связи и репутация компании.

- Intangible Assets (Нематериальные активы): патенты, ноу-хау, торговые марки, лицензии.

- Accumulated Amortization (Начисленная амортизация): сумма износа основных средств и нематериальных активов.

- Other Assets (Прочие активы).

- Deferred Long Term Asset Charges (Отложенные расходы): уже понесенные расходы, эффект от которых будет получен в будущем, а также расходы, которые должны быть распределены на будущие периоды, например, налоги на имущество, выплаты в пенсионный фонд, арендные платежи, расходы по выпуску долговых обязательств и пр.

( Читать дальше )

ДЛЯ ПРОФЕССИОНАЛОВ И НЕ ТОЛЬКО...!

- 07 сентября 2014, 09:12

- |

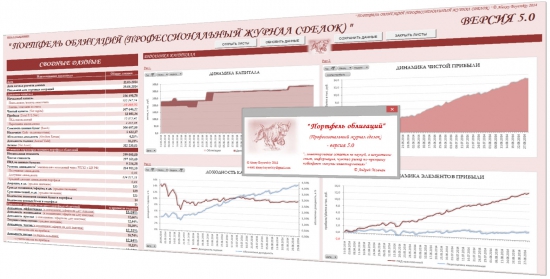

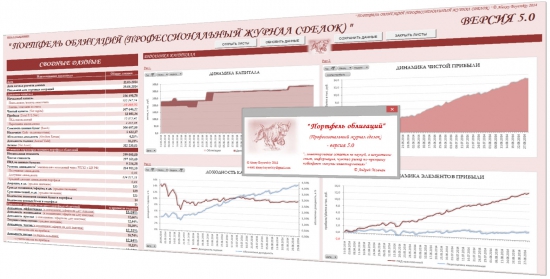

Наблюдая за тем, как исчезает в России понятие — «накопительной пенсионной системы», хотел бы предложить всем, неравнодушным к своему будущему, обратить внимание на предлагаемый мной инструмент относительно безопасного увеличения своего капитала, -

«ПОРТФЕЛЬ ОБЛИГАЦИЙ (ПРОФЕССИОНАЛЬНЫЙ ЖУРНАЛ СДЕЛОК)»

Конечно, у каждого из нас, свое отношение к риску и доходности, поэтому данный инструмент подойдет тем, кто уже разобрался в своих предпочтениях и занимает в этих вопросах умеренно сдержанную позицию. А также для тех, кто понимает природу сложного процента! :-)

( Читать дальше )

«ПОРТФЕЛЬ ОБЛИГАЦИЙ (ПРОФЕССИОНАЛЬНЫЙ ЖУРНАЛ СДЕЛОК)»

Конечно, у каждого из нас, свое отношение к риску и доходности, поэтому данный инструмент подойдет тем, кто уже разобрался в своих предпочтениях и занимает в этих вопросах умеренно сдержанную позицию. А также для тех, кто понимает природу сложного процента! :-)

( Читать дальше )

Зарабатываем 17% в месяц на квартальных отчетах!

- 03 сентября 2014, 13:14

- |

Запись вебинара Академии ProValue по теме «17% в месяц на квартальных отчетах»! Разбираем в теории и терминале наиболее актуальные стратегии торговли опционами на квартальных отчетах, разбираем возможности коллективного анализа и инвестирования в сообществе, а так же отвечаем на наиболее актуальные вопросы, связанные с исполнением опционов.

Давайте разберем все по порядку… В первой части вебинара, мы разбираем:

( Читать дальше )

Давайте разберем все по порядку… В первой части вебинара, мы разбираем:

- Преодолеваем сложности квартальных отчетов;

- Разбираем, как зарабатывать на квартальных отчетах по 1200$ в день!

- Построение продвинутых опционных комбинаций;

- Риск-менеджмент в сделках, и достижение соотношения риск/прибыль 1 к 10 и выше!

( Читать дальше )

Как я выбираю индексный фонд ETF

- 27 августа 2014, 14:50

- |

Оценивая тот или иной инструмент для инвестирования, важно, чтобы его возможности совпадали с вашей стратегий и ожиданиями. Поэтому прежде чем выбирать ETF вам, как инвестору, следует знать, для чего он предназначен и что от него ожидать. Для того чтобы это понять, вспомним, как фонд ETF появился.

( Читать дальше )

- Биржевой индексный фонд ETF возник как низкозатратная альтернатива индексному фонду для обеспечения доходности на уровне рынка. Классический ETF представлял собой пассивно управляемый фонд с широко диверсифицированным портфелем, полностью повторяющий базовый индекс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал