SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Амельченко

БИРЖЕВЫЕ НОВЕЛЛЫ СЕНТЯБРЯ (о проблемах при новом режиме торгов и не только)

- 01 сентября 2013, 12:49

- |

БИРЖЕВЫЕ НОВЕЛЛЫ СЕНТЯБРЯ

Скопировал из нового номера биржевого журнала WallStreet

issuu.com/thewallstreet/docs/wallst_8_13

«Вот и ушел в небытие такой режим торгов, как Т+0. Заодно биржа придумала для нас несколько новых вещей, призванных оживить рынок, увеличить его обороты, и повысить инвестиционную активность публики. И, как всегда, это делается через темное и влажное место. В лучшем случае, если смогут разрешить все противоречия, получится путь через тернии к звездам — а когда было иначе? Обсуждая сложившуюся ситуацию, трейдеры пока сходятся на следующем.

1. Со второго сентября будет оставлен только режим Т+2, а Т+0 уйдет в историю. То есть расчет за купленные бумаги будет осуществляться только через двое суток. Отсюда три вопроса:

а) А если в течение этих двух дней происходит продажа купленных бумаг, берется ли комиссия за плечевой лонг? По идее нет, ведь „за плечевую позу, закрытую до момента поставки, комиссия не взимается, поскольку поставка фактически не наступает“. Но и бесплатными заемными средства не будут — брокеры (например, „Открытие“ и „Атон“) планируют считать материальную выгоду от пользования „бесплатным“ займом за эти два дня, исходя из ставки рефинансирования, с уплатой налога в 35% в бюджет. В то же время в ВТБ24 ничего подобного не слышали и на эту тему даже не думали.

( Читать дальше )

Скопировал из нового номера биржевого журнала WallStreet

issuu.com/thewallstreet/docs/wallst_8_13

«Вот и ушел в небытие такой режим торгов, как Т+0. Заодно биржа придумала для нас несколько новых вещей, призванных оживить рынок, увеличить его обороты, и повысить инвестиционную активность публики. И, как всегда, это делается через темное и влажное место. В лучшем случае, если смогут разрешить все противоречия, получится путь через тернии к звездам — а когда было иначе? Обсуждая сложившуюся ситуацию, трейдеры пока сходятся на следующем.

1. Со второго сентября будет оставлен только режим Т+2, а Т+0 уйдет в историю. То есть расчет за купленные бумаги будет осуществляться только через двое суток. Отсюда три вопроса:

а) А если в течение этих двух дней происходит продажа купленных бумаг, берется ли комиссия за плечевой лонг? По идее нет, ведь „за плечевую позу, закрытую до момента поставки, комиссия не взимается, поскольку поставка фактически не наступает“. Но и бесплатными заемными средства не будут — брокеры (например, „Открытие“ и „Атон“) планируют считать материальную выгоду от пользования „бесплатным“ займом за эти два дня, исходя из ставки рефинансирования, с уплатой налога в 35% в бюджет. В то же время в ВТБ24 ничего подобного не слышали и на эту тему даже не думали.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Исследование волатильности 2000 дней fRTS

- 28 августа 2013, 12:49

- |

Если заглянуть в Википедию, то мы узнаем, что волатильность — это статистический финансовый показатель, характеризующий изменчивость цены. Волатильность обычно рассчитывают с помощью стандартного отклонения, но в данном исследовании я буду использовать более простые величины — это размах свечи (разница между хай и лоу свечи) и тело свечи (разница между ценами закрытия и открытия). Они также характеризуют изменчивость и непостоянство курса, но при этом более близки и понятны большинству трейдеров.

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

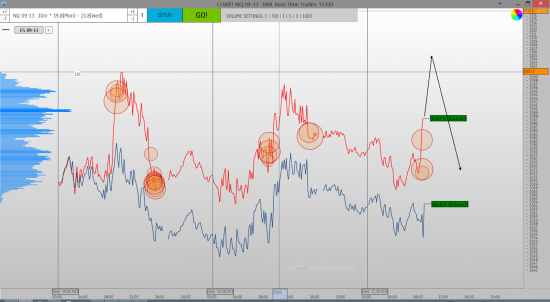

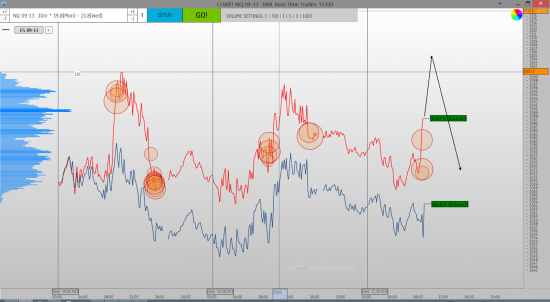

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

STRATEGY BUILDER - полезная прога, специализация - анализ тиковых данных, "правильные" кластера, и куча полезностей от действительно ПРОФИ

- 24 августа 2013, 03:44

- |

Кому интересно — могу прислать полезное описание теории от Автора Strategy Builder, пишите в личку

или лучше на сайт nx-trading.com/

Всем привет от Студента

(для тех кто на бронепоезде повторяю, что «Студентом» прозвали друзья за 3 высших образования))), шибко умный короче ))),

Мой коллега сделал очень полезную программу «для себя».

Упор в программе — на анализ и правильную обработку и понимание тиковых данных при внутридневной торговле.

Программа помогает перейти из разряда любителя в разряд профи и делать хорошие трейды большим сайзом внутридня.

ПОЛЕЗНОСТИ — можно настроить правильные фильтры при подсчете тиковых вливаний, определить скорость набора объема и сделать правильные выводы, что является важным для понимания что происходит на рынке.

Продукт в отличии от ВОЛФИКСА не перегружен большим объемом бесполезной инфы и бестолковым набором инструментов, чтобы по сути не забивать мозг индивидуумам и не отдалять от стабильных результатов.

( Читать дальше )

или лучше на сайт nx-trading.com/

Всем привет от Студента

(для тех кто на бронепоезде повторяю, что «Студентом» прозвали друзья за 3 высших образования))), шибко умный короче ))),

Мой коллега сделал очень полезную программу «для себя».

Упор в программе — на анализ и правильную обработку и понимание тиковых данных при внутридневной торговле.

Программа помогает перейти из разряда любителя в разряд профи и делать хорошие трейды большим сайзом внутридня.

ПОЛЕЗНОСТИ — можно настроить правильные фильтры при подсчете тиковых вливаний, определить скорость набора объема и сделать правильные выводы, что является важным для понимания что происходит на рынке.

Продукт в отличии от ВОЛФИКСА не перегружен большим объемом бесполезной инфы и бестолковым набором инструментов, чтобы по сути не забивать мозг индивидуумам и не отдалять от стабильных результатов.

( Читать дальше )

euro

- 11 августа 2013, 17:22

- |

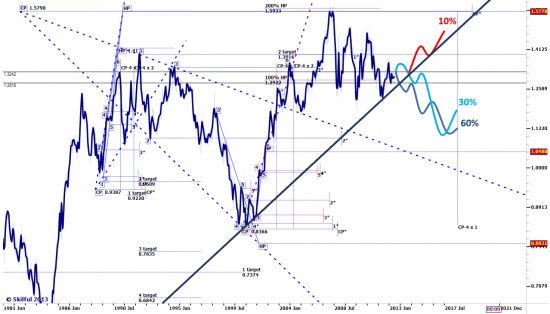

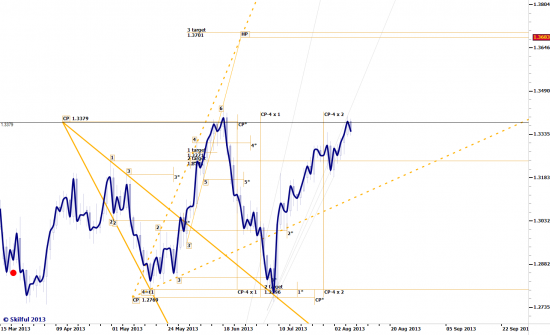

В середине прошлого месяца я сделал долгосрочный прогноз о том, где будет цена закрытия года:

Из графика видно, как распределяются вероятности. По август-октябрь евро еще может, преодолев сопротивление 1.3242, достичь области 1.3492-1.3613. Но уже начиная с сентября цена станет испытывать сильное давление и на конец года я ожидаю курс евро ниже 1.3242. Насколько ниже? Это будет зависеть от поведения евро в ближайшие месяцы.

В моменте, на дневном Плане:

( Читать дальше )

ES пара слов

- 11 августа 2013, 02:19

- |

После трехдневного выброса выше 1700, цена вернулась в диапазон продаж 1689-1692, сформировав правое плечо. На обычном рынке следовало бы немедленно нарастить продажи вплоть до пятитысячной маржи на контракт, но пока следует повременить. Картина однозначно sell attracting, чему подтверждение есть минимальные объемы в ценах выше 1700. Пятого августа, в понедельник, ликвидность была слабая совсем, на уровне годового рекорда.

Когда-то я говорил, что на любом таймфрейме окончание роста есть 'провал' цены на минимальных объемах, как будто никто не хочет больше покупать. Такая картина типична для m5, m10, h1, но довольно редка на daily, и вот мы могли наблюдать ее. В случае отсутствия интервенций ментальных, в случае отсутствия экстра-драйверов, роста либо не будет пока вообще, либо он будет носить характер рваного боковика. При этом, до импульса длинной около 30 единиц, нельзя (и я вновь подчеркиваю это) исключать очередную ногу роста, насколько бы абсурдным это не казалось. Я не говорил и не буду говорить добавлять продажи по ценам выше 1692, а тем более — 1700. Желание урвать побольше может сыграть злую шутку, это делать не стоит. Также мне не нравится цифра 1701, там происходило нечто, что заставляет меня ждать ее вновь, хотя лучше было бы обойтись без такого счастья, ведь каждый последующий выброс выше 1700 увеличивает шансы роста, а вовсе не дарит возможность 'зайти повыше'.

( Читать дальше )

Когда-то я говорил, что на любом таймфрейме окончание роста есть 'провал' цены на минимальных объемах, как будто никто не хочет больше покупать. Такая картина типична для m5, m10, h1, но довольно редка на daily, и вот мы могли наблюдать ее. В случае отсутствия интервенций ментальных, в случае отсутствия экстра-драйверов, роста либо не будет пока вообще, либо он будет носить характер рваного боковика. При этом, до импульса длинной около 30 единиц, нельзя (и я вновь подчеркиваю это) исключать очередную ногу роста, насколько бы абсурдным это не казалось. Я не говорил и не буду говорить добавлять продажи по ценам выше 1692, а тем более — 1700. Желание урвать побольше может сыграть злую шутку, это делать не стоит. Также мне не нравится цифра 1701, там происходило нечто, что заставляет меня ждать ее вновь, хотя лучше было бы обойтись без такого счастья, ведь каждый последующий выброс выше 1700 увеличивает шансы роста, а вовсе не дарит возможность 'зайти повыше'.

( Читать дальше )

ПРИНЦИП ИСПОЛЬЗОВАНИЯ БИРЖЕВОЙ ИНФОРМАЦИИ

- 11 июля 2013, 15:00

- |

Прогнозировать рынок довольно сложно — цены зависят от очень многих факторов. Но все факторы в конце-концов воздействуют на рынок через Smart Money — «умные» деньги, которые этот рынок и «двигают». И это как раз одно из направлений Факультета биржевой торговли — отслеживать перемещение денег через различные биржевые отчёты.

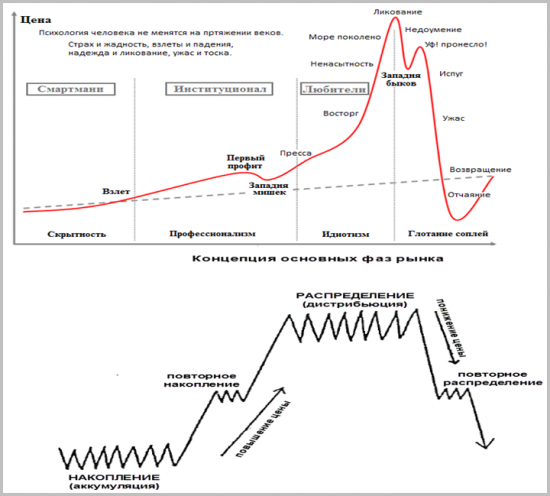

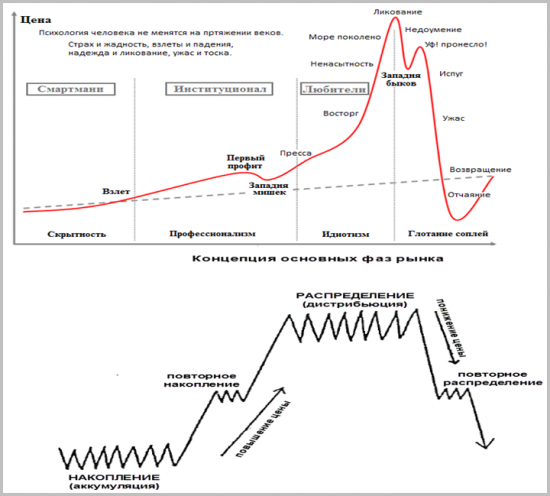

Рынок двигают большие деньги, которые находятся у операторов рынка. Чтобы рынок работал и приносил одним прибыль — другие должны «сливать». Как говорит статистика, 10% участников имеют 90% рыночной прибыли. Поэтому основная масса всегда должна входить на пиках, когда крупняк уже начал распродавать активы. Вот примерный механизм:

1. Принимается решение о «развороте» инструмента: будь то весь рынок, или нефть, золото, и с какой целью — неважно, главное — сам механизм.

Пусть рынок идёт в уверенных покупках, и вот «умные деньги» начинают выходить из позиций и продавать — это мы определяем с помощью отчётов СОТ, и длится это может от недели до пару месяцев — ведь деньги немалые, и сразу их «светить» нельзя. Рынок пока движется в том же направлении.

2. Начинается «отстой» или «коррекция» — идут «тихие» распродажи. О том что это коррекция или разворот никто кроме «них» и не догадывается, поэтому другие начинают усредняться и докупаться.

3. За пару дней до начала большого движения начинается кардинальная перестройка позиций — это мы можем увидеть по ежедневным отчётам СМЕ (объёмы и открытый интерес по фьючерсам и опционам).

( Читать дальше )

Рынок двигают большие деньги, которые находятся у операторов рынка. Чтобы рынок работал и приносил одним прибыль — другие должны «сливать». Как говорит статистика, 10% участников имеют 90% рыночной прибыли. Поэтому основная масса всегда должна входить на пиках, когда крупняк уже начал распродавать активы. Вот примерный механизм:

1. Принимается решение о «развороте» инструмента: будь то весь рынок, или нефть, золото, и с какой целью — неважно, главное — сам механизм.

Пусть рынок идёт в уверенных покупках, и вот «умные деньги» начинают выходить из позиций и продавать — это мы определяем с помощью отчётов СОТ, и длится это может от недели до пару месяцев — ведь деньги немалые, и сразу их «светить» нельзя. Рынок пока движется в том же направлении.

2. Начинается «отстой» или «коррекция» — идут «тихие» распродажи. О том что это коррекция или разворот никто кроме «них» и не догадывается, поэтому другие начинают усредняться и докупаться.

3. За пару дней до начала большого движения начинается кардинальная перестройка позиций — это мы можем увидеть по ежедневным отчётам СМЕ (объёмы и открытый интерес по фьючерсам и опционам).

( Читать дальше )

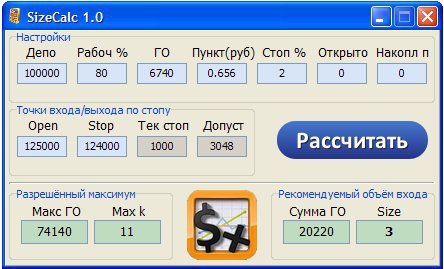

Расчёт размера позиции от стопа (exe файл).

- 24 июня 2013, 19:57

- |

В выходные, от «нечегоделать», собрал на делфях такой вот калькулятор.

Подобный калькулятор уже выкладывался в виде эксель файла здесь:

smart-lab.ru/blog/80315.php

Пример использования:

( Читать дальше )

ВолноТрейдинг + фьючерс на РТС (24.06.2013)

- 22 июня 2013, 13:58

- |

Прошедшая неделя выдалась горячей, на заявлениях Бена Бернанке евро начала активное снижение. Продолжаю активно продавать пару и планирую добавляться ещё. Подробнее в видео обзоре.

Прайс Экшн

- 21 июня 2013, 18:15

- |

Пару лет назад, увидев словосочетании Прайс Экшн (Price Action) на специализированном форуме, туда набегали как опытные, так и начинающие трейдеры и ветка пестрила различными комментариями.

Price Action – это отнюдь не новый метод, как на первый взгляд может показаться из названия, или же из объяснений Ланса Беггса и Нила Фуллера. Суть метода Price Action состоит в прогнозировании движения валютных пар, с помощью так называемого «чистого» графика, то есть, не прибегая к компьютерному анализу (осцилляторы, индикаторы).

Но при знакомстве с методом Price Action, ты невольно чувствуешь, что где-то это уже видел и применял. Ах, ну да!- восклицаешь ты сам себе. Это же свечной анализ! Вы удивлены? Я совсем нет. Все объясняется довольно просто: Ник Фуллер взяв свечной анализ (например, из книги Стива Нисона) и просто конкретизировал его. Затем на его базе создал торговую систему.

Что означает «конкретизировал»? Как мы знаем из свечного анализа: при появлении падающей звезды, упирающейся в уровень сопротивления – необходимо продавать. Нил Фуллер конкретизирует, где именно нужно входить в сделку, а где выходить, от какого уровня предпочтительней торговать и какую падающую звезду правильнее выбрать. Иными словами – Price Action это свечной анализ без «воды»: здесь определенная точка входа, выхода, безубытка и т.д. Проще говоря, Price Action является усовершенствованной версией свечного анализа.

( Читать дальше )

Price Action – это отнюдь не новый метод, как на первый взгляд может показаться из названия, или же из объяснений Ланса Беггса и Нила Фуллера. Суть метода Price Action состоит в прогнозировании движения валютных пар, с помощью так называемого «чистого» графика, то есть, не прибегая к компьютерному анализу (осцилляторы, индикаторы).

Но при знакомстве с методом Price Action, ты невольно чувствуешь, что где-то это уже видел и применял. Ах, ну да!- восклицаешь ты сам себе. Это же свечной анализ! Вы удивлены? Я совсем нет. Все объясняется довольно просто: Ник Фуллер взяв свечной анализ (например, из книги Стива Нисона) и просто конкретизировал его. Затем на его базе создал торговую систему.

Что означает «конкретизировал»? Как мы знаем из свечного анализа: при появлении падающей звезды, упирающейся в уровень сопротивления – необходимо продавать. Нил Фуллер конкретизирует, где именно нужно входить в сделку, а где выходить, от какого уровня предпочтительней торговать и какую падающую звезду правильнее выбрать. Иными словами – Price Action это свечной анализ без «воды»: здесь определенная точка входа, выхода, безубытка и т.д. Проще говоря, Price Action является усовершенствованной версией свечного анализа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал