SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Mary-j

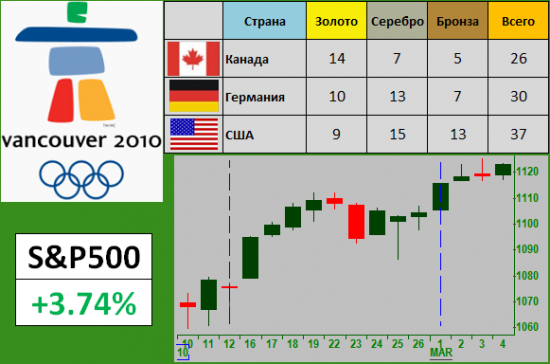

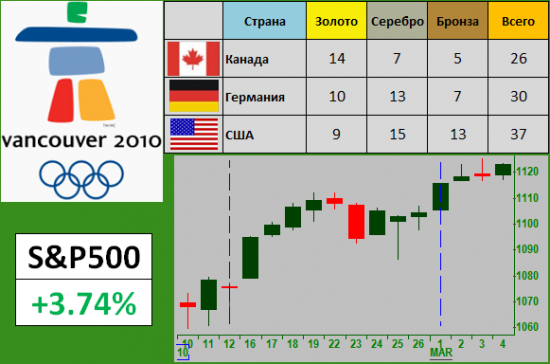

Индекс S&P500 и Олимпиада

- 27 июля 2012, 04:35

- |

Из последних 11 Олимпиад индекс S&P500 снижался только в течение трех, в течение остальных восьми неизменно рос.

( Читать дальше )

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 13 )

Кто во что верит?

- 26 июля 2012, 20:25

- |

Я как то ходил на работу устраиваться. Так вот я 3 часа рассказывал про риски, кривые капитала, математические стратегии, графики показывал, причем графики показывал не совсем «приятные» в моменте(самый слом мозга у людей вызывает когда растет рынок, а ты не зарабатываешь, но когда не теряешь на падении рынка, почему-то всем все это естественно). Мне кивали головой, говорили, что все понятно, хотя мне уже было понятно, что я им не подхожу, но раз фан уж значит фан.

Вобщем в итоге, через некоторое время мне отказали с формулировкой, что Вы такие инструменты и стратегии какие мы планируем не знаете. Хотя я работал вообще со всеми инструментами. А смысл был их стратегии только в одном:«на инвестиционном горизонте 3-5 лет вложится и по пересидеть в акциях фундаментально-недооцененных компаний»

Раньше я работал в известной компании, там тоже была тема «фундаментальной инструменталистики», самое смешное, что я сам в это верил. Но потом когда волею судеб моя жизнь кардинально изменилась(именно благодаря этой вере), я наконец-то осознал, что все эти «фундаментальные» компании, просто живут на долю от активов, так называемую Management Fee. И их задача только одна: залить в уши клиентам про недооценку, что надо брать сейчас «цены привлекательные», инвестиционные горизонты в 3-5-10 лет, и прочую самооправдательную ерунду, чтобы эти самые клиенты раздули их активы, и 4% годовых, было правильно распилено между сотрудниками компании. А их аналитики и сейлзы расскажут, что не надо фиксировать убытки, надо по пересидеть и прочую инвестиционную атрибутику. Иными словами, инвесткомпании внушают клиентам, что только купил и попереседи — прибыльная стратегия. А все почему? Просто потому что это их бизнес модель и по-другому они не заработают.

( Читать дальше )

Вобщем в итоге, через некоторое время мне отказали с формулировкой, что Вы такие инструменты и стратегии какие мы планируем не знаете. Хотя я работал вообще со всеми инструментами. А смысл был их стратегии только в одном:«на инвестиционном горизонте 3-5 лет вложится и по пересидеть в акциях фундаментально-недооцененных компаний»

Раньше я работал в известной компании, там тоже была тема «фундаментальной инструменталистики», самое смешное, что я сам в это верил. Но потом когда волею судеб моя жизнь кардинально изменилась(именно благодаря этой вере), я наконец-то осознал, что все эти «фундаментальные» компании, просто живут на долю от активов, так называемую Management Fee. И их задача только одна: залить в уши клиентам про недооценку, что надо брать сейчас «цены привлекательные», инвестиционные горизонты в 3-5-10 лет, и прочую самооправдательную ерунду, чтобы эти самые клиенты раздули их активы, и 4% годовых, было правильно распилено между сотрудниками компании. А их аналитики и сейлзы расскажут, что не надо фиксировать убытки, надо по пересидеть и прочую инвестиционную атрибутику. Иными словами, инвесткомпании внушают клиентам, что только купил и попереседи — прибыльная стратегия. А все почему? Просто потому что это их бизнес модель и по-другому они не заработают.

( Читать дальше )

Психология трейдинга на победу

- 25 июля 2012, 13:40

- |

Когда ты торгуешь на рынке не первый день, то отчетливо понимаешь, что психология, если не все, то почти все для трейдера.

Сейчас по психологии трейдинга написаны книги. Есть отдельно посвященные этой теме труды, а где-то вопросы эмоциональной и психологической устойчивости лишь упоминаются. И в книгах и в интернете можно найти полный список психологических проблем, с которыми сталкиваются трейдеры и инвесторы. И нигде, нигде(!) не найти методы решения этих проблем!!! В лучшем случае намеки, описания кусков неких техник вскользь. И то ли авторы сами не знают их, то ли они держат их в большом секрете.

Когда-то, в далеком 1996 году часть книги Александра Элдера, посвященная психологии, стала открытием (тогда даже книги по техническому анализу были редкостью). Но сейчас это вызывает лишь улыбку, легкое чувство обмана и недалекости автора по этой теме.

Что дает вам перечень психологических проблем? Ничего! Да, новичок задумается, лучше поймет силы, действующие на него, поймет, что самая серьезная проблема на рынке – это ты сам. И что с того?! Осознание проблемы лишь небольшой шаг на пути совершенствования. Это не является ключом к решению проблем. А ключей никто и не предлагает.

( Читать дальше )

Почему я жду обвала в ближайшие дни?!

- 23 июля 2012, 09:51

- |

В данной статье речь пойдет о введенном не так давно на российском рынке индексе волатильности РТС. Для тех, кто не сталкивался с этим понятием или не понимает, для чего он в принципе то нужен, есть подробное описание на сайте биржи: http://rts.micex.ru/s82

Индекс волатильности – это взвешенная мера подразумеваемой волатильности опционов на какой-либо индекс или иной финансовый инструмент. Индекс волатильности измеряет ожидаемую рынком волатильность на определённый будущий период.

Волатильность еще называют «индексом страха» рост ее всегда связан с обвалом котировок. Взглянув на дневной график индекса волатильности РТС видно, что основной всплеск пришелся на август 2011 года, когда в США был понижен суверенный рейтинг. Далее резонансный всплеск в октябре и некое затишье перед очередной мартовской бурей 2012 года.

( Читать дальше )

Индекс волатильности – это взвешенная мера подразумеваемой волатильности опционов на какой-либо индекс или иной финансовый инструмент. Индекс волатильности измеряет ожидаемую рынком волатильность на определённый будущий период.

Волатильность еще называют «индексом страха» рост ее всегда связан с обвалом котировок. Взглянув на дневной график индекса волатильности РТС видно, что основной всплеск пришелся на август 2011 года, когда в США был понижен суверенный рейтинг. Далее резонансный всплеск в октябре и некое затишье перед очередной мартовской бурей 2012 года.

( Читать дальше )

Александр Бутманов, мнение по рынку

- 22 июля 2012, 17:15

- |

Пересмотрел очередное видео. Меня интересовало мнение Александра Бутманова, (Управляющий партнер DreamTeam Investments).

rbctv.rbc.ru/archive/markets/562949984368523.shtml

Вот коротко его взгляды на рынок.

Что сейчас на рынках?

Спреды между долговыми и фондовыми рынками расширяются. Рынки смотрят в разные стороны. По статистике ситуация на долговых рынках является определяющей. Рынки (фондовые), скорее всего, в этот раз пойдут в обратную сторону, т.е. будут расти.

Что будет основанием для роста?

Инфляция. Инвесторов «заставят» покупать. Чрезмерное предложение денег, при низкой доходности инструментов с фиксированной доходностью.

Что делать с наличностью, которая есть сегодня у Вас?

Вы все равно будете покупать что-то, дающее вам хоть какой-то доход, для поддержания текущей деятельности. А когда доходности станут совсем низкими, будет новое ралли на фондовом рынке.

Что с Газпромом?

Мода на него прошла (с подсказкой от Тимофея). Теперь все играют со Сбербанком.

Что делать с евро? (к рублю)

Я бы взял евро, локально.

Как заработать денег (стратегия текущей работы на рынке)?

Если у вас много денег отдавайте их мне)). Купите индекс и продавайте колы «вне денег» (out-of-the-money) 10% от базового актива. У Вас должны быть покрытые колы. Если базовый актив вырастит на 5% + получите премию от всех колов.

И наоборот.

На периоде 5 лет вы будете лучше (чем любой другой индексный фонд…).

Есть что-то проще (стратегия)?

Стратегия на полгода. Возьмите бабло, разделите ее пополам. На одну часть продайте нефть, на другую купите fRTS. Лень заморачиваться: купить префы ТНК БП.

P.S. Внизу была подпись:

Александр Бутманов: индекс РТС к концу лета будет выше 1600 п.

А ведь вы мошенники, господа банкиры!

- 22 июля 2012, 12:16

- |

В этом году исполнилось 135 лет со дня рождения Фредерика Содди (1877―1956). Именно он бросил обвинение, вынесенное в заголовок этой статьи, в адрес банкиров. Чтобы не думалось, что это обвинение высказано психически нездоровым человеком, представим Фредерика Содди более обстоятельно.

Его считают одним из создателей теории радиоактивного распада (совместно с Эрнестом Резерфордом). Именно он ввел понятие об изотопах, исследовал их природу и происхождение, сформулировал правило смещения, экспериментально получил радий из урана. Содди был членом Королевского общества, иностранным членом академий наук Италии, Швеции и России (СССР), лауреатом Нобелевской премии по химии 1921 года. Уже это говорит о том, что в интеллекте ему не откажешь.

Чтобы дезавуировать резко отрицательное отношение Содди к ортодоксальной экономике вообще и к современной банковской системе в частности, нередко высказывается мнение, что напрасно, мол, Содди стал писать книги о той сфере человеческой жизни, относительно которой он не получил должного академического образования. Дескать, он забрел «не в свой огород», а потому подмочил свою репутацию.

( Читать дальше )

Где ловить тренды. И получать прибыль от неслучайности рыночных цен.

- 22 июля 2012, 08:31

- |

Говоря математическим языком, рынки могут демонстрировать

зависимость без корреляции. Объяснение парадокса кроется в

различии между размером и направлением ценовых изменений.

Предположим, что направление не коррелирует с прошлым, т.е.

вчерашнее падение цен не означает большую вероятность их падения

и сегодня. Это не исключает возможность зависимости абсолютных

изменений: вчерашнее 10%-ное падение вполне может увеличить

вероятность 10%-ной подвижки цен и сегодня, однако заранее

невозможно сказать, в каком направлении будет эта подвижка

— вверх или вниз (рост цен или падение). Если так, то корреляция

исчезает, несмотря на сильную зависимость. Вслед за крупными

изменениями цен можно ожидать еще более крупных изменений,

хотя они могут быть как положительными, так и отрицательными.

Аналогично, за малыми изменениями, вероятно, последуют еще

( Читать дальше )

зависимость без корреляции. Объяснение парадокса кроется в

различии между размером и направлением ценовых изменений.

Предположим, что направление не коррелирует с прошлым, т.е.

вчерашнее падение цен не означает большую вероятность их падения

и сегодня. Это не исключает возможность зависимости абсолютных

изменений: вчерашнее 10%-ное падение вполне может увеличить

вероятность 10%-ной подвижки цен и сегодня, однако заранее

невозможно сказать, в каком направлении будет эта подвижка

— вверх или вниз (рост цен или падение). Если так, то корреляция

исчезает, несмотря на сильную зависимость. Вслед за крупными

изменениями цен можно ожидать еще более крупных изменений,

хотя они могут быть как положительными, так и отрицательными.

Аналогично, за малыми изменениями, вероятно, последуют еще

( Читать дальше )

Джефф Ясс - покер и опционы. Часть 1.

- 21 июля 2012, 20:07

- |

Всем, привет!

На бескрайних просторах «интернетов» мною была найдена замечательная статья написанная о крупном опционном трейдере Джеффе Яссе. Из неё Вы узнаете о распространённых ошибках всех начинающих опционных трейдеров, о неэффективности в моделях ценообразования опционов, о волатильности и распространёных ошибках связанных с ней и многом другом.

Сразу хочу отметить: статья объёмная и разделена на 2 топика. Любители быстрого чтива — могут проходить мимо. В эту статью надо вдумываться.

Джефф Ясс

Математика стратегии

Джефф Ясс (Jeff Yass) начал работать опционным трейдером в операционном зале Филадельфийской фондовой биржи в 1981 году. Он был настолько восхищен возможностями опционной торговли, что уговорил попробовать стать трейдерами целый ряд своих друзей по колледжу. В начале 1980-х годов он подготовил для работы трейдерами шестерых своих друзей. В 1987 году Ясс и его друзья объединились, создав Susquehanna Investment Group. Фирма эта быстро росла, и теперь в ней работают 175 человек, включая 90 трейдеров. Сегодня Susquehanna— одна из крупнейших в мире фирм, торгующих опционами, и одна из крупнейших организаций, занимающихся программной торговлей.

( Читать дальше )

На бескрайних просторах «интернетов» мною была найдена замечательная статья написанная о крупном опционном трейдере Джеффе Яссе. Из неё Вы узнаете о распространённых ошибках всех начинающих опционных трейдеров, о неэффективности в моделях ценообразования опционов, о волатильности и распространёных ошибках связанных с ней и многом другом.

Сразу хочу отметить: статья объёмная и разделена на 2 топика. Любители быстрого чтива — могут проходить мимо. В эту статью надо вдумываться.

Джефф Ясс

Математика стратегии

Джефф Ясс (Jeff Yass) начал работать опционным трейдером в операционном зале Филадельфийской фондовой биржи в 1981 году. Он был настолько восхищен возможностями опционной торговли, что уговорил попробовать стать трейдерами целый ряд своих друзей по колледжу. В начале 1980-х годов он подготовил для работы трейдерами шестерых своих друзей. В 1987 году Ясс и его друзья объединились, создав Susquehanna Investment Group. Фирма эта быстро росла, и теперь в ней работают 175 человек, включая 90 трейдеров. Сегодня Susquehanna— одна из крупнейших в мире фирм, торгующих опционами, и одна из крупнейших организаций, занимающихся программной торговлей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал