SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Ильнур Сафиуллин

Студенческий портфель

- 17 марта 2020, 20:17

- |

Всем привет, Друзья. В период турбулентности на рынках, мне все чаще задают вопрос, что покупать, как сформировать портфель, нащупал ли рынок «дно». Покупать сейчас широким фронтом весь российский рынок, я считаю опрометчивым поступком. Но сегодня я хочу поделиться с Вами тем, как я формирую один из моих портфелей.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Как видно из названия, я формирую портфель не для себя, а для своего ребенка. Сразу скажу, что портфель максимально долгосрочный, более 10 лет. Отсюда и стратегия иная, нежели при формировании своего, основного портфеля. Цель накопления — сформировать портфель акций и после совершеннолетия ребенка, передать его ему в управление.

Как распорядится этим портфелем ребенок, только его решение. Будь то оплата за обучение в вузе, либо покупка автомобиля, решать только ему. Конечно, я приложу все силы для его финансового образования. Надеюсь, что это будут не бесполезные покупки )))

( Читать дальше )

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Как видно из названия, я формирую портфель не для себя, а для своего ребенка. Сразу скажу, что портфель максимально долгосрочный, более 10 лет. Отсюда и стратегия иная, нежели при формировании своего, основного портфеля. Цель накопления — сформировать портфель акций и после совершеннолетия ребенка, передать его ему в управление.

Как распорядится этим портфелем ребенок, только его решение. Будь то оплата за обучение в вузе, либо покупка автомобиля, решать только ему. Конечно, я приложу все силы для его финансового образования. Надеюсь, что это будут не бесполезные покупки )))

( Читать дальше )

- комментировать

- 4К | ★2

- Комментарии ( 8 )

Как дешево захеджировать 6.5 лямов в рублях ?

- 17 марта 2020, 00:50

- |

Посмотрел доску опционов, в общем опцион стоит 2800 на апрель 16.04, получается чтобы захеджировать 6,5 лямов нужно 87 опционов, это 131 тысяча в месяц только на премию ! Еще раз говорю идея только захеджировать, а не заработать , что то дорого или я считать не умею или что то не понимаю, прошу грамотного совета или какие еще есть варианты?

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

После конференции смартлаба, где выступал Олег, я дважды подряд переслушал его вебинар на ютубе (пока ехал на машине из мск в спб). Логика и философия Олега произвели на меня глубокое впечатление. Решил поделиться с вами основными элементами системы инвестиций Олега и его философии.

Важные критерии для инвестиций в акции/др. активы:

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

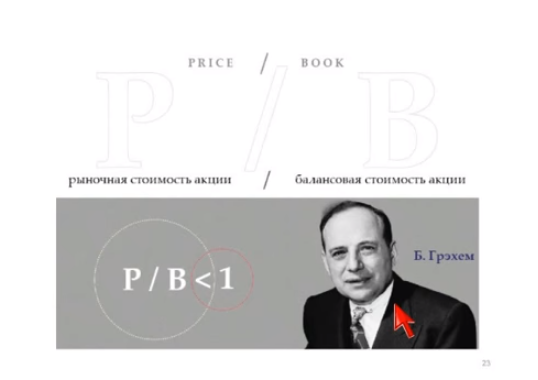

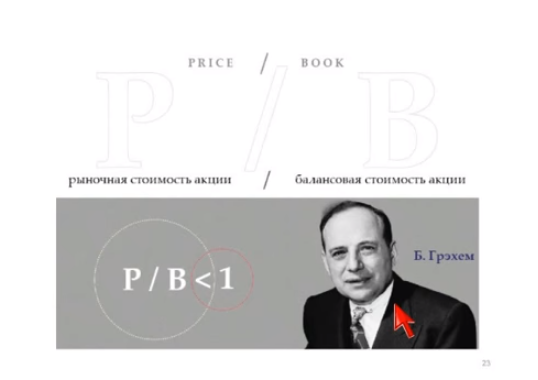

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал