Избранное трейдера IliaM

ПАО НКНХ: ждём сквиз аут?

- 15 марта 2015, 20:16

- |

ООО Телеком Менеджмент ( ООО ТМ), дочерняя компания ТАИФ, имевшая ранее 45,6% уставного капитала, в том числе 51,21% АО и 4,32% АП ПАО НКНХ в последнее время вела скупку АО и АП, в том числе, и на фондовом рынке.

27 февраля 2015 года доля ООО Телеком Менеджмент стала равной 50% уставного капитала и ООО Телеком Менеджмент на основании п2-5 ст 82, ФЗ об ОАО сделал акционерам НКНХ предложение о добровольном выкупе 768 449 975 обыкновенных акций по цене 25,4 рубля и 146 669 900 привилегированных акций по цене 17,8 рублей

Добровольное предложение – не что иное, как предложение продать инициатору сделки, ООО Телеком Менеджмент, акции по предлагаемой им цене, которое может быть принято или не принято остальными владельцами ценных бумаг: у акционеров при этом не возникают обязательства по принятию этого предложения. Именно поэтому инвестор имеет полную свободу по назначению цены за приобретаемые ценные бумаги.

По состоянию на 27.02.15, день, когда была предложена добровольная оферта, цена на АО колебалась в пределах от 27,5 до 29,5 рублей, а на АП от 22,4 до 24,98 рублей.

Ряд владельцев акций был в недоумении: не понятна цель этой оферты. Если хотели собрать побольше, то цены добровольного предложения должны были быть другие, а так получилась чистая формальность. Зачем тогда делать предложение о выкупе по таким ценам?

Логика в таком поведении ООО Телеком Менеджмент есть, если предположить, что ООО ТМ уже какое-то время скупает акции с рынка.

Упорная скупка не может не дать повышения котировок. А ведь скупили уже не мало: на 27.02.15 доля ООО ТМ выросла по АО на 1,1 %, а по АП вообще на 28,7%!!!

И, если теперь показать ценники добровольной оферты значительно ниже рынка, то можно снизить котировки и снова продолжать скупку.

16 марта 2015 года пройдёт закрытие реестра под ГОСА НКНХ и такой драйвер роста, как скупка акций ООО ТМ будет потерян, возможно, временно.

Но ряд акционеров ПАО НКНХ волнует вопрос: А что если в результате этого добровольного предложения ООО Телеком Менеджмент выкупит 10% или более голосующих акций и в результате всего комплекса скупки акций его доля в ПАО НКНХ превысит 95%? В таком случае может быть объявлен принудительный выкуп (сквиз аут) акций.

Конечно, выкупить 10% ООО ТМ может. Может найтись какая-нибудь как бЭ «не аффилированная» структура, которая их продаст.

Тем более, прецеденты уже есть. Нашлась же такая структура, которая продала 10% голосующих акций ТНК ВР Роснефти (какой счастливый для Роснефти случай!))) и Роснефть принудительно и не задорого выкупила все акции ТНК ВР ((

Отчего же не случится такому же счастливому случаю и для ООО Телеком Менеджмент? Такое развитие событий теоретически возможно.

НО! По моему мнению, вероятность такого события исчезающе мала.

Дело в том, что владельцем 25,2% уставного капитала владеет (и «золотой акцией» бессрочно в придачу) Республика Татарстан в лице ОАО «Связьинвестнефтехим».

В бюджет Татарстана ежегодно должны попасть дивиденды, которые регулярно выплачивает ПАО НКНХ. Это одна из статей дохода бюджета республики.

Зачем Татарстану продавать курицу, которая несёт золотые яйца? Очень-очень-очень сомнительно.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 23 )

Эксель для бизнеса

- 11 марта 2015, 09:36

- |

Excel — не самая дружелюбная программа на свете. Обычный пользователь использует лишь 5% её возможностей и плохо представляет, какие сокровища скрывают её недра. Используя советы Excel-гуру, можно научиться сравнивать прайс-листы, прятать секретную информацию от чужих глаз и составлять аналитические отчёты в пару кликов.

1. Супертайный лист

( Читать дальше )

Полезные приложения для рынка ценных бумаг (бесплатно)

- 09 марта 2015, 13:01

- |

1. "Анализ статистики цен финансового инструмента" — отличная возможность увидеть основные поведенческие характеристики цен финансового инструмента такие как волатильность, риск, анализ свечей роста/падения, VaR и ряд др.).

Подробное описание:

http://abnsecurities.blogspot.ru/2013/10/blog-post_27.html#more

Скачать бесплатно можно здесь:

http://www.h2t.ru/market/item/analiz-statistiki-cen-finansovogo-instrumenta.html

или

http://1drv.ms/183iMOX

2. "Портфельные инвестиции на российском рынке акций по модели Марковица

( Читать дальше )

Дивиденды 2015: только позитив

- 07 марта 2015, 21:07

- |

В честь праздника — только хардкор, только дивидендный позитив :)

Надвигается Большой Дивидендный Сезон(БДС) 2015 года. Уже есть новости о будущих дивидендах и эти новости можно классифицировать на 3 группы:

Первая группа.

Известны точные рекомендации СД по размеру дивиденда эмитента

ЛСР. 5.03.15, СД ЛСР принял решение о дивидендах в размере 78 рублей на акцию, которые должны будут быть утверждены на ГОСА 7 апреля 2015 года. ДД12% на вечер 06.03.15

Дата, на которую определяются лица, имеющие право на получение дивидендов – 18.04.2015 г.

Северсталь

Совет директоров ПАО «Северсталь» рекомендовал акционерам на годовом собрании проголосовать за выплату дивидендов по итогам 2014 года в размере 14,65 рубля на акцию,

ГОСА состоится 25 мая 2015 года.

МосБиржа

Наблюдательный совет ОАО «Московская биржа» на заседании 5 марта 2015 года принял решение по вопросу дивидендов. Цитирую:

По вопросу 9.2. повестки дня:

Предложить годовому Общему собранию акционеров ОАО Московская Биржа в 2015 году по вопросу повестки дня «Распределение прибыли ОАО Московская Биржа, в том числе выплата (объявление) дивидендов по результатам 2014 финансового года» следующий проект решения:

( Читать дальше )

Налог с дохода по еврооблигациям

- 03 марта 2015, 22:42

- |

Возник вопрос по налогообложению долларовых евробондов.

Предположим захотел я приобрести евробонды номинированные в долларах сша. На момент покупки бумаги доллар стоил 30руб.,

сумма инвестиций для простоты подсчета 100$,

допустим доходность составила 4%годовых(естественно не российские эмитенты),

при этом курс доллара к рублю на момент погашения бумаги и уплаты налога составил 60руб.

Получается следующее:

мой доход в рублях (за 1год) составил 104*60 — 100*30 = 6240 — 3000 = 3240 руб.,

с этой суммы мне необходимо заплатить 13%, получится 421,2 руб. По новому курсу в долларах налог составит 7,02$

Пр первоначальной сумме инвестиций в 100$ и доходе в 4$, я оказываюсь в минусе на 3,02$.

Есть у кого нибудь варианты, как можно инвестировать в еврооблигации в долларах, заплатить налог и при этом не остаться в минусе при обесценивании рубля?

табличка по всем акциям мира

- 03 марта 2015, 19:31

- |

свежая (январь 2015) стата по всем публичным компаниям в удобной табличке.

есть п/е (текущее, прогнозное),

темп роста выручки (за 3 года, за 5 лет),

дивидендная доходность,

налоговая нагрука, долги, бук вэлью и еще куча всего.

разбито по отраслям и странам.

этот мегатруд проделан для Вас вот этим жизнерадостным индо-американцем из нью-йоркского университета

en.wikipedia.org/wiki/Aswath_Damodaran

я уже сформировал свой вотч-лист. а Вы?

Рублик на полгода

- 02 марта 2015, 19:44

- |

если просуммировать выплаты по внешнему долгу + % по нему, млн $

дек 2014 32912

янв 2015 5997

фев 17431

март 19705

апрель 7352

май 6431

июнь 13479

июль 8990

август 10586

сентябрь 11438

март скорее всего так и будем болтаться 63-60, если на украине не будет обострений, а их вроде пока не должно быть — стороны зализывают раны и готовятся к сражениям летом судя по мнениям всяких инсайдеров.

в апреле и мае рекордно малые выплаты по долгам, потом побольше, но без особого драматизма как в декабре-марте.

если брент продолжит двигаться к 75, думаю что в апреле и особенно мае рублик может сходить и на 55-52, а вот в июне-июле неверняка начнется очередной виток сражений на донбассе, да и нефть пожалуй должна начать корректироваться вниз баксов на 15-20 с достигнутых верхов, так что рублик явно это почувствует на своей деревянной шкурке...

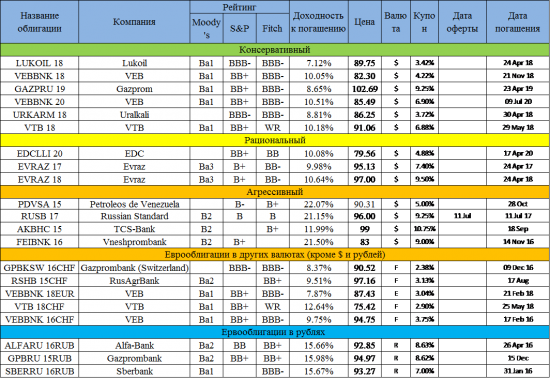

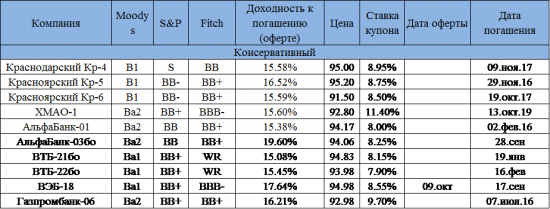

Список хороших облигаций

- 02 марта 2015, 11:25

- |

Со следующей недели планирую вернуть старую таблицу.Как всегда ссылка на мой сайт, где есть информация по etf, облигациям.Жду в комментариях пожелания (какие аналитические материалы хотели бы видеть ) в планах добавить на сайт посчитанные коэффициенты по нашим компаниям аналог того, что етсь на сайте Finviz.com .

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал