SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Den_S

Три грааля

- 01 июля 2013, 16:52

- |

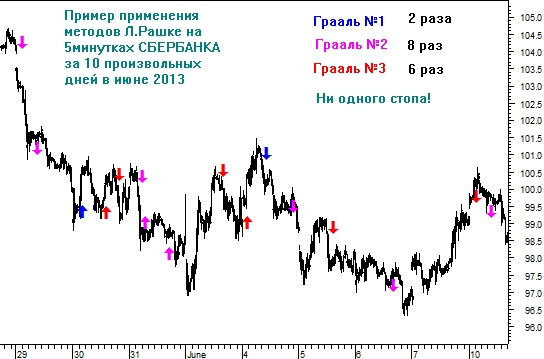

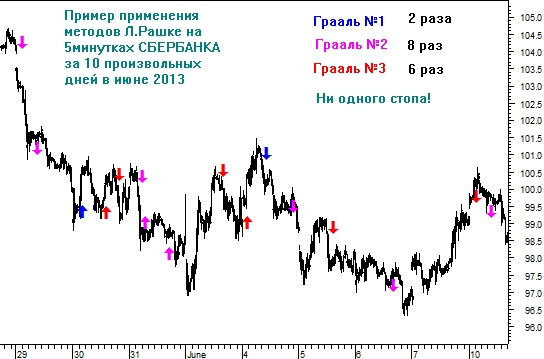

На последнем собрании Клуба инвесторов ростовского представительства крупнейшего российского брокера нам опять раздавали свежие граали. Вернее не свежие, а взятые из книги американки Линды Рашке «Биржевые секреты». Эта тетка торговала по ним еще в 1981 году. Но качество сигналов от этого не испортилось.

Вот результаты применения трех граалей на произвольно взятом графике (5-минутки Сбербанка за 10 торговых дней в мае-июне 2013г). Получилось 16 великолепных сигналов и ни одного стопа!

( Читать дальше )

Вот результаты применения трех граалей на произвольно взятом графике (5-минутки Сбербанка за 10 торговых дней в мае-июне 2013г). Получилось 16 великолепных сигналов и ни одного стопа!

( Читать дальше )

- комментировать

- ★156

- Комментарии ( 20 )

Торговый алгоритм на лето

- 22 мая 2013, 11:25

- |

Статья для любителей индикаторных систем!

При создании торговых роботов, (да и тех кто торгует руками), трейдеры делятся на два типа:

Первые используют индикаторные торговые системы

Вторые, стараются уйти от индикаторов и использовать только логику, ну или частично соединять индикаторы и логику и математику.

Не хочется открывать дискуссию о том, какой вариант лучше и эффективнее, так как это думаю извечная дилема трейдеров.

Важно, торгуем мы руками или роботами, необходимо сделки совершать по некой системе, и тогда можно уже анализировать свой торговый алгоритм.

Итак, алгоритм:

1 строим SМА (простую скользящую среднюю по цене закрытия свечи)

2 строим RSI по уже построенному индикатору SMA.

3 строим границы болинджера по построенному RSI.

( Читать дальше )

При создании торговых роботов, (да и тех кто торгует руками), трейдеры делятся на два типа:

Первые используют индикаторные торговые системы

Вторые, стараются уйти от индикаторов и использовать только логику, ну или частично соединять индикаторы и логику и математику.

Не хочется открывать дискуссию о том, какой вариант лучше и эффективнее, так как это думаю извечная дилема трейдеров.

Важно, торгуем мы руками или роботами, необходимо сделки совершать по некой системе, и тогда можно уже анализировать свой торговый алгоритм.

Итак, алгоритм:

1 строим SМА (простую скользящую среднюю по цене закрытия свечи)

2 строим RSI по уже построенному индикатору SMA.

3 строим границы болинджера по построенному RSI.

( Читать дальше )

Торговля на основе объема

- 22 апреля 2013, 15:49

- |

Построение системной торговли, чаще всего, строится на зависимости от чего либо. В данном посте хотелось бы рассказать, как делать алгоритмы используя объемы. Роботы уже собранны и торгуются в программе TSLab, и данная статья не несет в себе рекламы, просто делюсь наблюдениями, может кто-либо будет модифицировать и использовать механизмы в своей торговле.

Первая система трендовая, и сделки совершаются в сторону движения рынка. Условия для открытия позиции

( Читать дальше )

Первая система трендовая, и сделки совершаются в сторону движения рынка. Условия для открытия позиции

- Позиция в шорт открывается в сторону пробития уровня поддержки, со стопом на уровне сопротивления, и наоборот

- Данные уровни строятся по экстремумам больших свечей с обязательным наличием большога объема контрактов за небольшой период времени (5-10 минут 30-70т контрактов).

- Уровни поддержки/сопротивления постоянно обновляются при выполнении условия больших объемов

- Направление объемов не важно, то есть будет это растущая свеча с большим объемом или же падающая, уровни все равно будут обновляться

( Читать дальше )

Пара познавательных интервью об опыте системной торговле на Западе

- 13 апреля 2013, 17:26

- |

В продолжение темы системной торговли на западе

Олег Гущин

Интервью Олега искал сознательно, так как прекрасно знаю его, как системного трейдера на западных рынках. Точнее искал его выступление на сентябрьской 2009-го года конференции «Роботы в биржевой торговле», а нашел это интервью, где он в более строгой и корректной форме доносит свои мысли из того выступления, вызвавшего фурор у собравшихся. Вот для примера отзыв Дмитрия Бондаря на то выступление:

"Олег Гущин (CQG)

СQG отожгли)) Олег, безусловно, очень умелый оратор, но после его выступления у большинства аудитории возникло два вопроса: «Что это было?» и «Кто этот человек и что он здесь делает?». Основной тезис, который я услышал в словах Олега – это высокочастотная торговля – мелкое, временное и несерьезное занятие. Типа, не тратьте время зря. Для нормального трейдинга нужны объемы и большие тайм-фреймы. Причем звучало это весьма убедительно, с грамотно расставленными паузами. Большинство неподготовленной аудитории сразу приобрело ощущение, что весь зал здесь собрался ошибочно. Думаю, если кто-то и достоит приза зрительских симпатий от участников

( Читать дальше )

Олег Гущин

Интервью Олега искал сознательно, так как прекрасно знаю его, как системного трейдера на западных рынках. Точнее искал его выступление на сентябрьской 2009-го года конференции «Роботы в биржевой торговле», а нашел это интервью, где он в более строгой и корректной форме доносит свои мысли из того выступления, вызвавшего фурор у собравшихся. Вот для примера отзыв Дмитрия Бондаря на то выступление:

"Олег Гущин (CQG)

СQG отожгли)) Олег, безусловно, очень умелый оратор, но после его выступления у большинства аудитории возникло два вопроса: «Что это было?» и «Кто этот человек и что он здесь делает?». Основной тезис, который я услышал в словах Олега – это высокочастотная торговля – мелкое, временное и несерьезное занятие. Типа, не тратьте время зря. Для нормального трейдинга нужны объемы и большие тайм-фреймы. Причем звучало это весьма убедительно, с грамотно расставленными паузами. Большинство неподготовленной аудитории сразу приобрело ощущение, что весь зал здесь собрался ошибочно. Думаю, если кто-то и достоит приза зрительских симпатий от участников

( Читать дальше )

Стоит ли системщику идти на запад?

- 12 апреля 2013, 10:56

- |

Почему не стоит

Системщику-трендовику с краткосрочным экстрадэйем

— Несмотря на падение дневной волатильности на индексе ММВБ, она все равно больше, чем аналогичная волатильность на s&p500;

— Доля трендов на дневках на s&p500 выросла, на индексе ММВБ — упала, но сейчас эти доли примерно одинаковы, как и соотношение «тренд-контртренд». Но если для нас это худшие времена, то у них в обозримом прошлом (2002-2004) бывало и гораздо хуже;

— Диверсификация, как панацея — это миф. Диверсификация по 5-6 индексообразующим «фишкам» мало что даст с точки зрения соотношения «доходность-риск» по сравнению с торговлей индексом (про ликвидность ниже), а торговля 20-30 инструментами требует эффективного алгоритма отбора. А он у вас есть?

Интрадейщику

— интрадейная волатильность там еще ниже, чем в России, а трендовости в интрадее там даже меньше, чем здесь.

( Читать дальше )

Системщику-трендовику с краткосрочным экстрадэйем

— Несмотря на падение дневной волатильности на индексе ММВБ, она все равно больше, чем аналогичная волатильность на s&p500;

— Доля трендов на дневках на s&p500 выросла, на индексе ММВБ — упала, но сейчас эти доли примерно одинаковы, как и соотношение «тренд-контртренд». Но если для нас это худшие времена, то у них в обозримом прошлом (2002-2004) бывало и гораздо хуже;

— Диверсификация, как панацея — это миф. Диверсификация по 5-6 индексообразующим «фишкам» мало что даст с точки зрения соотношения «доходность-риск» по сравнению с торговлей индексом (про ликвидность ниже), а торговля 20-30 инструментами требует эффективного алгоритма отбора. А он у вас есть?

Интрадейщику

— интрадейная волатильность там еще ниже, чем в России, а трендовости в интрадее там даже меньше, чем здесь.

( Читать дальше )

Сбербанк (фиксация реестра) Т0 и Т+2

- 11 апреля 2013, 12:12

- |

Т+2: АО и АП в период 10-11 апреля включительно дивиденды получает продавец (при условии, что в дату фиксации реестра акции Сбера находились на счете владельца в НРД)

Т0: дивиденды получает покупатель (при условии, что в дату фиксации реестра акции Сбера находились на счете владельца в НРД)

Дата фиксации реестра — конец опер.дня 11 апреля 2013.

Таким образом, чтобы в режиме Т+2 покупатель получил дивиденды крайний день покупки был 09.04.2013 (вторник), по этой сделке поставка сегодня.

Если покупка была в среду => поставка в пятницу (т.о. на дату «отсечки» на счете не будет бумаг).

Т0: дивиденды получает покупатель (при условии, что в дату фиксации реестра акции Сбера находились на счете владельца в НРД)

Дата фиксации реестра — конец опер.дня 11 апреля 2013.

Таким образом, чтобы в режиме Т+2 покупатель получил дивиденды крайний день покупки был 09.04.2013 (вторник), по этой сделке поставка сегодня.

Если покупка была в среду => поставка в пятницу (т.о. на дату «отсечки» на счете не будет бумаг).

Мифы и фантазии на тему соотношения риск/доходность при игре от уровней.

- 01 апреля 2013, 11:17

- |

Один из самых распространенных мифов на финансовых рынках это заранее, при планировании сделки, желаемое соотношение риск/доходность, типа, риск $1, а доходность $3. Причем, планируется это совершенно наивным способом — если цена подошла, например, к локальному лоу и произошел какой-то задерг, намекающий на разворот цены вверх, то вход в длинную позицию считается очень выгодным, потому что можно поставить короткий стоп за локальный лоу и запланировать поход цены до прежнего локального хая, который находится в пять раз дальше чем лоу. И это, якобы, очень выгодное соотношение один к пяти — при неудачном исходе теряем одну единицу, а при удачном выигрываем пять.

Сразу же по этому поводу возникает вопрос — почему решили что цена с одинаковой вероятностью пройдет расстояние или одну единицу вниз, или пять единиц вверх? Только потому что вверху когда то был локальный хай и зрительно напрашивается колебание цены между этими двумя уровнями? На самом деле тут вариантов не два, а бесчисленное множество:

( Читать дальше )

Сразу же по этому поводу возникает вопрос — почему решили что цена с одинаковой вероятностью пройдет расстояние или одну единицу вниз, или пять единиц вверх? Только потому что вверху когда то был локальный хай и зрительно напрашивается колебание цены между этими двумя уровнями? На самом деле тут вариантов не два, а бесчисленное множество:

( Читать дальше )

О штампах и мифах в разработках торговых систем.

- 21 марта 2013, 16:25

- |

В последнее время, с развитием научно-технического прогресса и специализированных программ для тестирования торговых систем, трейдерский интернет, буквально, наводнился скринами протестированных граалей с красивыми графиками, таблицами с коэффициентами и параметрами доходности. При этом некоторые коэффициенты, типа RecoveryFactor, ProfitFactor, MaxDD и др. просто идеализируются, обожествляются, а на самом деле просто обращаются в штампы, типа RecoveryFactor должен быть не менее 10, с ProfitFactor-ом ниже 3 нечего делать на рынке и т.д. и т.п.

Как довольно справедливо заметил выдающийся трейдер нашего времени Алексей Мартьянов в последнем видеообращении к инвесторам, цитирую дословно:

"… Если к вам приходит очкастый алготрейдер, и начинает тыкать своими графиками, теоретической эквити его алгоритмов, то можете сразу дать ему в [censored] (лицо)..." :)

( Читать дальше )

Как довольно справедливо заметил выдающийся трейдер нашего времени Алексей Мартьянов в последнем видеообращении к инвесторам, цитирую дословно:

"… Если к вам приходит очкастый алготрейдер, и начинает тыкать своими графиками, теоретической эквити его алгоритмов, то можете сразу дать ему в [censored] (лицо)..." :)

( Читать дальше )

Оптимальный вход в контр-тренд

- 15 марта 2013, 11:44

- |

Здравствуйте!

Особенно у новичков наверняка имеетя масса идей по торговле краткосрочных контр-трендовых систем на текущем низковолатильном рынке без выроженных направленных движений.

Но основная сложность - как же идентифицировать движенние на начальном этапе, причем механическим способом, для терминалов Welth-Lab, TSlab. И не иметь множества параметров.

Приведу пример одного из простых, но достаточно эффектиыных способов, на котором основан один из моих алгоритмов.

Инструмент фьючер на индекс РТС, таймфрейм 15мин.

Итак, даже не очень внимательный глаз часто замечает так называемые ложные «прорывы», далее некое движение в обратном направлении, которое можно и нужно использовать.

Трейд с примером приведен ниже.

( Читать дальше )

Особенно у новичков наверняка имеетя масса идей по торговле краткосрочных контр-трендовых систем на текущем низковолатильном рынке без выроженных направленных движений.

Но основная сложность - как же идентифицировать движенние на начальном этапе, причем механическим способом, для терминалов Welth-Lab, TSlab. И не иметь множества параметров.

Приведу пример одного из простых, но достаточно эффектиыных способов, на котором основан один из моих алгоритмов.

Инструмент фьючер на индекс РТС, таймфрейм 15мин.

Итак, даже не очень внимательный глаз часто замечает так называемые ложные «прорывы», далее некое движение в обратном направлении, которое можно и нужно использовать.

Трейд с примером приведен ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал