Избранное трейдера Игорь Димов

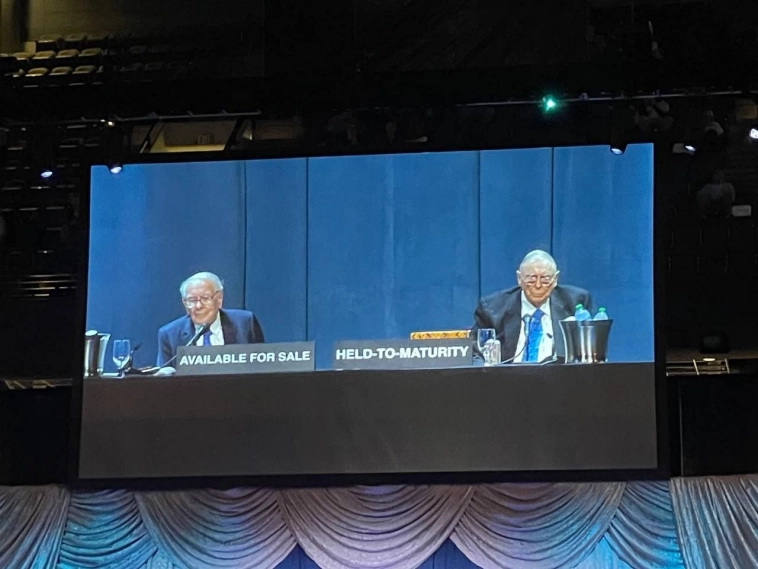

Сохранить богатство, работоспособность и ясность ума к 99 годам - разве это не мотивация?

- 07 мая 2023, 21:21

- |

Участник нашего чата @mozgovikresearch прислал фото с годового собрания Berkshire Hathaway. Говорит, что Чарли Мангер все еще отлично соображает в возрасте 99 лет.

«Они не просто в своем уме, а в отличной форме» — написал он в ответ на мой вопрос.

Блин, вот это то, что по-настоящему мотивирует! Было бы невероятно круто сохранить ясный ум и через 60 лет! Представляете сколько всего интересного произойдет за это время!

- комментировать

- ★9

- Комментарии ( 80 )

Расставим все точки над i про теорию вероятностей в трейдинге

- 07 мая 2023, 16:44

- |

1. Аксиома

Цены случайны (в философском смысле)

Почему? Потому что альтернатива этой аксиоме:

В любой момент времени знак будущего приращения цены может быть предсказан точно.

Третьего не дано.

За все время существования рынков альтернативу случайности никто не доказал (аксиому доказать невозможно). А это значит выбор между аксиомой и альтернативой — это вопрос веры. О вере не спорят.

Поэтому, все, что дальше, сформулировано в рамках аксиомы.

2. Успешная торговля возможна только на базе статаналога статистических взаимосвязей между прошлой информацией и будущим изменением цены. При этом точное знание статистической взаимосвязи необязательно.

Примечание. В рамках аксиомы любая взаимосвязь между прошлой информацией и будущим изменением цены может быть только статистической. Теория вероятностей тут не причем — это просто логическое следствие философского определения случайности.

3. (необязательное). Если Вы нашли какую-то идею для торговли, то проверьте ее на то, что она не противоречит статистическим параметрам ценовых рядов. Для этого Вам понадобятся инструменты теории вероятностей. Этот шаг необязателен, но в случае отрицательного результата он избавит Вас от необходимости тратить время на следующие шаги.

( Читать дальше )

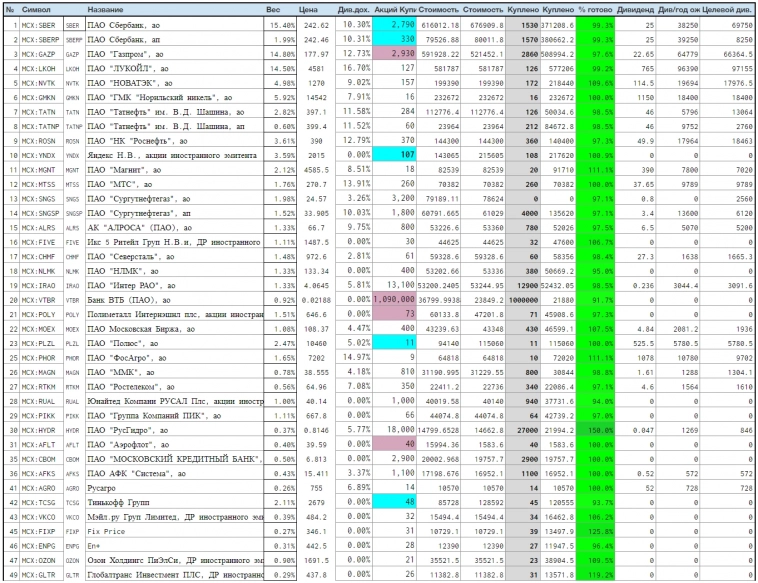

Как я в российские акции инвестирую. Моя простая, но рабочая стратегия

- 05 мая 2023, 13:07

- |

Совокупный объем покупок российских акций в мой скромный пенсионный портфель превысил 4'000'000₽ — сумма круглая, прекрасный повод написать пост для многоуважаемых подписчиков, коих на Смарт-Лабе чуть менее тысячи. Для тех, кто наткнулся на меня впервые, сразу хочу заметить, что это — не история успеха (хвалиться тут пока точно нечем) и не зазывалово — ведь я ничего никому не продаю и не инфоцыганю.

В этом посте я расскажу о том, как с первого взгляда супер-сложные вещи я разобрал по кирпичикам и превратил в очень простую рутинную стратегию, которая прекрасно работает на принципах, разработанных 4,5 года назад.

Итак, есть Индекс Мосбиржи — основное мерило российского фондового рынка. Биржа постоянно меняет состав этого индекса — в зависимости от размера и количества публичных компаний, акции которых на ней обращаются. Самые крупные компании из индекса известны каждому жителю нашей страны — это Сбербанк, Газпром и Лукойл. Всего же компаний в индексе на данный момент 37 штук. Индекс этот немудреный — чем крупнее компания, тем больше ее вес в общем пироге. Правда, есть и небольшие ограничения — так, Газпром или Сбер настолько крупные относительно остальных, что их вес ограничивают 15% при каждой ребалансировке. Остальные веса тоже сверяются, и результаты ребалансировки выкладываются в свободный доступ.

( Читать дальше )

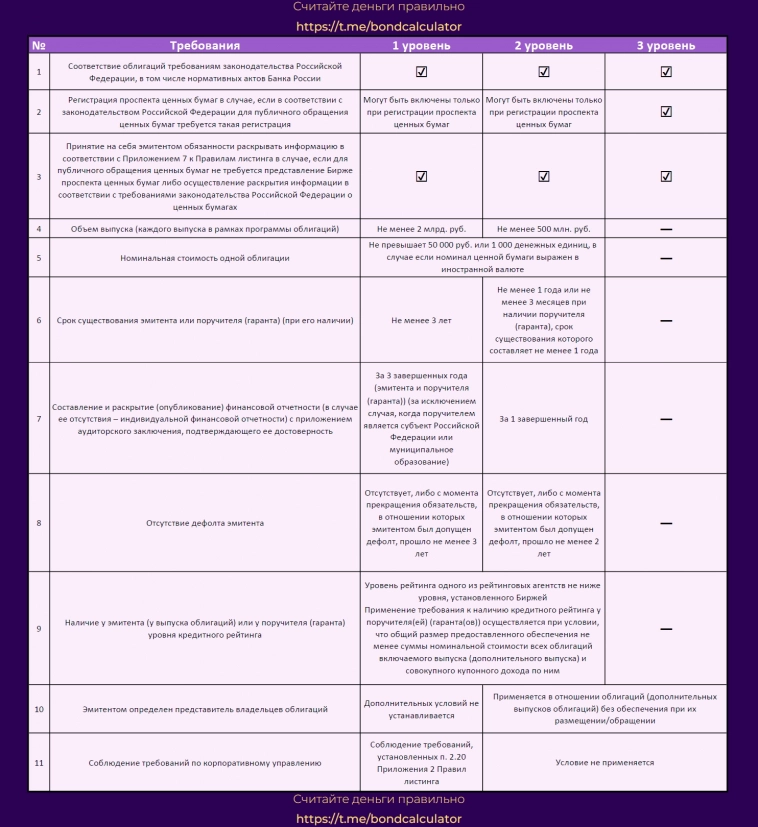

Что можно а что нельзя неквалу на московской бирже

- 03 мая 2023, 22:53

- |

Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 20.10.2022, с изм. от 19.12.2022) «О рынке ценных бумаг» (с изм. и доп., вступ. в силу с 19.04.2023), статья 14. Допуск ценных бумаг к организованным торгам.

Статья 3. Биржа вправе осуществлять листинг ценных бумаг путем их включения в котировальные списки, являющиеся частью списка допущенных к организованным торгам ценных бумаг. Правила включения ценных бумаг в котировальные списки и их исключения из котировальных списков должны соответствовать требованиям нормативных актов Банка России.

У облигаций 3 котировальных уровня:

Чем выше уровень списка, в который включен тот или иной актив, тем выше надежность инструмента и меньше риск при использовании его в торговле.

Что с этим делать практически? Открываем сайт московской биржи, пишем в поиске наименование бумаги, к примеру, RU000A1043E2.

Листаем страницу вниз и видим:

( Читать дальше )

Что такое флоатеры и чем отличаются от обычных облигаций?

- 03 мая 2023, 20:09

- |

Минфин, в объеме остатков, доступных для размещения предложил выпуск облигаций с постоянным купоном и новый выпуск флоатера.

Флоатер — это облигация с плавающей процентной ставкой. Размер выплат по таким бумагам не фиксирован заранее, а зависит от внешних индикаторов. Размер ставки флоатера чаще всего определяется ставкой Ruonia, но также может определяться относительно ключевой ставки ЦБ или индекса потребительских цен.

Плавающий купон защищает инвестора от процентного риска

Для облигации характерны два основных риска: кредитный (ухудшение платежеспособности эмитента) и процентный (снижение рыночной цены облигации).

Снижение рыночной цены связано с тем, что при росте ставок доходность новых выпусков увеличивается, а ранее выпущенные бумаги с постоянным купоном становятся невыгодны, их рыночная цена падает.

При продаже такой облигации до даты погашения цена сделки может быть заметно ниже номинала. У бондов с плавающим купоном доходность бумаги привязана к внешнему индикатору, поэтому ее цена существенно не меняется (в отличие от выплачиваемых купонов).

( Читать дальше )

Как перевести облигации между брокерами

- 02 мая 2023, 12:08

- |

Возникают разные ситуации в жизни, иногда нужно перевести облигации, купленные у одного брокера, к другому.

Составил инструкцию из нескольких шагов как это сделать:

1. На счет должны быть куплены облигации.

2. Подать по телефону поручение брокеру на перевод облигаций с торгового депозитарного счета на основной депозитарный счет (как правило код счета 17 нулей). В некоторых депозитариях есть возможность делать перевод облигаций с торгового счета, в таком случае этот пункт пропускаем.

3. Скачать реквизиты с официальных сайтов двух депозитариев (откуда и куда перевод).

4. После того как облигации будут переведены на основной депозитарный счет, нужно с паспортом поехать в ваш депозитарий (адрес узнавайте на официальном сайте вашего брокера/депозитария), взять с собой реквизиты куда переводить облигации, написать заявление на перевод облигаций. Если в личном кабинете брокера есть возможность переводить облигации дистанционно, то ехать никуда не нужно.

5. В этот же день поехать в тот депозитарий куда переводите облигации, взять с собой реквизиты откуда переводите облигации, написать заявление на прием облигаций. Если в личном кабинете принимающего брокера есть возможность приема облигаций дистанционно, то ехать никуда не нужно.

( Читать дальше )

Какую пенсию я уже заработал в свои 36 лет, какую буду получать в 65 и как узнать эту информацию.

- 02 мая 2023, 10:39

- |

Уверен, многие подумают: «Да какая пенсия, в 36 лет надо думать не об этом! Да всё может поменяться в нашей стране, живём как на „пороховой бочке“, могут вообще отменить все эти пенсии...»

Я не спорю, время сейчас очень неспокойное, уже заметны масштабные перемены в экономике, политике, международных отношениях, не говоря о том, что идёт вой.... СВО. Но, считаю, что думать о пенсии никогда не рано и лишним такие размышления точно не будут!

Представьте 90-е: в стране разруха и идёт дележка активов и власти среди криминала, силовиков, олигархов. А народ так же сидел с мыслями, что не будет у них никакого будущего, все разворуют, продадут и т.д.

Но прошло 30 лет и тот, кто имеет официальный трудовой стаж- сейчас имеет и пенсию. Причем, не все пенсионеры живут плохо, особенно, если почитать новости о том, как, то у одной бабульки мошенники списали миллионы рублей со счетов, то у другой...

Решил я узнать, какую заработал себе пенсию исходя из моего официального стажа в 14 лет. Сделать это в наш век высоких технологий и цифровизации очень просто-вся информация лежит на госуслугах.

( Читать дальше )

Полезные и вредные привычки. Как стать суперчеловеком?

- 01 мая 2023, 08:49

- |

👉10 тыс шагов в день

👉закаливание

👉медитация

👉экономность

👉зарядка/спортзал

👉чтение книг 30м в день

👉учить иностр язык

👉делать чтото левой рукой

👉гимнастика для глаз

👉ставить цели

👉ходить в церковь

Мне еще понравился ответ: не достигать целей по выходным, чтобы восстанавливался дофамин… Интересная мысль, никогда об этом не думал.

Также автоматом сформулировались и вредные привычки:

👉мат

👉сахар/переедание

👉курение

👉гаджеты

👉чтение новостей

👉телевизор

В целом конечно назвали прилично, но мне кажется список далеко не полный получился. Может еще удастся что-то добавить?

Вы не задумывались, кстати, что если вырабатывать хотя бы одну полезную привычку раз в квартал, то можно стать просто суперчеловеком…

История масштабных коррекций российского рынка акций за последние 20 лет

- 27 апреля 2023, 15:56

- |

Если взять коррекции >20% от максимума индекса Мосбиржи, то таких коррекций за последние 20 лет было всего 14.

Всего 1 раз за 20 лет такая коррекция случилась дважды в течение 1 года (в 2004 году, когда «приземлили» Юкос).

В 2005, 2013,2015,2016,2018,2019 годах не было ни одной коррекции более 20%.

То есть средняя частота таких коррекций составляет всего 1 раз в 1,5 года.

Самые продолжительные периоды без значительных коррекций:

👉 2014-2017: 152 недели (почти 3 года)

👉 2017-2020: 137 недель (2,6 года)

То есть любителям покупать на откатах в худшем случае пришлось бы ждать 2,5-3 года.

Коррекции >30% случились 8 раз (1 раз в 2,5 года).

Тот, кто хотел бы дождаться коррекцию в 30% мог ждать более 8 лет (с 2011 по 2020).

Коррекции >50% случаются 1 раз в 8-9 лет.

ОФЗ. ТАТНЕФТЬ.

- 27 апреля 2023, 07:56

- |

Уже несколько раз слышал такую мысль. Сторонники длинных ( очень длинных! — 12-15 лет) ОФЗ периодически дают о себе знать.

Да, сейчас можно зафиксировать доходность в районе 10,7 процентов к погашению ( купонная немного ниже) по ОФЗ 26230 или 26233. $SU26233RMFS5 $SU26230RMFS1

Спред между длинными и короткими облигациями достиг своего максимума… Инфляция стабилизируется, но у нас есть эффект высокой базы. Плюс ключевую ставку давно не меняли. По сути всё от неё и зависит.

Повысят ставку — длинные ОФЗ упадут сильно и можно надолго в них застрять.

Понизят ставку — облигации и акции станут более привлекательны вкладов и тут начнётся… Облигации станут дороже, доходность упадёт. Но это в свою очередь может привести к новому витку инфляции.

А с большой долей вероятности ставка останется без изменений — 28 апреля всё узнаем.

Длинные облигации я и так держу, пока цена с сентября на них только падает… А значит доходность растёт. Не вижу проблем в том, чтобы их докупить… Цены хорошие, но есть варианты с большей доходностью ( М.Видео, ГТЛК, Казахстан, Самолет...).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал