Блог им. vtvladim |Фондовый рынок акций РФ: математический анализ состояния на середину июня 2025 г.

- 20 июня 2025, 17:52

- |

Не рекомендация, анализ делал для себя. Пару дней сомневался – стоит ли публиковать это здесь, обращаясь к тишине и молчанию в ответ. Ну, да пусть будет в блоге…

Интересовал ответ на пару популярных полярных мнений – текущий рынок дорогой/дешевый. Никакого ТА, ФА и прочего рукоблудия здесь нет, чисто математическая логика без эмоций, политики и слюнявых ожиданий.

Исходные данные: исторические High и Low (далее просто H и L) за период 01.01.2018 – 16.06.2025 и 01.02.2022 – 16.06.2025, последняя цена Close (далее просто С) на утро 16.06.2025, средние торговые диапазоны за последнюю неделю (табл. 1). Выбор именно этих 43 акций объясняется банально – они мониторятся у меня ежедневно и потенциально входят в список торгуемых, никаких интриг и подтекста здесь нет.

( Читать дальше )

- комментировать

- 5.2К | ★8

- Комментарии ( 24 )

Блог им. vtvladim |Взаимосвязь фондового рынка и основных индикаторов

- 30 июля 2021, 14:59

- |

Все чаще стали появляться предсказания о начале кризиса, что все «рухнет в пол», «сложится пополам» и т.д. Попробовал взглянуть на этот вопрос на уровне цифр, а не эмоций.

За основу расчетов использовался подход, изложенный в https://smart-lab.ru/blog/601559.php где рассматривалась корреляция динамики цен на нефть и фьючерсы на различные базовые активы.

Суть подхода проста – для сопоставимого сравнения динамики различных инструментов используется нормирование их цен к уровню начальной даты для расчетов: значения цен на 1 января 2018 г. для каждого инструмента принимается за 1 (единицу), а последующие значения цен делятся на абсолютную величину этой цены.

Для анализа были выбраны акции МБ: Лукойл, Роснефть, Сургут, Татнефть, Сбер, Газпром, ГМКН, Яндекс; из товарных активов – нефть (Brent) и золото (Gold); из индексов – SP500 (SPX), RTSI, IMOEX; из валюты был взят доллар (Si).

( Читать дальше )

Блог им. vtvladim |На что влияют цены на нефть на нашей бирже

- 11 марта 2020, 12:21

- |

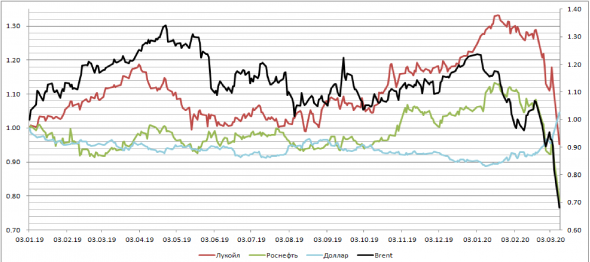

Получилась картина следующая: (как видите, доллар практически никак не зависит от нефти, кроме последних событий))

Блог им. vtvladim |Анализ позиций "шорт" юридический лиц по нефти Brent

- 31 января 2019, 08:34

- |

По итогам торговой сессии 30 января 2019 г. позиции по нефти (данные Московской биржи):

Лонг: 1 062 360 — физ. лица; 379 118 — юр. лица. Шорт: 140 551 - физ. лица; 1 300 927 — юр. лица.

Несложный расчет (я его сделал с 18 января), основанный на изменении числа открытых позиций «шорт» юр. лиц и динамике цены, показывает примерно следующее распределение шортов юр. лиц (расчет теоретический, не надо его воспринимать буквально):

755 000 — в шорте от не выше, чем 63,2

333 000 — в шорте от не выше, чем 63,02

13 000 — в шорте от не выше, чем 61,75

44 000 — в шорте от не выше, чем 61,88

177 000 — в шорте от не выше, чем 61,78

Поскольку сидеть сейчас в шорте ниже цены 62 мало целесообразно, предположу, что последние три строчки — это увеличение позиции с шортом от более высокой цены. В любом случае — это снижение начальной цены шорта за счет усреднения. Понятно, что данные приблизительны. В кухню шортистов я не вхож. Но против математического расчета трудно возражать. Хорошим приближением в данном случае является, на мой взгляд, средняя цена, от которой стоят шорты — а она получается 62,51. Вчера максимум был 62,4, совсем близко. И шортовых позиций у юр. лиц стало меньше на 47 000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс