Блог им. vasiliev |Тейк-профит на опционах

- 01 ноября 2018, 18:26

- |

Покупал коллы и путы, продажей опционов не занимался, спредов и прочих опционных позиций не собирал.

Ставил заявки тейк-профит на купленных опционах

Вопрос: Если во время клиринга, в ночь или во время выхода важных событий в стакане пропадает ликвидность, не активируется ли тейк-профит?

По идее тейк по наличию сделки активируется?

Если на графике опциона проскочит шпилька (сделка далёкая от теоретической цены, по ошибочной заявке например), тейк активируется по идее, но защитный спред не даст продать опцион?

К сожалению у меня почти нет опыта использования стопов, подскажите плз, верны ли мои рассуждения?

P. S. Использование заявки типа «Стоп цена по другой бумаге» не интересует

- комментировать

- ★2

- Комментарии ( 17 )

Блог им. vasiliev |Риски по ГО при падении БА на бабочке

- 18 мая 2018, 14:38

- |

Всем привет… Нужен совет практиков. Нахожусь в поисках стратегий под себя.

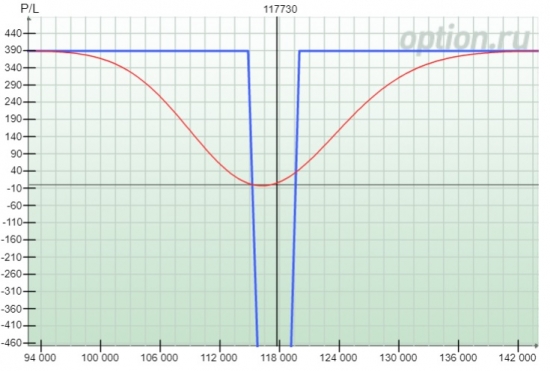

Предположим продал бабочку на опционах фРТС. на 117500 страйке купил, следующие страйки сверху и снизу продал (115000 и 120000)

Для получения профита БА нужно выйти из диапазона 115-112 тыс. до 21.07.2018

ВОПРОС: Если будет сильное форс-мажорное движение, к примеру в район 100000, понятно что будет профит, но насколько повыситься ГО?

Если конкретно: сейчас ГО у позиции 650 руб. (-пут, +пут, +колл, — колл по 1 опциону). При плавном снижении ГО повыситься но и стоимость опционного портфеля и счёта повыситься. А если падение и биржа повышает ГО?

Если открывать счёт на 100.000 рублей и торговать только бабочку, собирая конструкцию в моменты максимальной консолидации фРТС, то насколько безопасно будет загружать счёт гарантийным обеспечением опционов? Те самые 30 %?

А если кратко: во сколько раз биржа повышает ГО во время обвалов? На какое ГО безопасно нагружать счёт, если в терминал буду заходить только вечером раз в день?

Блог им. vasiliev |По-моему самое время для роста волотильности. И РТС вниз

- 03 мая 2018, 20:20

- |

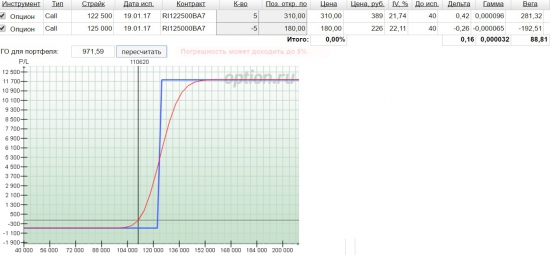

Сразу скажу, что эта конструкция открыта в теории, пока я учусь и надеюсь на комментарии от бывалых. Но на основании реальных рыночных цен в стакане, более того взяты цены последней сделки для расчёта позы. Постараюсь без воды:

1) Мой ТА (не буду грузить им, суть в опционах) говорит о вероятном движении РТС вниз.

2) Волатильность тоже должна подскочить. (Не знаю, что вы скажете на это, но услышал в вебинаре Каленковича, что вола также поддаётся ТА)

3) Индекс облигаций MICEXMBCIP по сравнению с ММВБ и РТС просел. Если исходить из позиции, что рынок идёт за длинными деньгами, фондовые индексы должны за ней просесть.

Это моё видение рынка, можно его и не читать, а можно и покритиковать). Вообщем планирую, что РТС упадёт на 2-3 страйка, а если не упадёт, то хотя бы волатильность повыситься.

----------

Как в книжках пишут, вега более чувствительная у дальних серий(?), ликвидность на серии 21.06 не хуже чем на 17.05. Поэтому используем серию 21,06

( Читать дальше )

Блог им. vasiliev |Ратио спред. Жду движухи на фьюче РТС на майских.

- 27 апреля 2018, 23:45

- |

Помниться в прошлые майские хорошая движуха была на фьюче РТС. Наверно спекулятивные капиталы толкали его. Вообщем то это и мотив открытия такой стратегии, да и признаков преломления глобально тренда нету

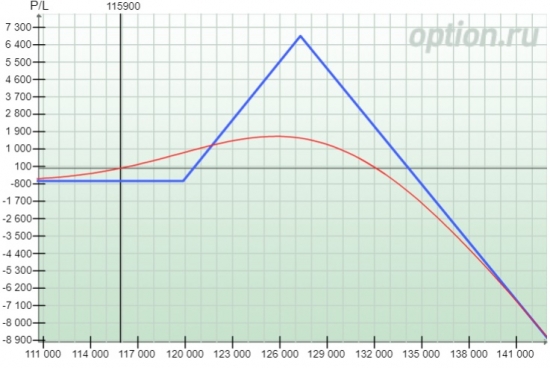

Вообщем собрал вот такую позу ещё 23 числа. Мог бы конечно повыгоднее собрать позицию, но вышло так

Экспирация 17,05

Колл 120000 1 шт. (взял за 1 040,00 пп.)

Шорт Колл 127000 2 шт. (продал за 190,00 пп.)

По левой ноге риск 660 пп.

Позиции открываю из соображений чтобы спать спокойно и не думать о них) так что еду в деревню до 3 мая.

Потом здесь же добавлю результат.

Если кому есть что посоветовать или покритиковать буду вам очень благодарен, ваши советы пригодятся начинающему опционщику

Блог им. vasiliev |Как рассчитываются объемы на индексе RVI

- 21 апреля 2018, 13:30

- |

На Индексе РТС понятно, что объем рассчитывается на основе объемов торгов акций входящих в индекс

На сайте биржи https://www.moex.com/ru/index/RVI в графе объемы вообще прочерк

Как вариант объемы торгов всех опционов на 15 ближайших страйках (т.к. индекс по 15 страйкам рассчитывается).

Может кто просвящён, делитесь инфой)

Блог им. vasiliev |Как вы оцениваете волатильность (IV) на Si, Br, RTS? Где смотрите?

- 20 апреля 2017, 08:00

- |

Пока у меня нету больших объемов и прибыли, эти программы не использую.

Возникли такие вопросы:

1) где лучше смотреть IV? на option.ru/analysis насколько корректно отображается? может для квика есть плагин

2) Когда сравнивается HV и IV, то при оценке IV:

а)в расчёт берётся волатильность центрального страйка? или волатильность OTM и ITM тоже как то учитывается???

б) А какие используются цены: bid или offer, или цена последней сделки?

в) учитывается ли спред бид/офер?

спасибо всем кто откликнется на мои вопросы!

Ответы на вопросы |Посоветуйте плз книгу по управлению опционными конструкциями,по практике торговле или дающие пищу для размышлений и "еду" для развития по теме. Пока что за плечами конноли, смартл, и 6 мес. практики

- 03 апреля 2017, 20:36

- |

Блог им. vasiliev |Бычий колл спред fRTS со страховкой от роста Si

- 10 декабря 2016, 18:00

- |

Ещё в августе-сентябре помнятся посты о том что си не зеркалит больше ртс

Вообщем решил замутить такую стратегию, состоящую из 2:

( Читать дальше )

Блог им. vasiliev |Колл спред по фРТС - как правильно ограничить убыток

- 05 декабря 2016, 14:13

- |

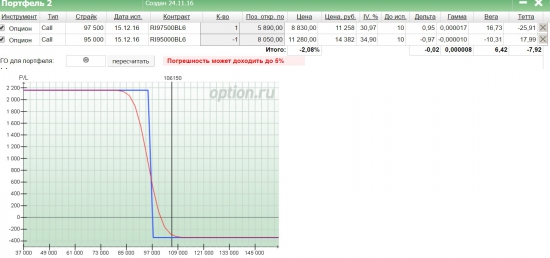

Анализатор опционов показывает такую экспозицию

Работать с опционами пока что только учусь, и вот столкнулся с новой для меня ситуацией

РТС пошёл против моей позиции.

На время когда сделан скриншот я могу продать за 8830 пп. купленный колл и выкупить проданный за 11280,

что приведёт к убытку +8830-11280=-2450

Когда строил позицию, продал колл и на счёт«начислялось» 8050 и «списалось» 5890 = итого сальдо «начисленного»

2160 (уже знаю, что опционы маржируемые и поэтому «начислялось» пишу в кавычках)

Итого я могу зафиксировать убыток -2450+2160= — 390 пп. здесь и сейчас.

Но т.к. ГОпримерно=400, и не мешает для строительства других конструкций, то можно оставить на экспирацию

Что будет, если оставлю позу на экспирацию:

Буду обязан продать фьючерс за 95000 и купить за 97500, что сгенерирует убыток -2500 пп., который покрывается «начисленной» суммой при покупке позы, то есть минус 2500 плюсь 2160 = убыток 340 пп.

Все ли верно в моих рассуждениях. Надеюсь на ответы опционщиков.

Критика приветствуется)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс