Блог им. svoiinvestor |События фондового рынка: дивидендный настрой МТС, Алросе не нужна помощь и "справедливая" цена Яндекса.

- 24 июня 2022, 10:50

- |

🚀 Взлетаем выше 2400 пунктов по IMOEX, чтобы в пятницу зафиксировать прибыль? Я уже второй месяц подряд наблюдаю, как индекс пытаются затащить повыше и преодолеть эти «проклятые» 2500 пунктов, но всё тщетно. Дивидендная идея ещё жива, но крупные игроки не ограничиваются только ею. Второй день подряд я наблюдаю хорошие объёмы на покупку в том же Сбербанке и Лукойле, при этом Сбербанк выдал какой-то немыслимый вынос наверх за эту неделю (как итог по объему торгов в четверг обогнал Газпром). Новатэк поменялся местами с Газпромом и это дало новый импульс к росту рынка (после 17:00 в стакане у Газпрома появился настолько крупный игрок, что начинаешь верить в то, что кто-то намеренно держит за уши наш рыночек). Ниже расскажу о значимых событиях фондового рынка:

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. svoiinvestor |Липовый рост рынка. Всё ли так радужно, как нам рассказывают?

- 16 июня 2022, 19:59

- |

😅 Нам, вроде как, не страшны санкции, и будущее выступление ВВП только придаёт уверенности толпе. Можно согласиться с этим утверждением или опровергнуть его, но какая разница, если российский фондовый рынок реагирует на любой позитивный возглас? Объяснить сегодняшний рост логически не представляется возможным, ибо проблемы государства не исчезли, а санкции всё также действуют. Я, конечно, хочу стабилизации и улучшения экономической инфраструктуры страны в целом, но я просто не понимаю, откуда берётся этот позитив, и заслуживаем ли мы роста IMOEX. Выделю для вас несколько интересных факторов:

⛔️ Вроде все озабочены курсом рубля и невнятной односторонней девалютизацией банков, но какие-либо решения не предпринимают. Понятно, что сейчас укрепление рубля можно будет пережить из-за высоких цен на сырье, а дальше-то что? Цены скорректируются и мы получим недостачу, соответственно, и бюджет недополучит своего. Не сырьевым эмитентам сейчас проблематичней всего, логистика подорожала в разы, а за товар получают меньше. Решать проблему нужно повсеместно и не понижением ключевой ставки, как думает наш уважаемый

( Читать дальше )

Блог им. svoiinvestor |Число бедных в первом квартале 2022 г. увеличилось до 20,9 млн. человек. Это ещё не предел.

- 11 июня 2022, 15:35

- |

10 июня Росстат предоставил информацию о границе бедности в первом квартале 2022 года. Цифры предоставленные в таблицах не вселяют каких-либо надежд на улучшение качества жизни в будущем. Рассмотрим главные цифры из этого отчёта:

📊 Прожиточный минимум увеличился на 11,5% г.г. и составил 12916 руб. в месяц (у трудоспособного населения — 13992 руб., пенсионера — 10658 руб., детей — 12701 руб.)

📊 Численность населения с доходами ниже границы бедности в первом квартале 2022 года составила 20,9 млн. человек или 14,3% жителей страны. 14,3% – это максимальный уровень с первого квартала 2019г.

📊 По сравнению с первым кварталом 2021 года численность населения с доходами ниже границы бедности в первом квартале 2022 года увеличилась на 0,1 п.п., или на 0,1 млн. человек. А если сравнивать с четвёртым кварталом 2021 года, то увеличилась на 8,5 млн. человек.

( Читать дальше )

Блог им. svoiinvestor |Укрепление рубля после заседания Банка России. Нам прямолинейно заявляют о патриотичном инвестировании.

- 10 июня 2022, 20:03

- |

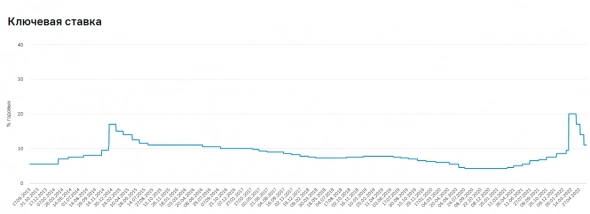

Сегодняшнее заседание ЦБР и понижение ключевой ставки повлияло на российский фондовый рынок не так, как хотелось многим, особенно на валютную пару USD-RUB. Если прошлое заседание завершилось понижением ключевой ставки на 300 б.п. пунктов, то сегодня решили ограничиться снижением на 150 б.п. Думается мне, что реакция валютной пары USD-RUB не понравилось ЦБР и на следующем заседании 22 июля стоит ожидать снижения ключевой ставки. Вопрос только один: на сколько базисных пунктов? Как по мне, игра с ключевой ставкой не даст каких-либо положительных эффектов в отношении рубля, всё же торговый баланс решает многое (импорт сократился в разы).

( Читать дальше )

Блог им. svoiinvestor |Новостной микс. Отрицательная процентная ставка, очередной кидок УК по ПИФам и майский рекорд по инфляции.

- 09 июня 2022, 09:26

- |

▪️ Мы уже столкнулись с тем, что Тинькофф банк перестал открывать валютные вклады и взял курс на девалютизацию (сам банк выбрал такой вектор, потому что лишён надёжных вариантов инвестирования в иностранной валюте). Следующий на очереди Райффайзен банк. С 30 июня банк вводит комиссию за обслуживание валютных счетов (евро, доллары, фунты, франки и иены). Комиссия составит 0,2% (для иен 0,5%), если будет превышен лимит в 5000 (до вкладов ещё не добрались). Сам банк заявил, что данная мера позволит ему эффективно управлять средствами в иностранной валюте. Интересно, отрицательная процентная ставка поможет данному банку привлекать новых клиентов?

▪️ Я недавно вспоминал про Универ Капитал (потому что на горизонте всплыла история

( Читать дальше )

Блог им. svoiinvestor |ЦБР вновь ослабляет валютные ограничения. Как это повлияет на курс рубля?

- 08 июня 2022, 12:38

- |

📢 Курс рубля к доллару заботит всех. Большинству населения сегодняшние укрепления рубля нравятся. В их понимании, если рубль укрепился по отношению к доллару, значит, мы «побеждаем» США. ЦБР же пытается снизить давление на укрепление рубля, и вчерашние новости тому подтверждение. Мы уже были свидетелями послаблений, когда доллар торговался по 56 руб., сейчас картина не лучше. Перейдём же к новостям:

💵 Экспортёрам в РФ разрешили получать валютную выручку на зарубежные счета (это возможно при соблюдении условий о последующей репатриации денежных средств в РФ и последующей продажи экспортной выручки)

💵 С 8 июня российские резиденты имеют право в течение месяца переводить со своих счетов на зарубежные не более 150 тыс. долларов (

( Читать дальше )

Блог им. svoiinvestor |Дивидендная эйфория проходит. На смену пришла бесперспективность иностранных активов для российского инвестора.

- 07 июня 2022, 09:17

- |

Позитива поубавилось в связи с объявлением 6-го пакета санкций. Блокировка НРД ударила по большинству частных инвесторов, но до этого точно были предпосылки:

( Читать дальше )

Блог им. svoiinvestor |6 пакет санкций против России - блеф. Евросоюз оставляет себе отходные пути, при этом дискредитирует свою экономику.

- 05 июня 2022, 11:00

- |

🚫 Нефтяное эмбарго. Основной запрет на ввоз нефти из России морским путём (до 5 декабря 2022г. допускаются разовые сделки, заключенные до 4 июня — как удобно). Также Евросоюз оставил для себя лазейки. Эмбарго не будет касаться сырой нефти, которая поставляется по нефтепроводу «Дружба» (Чехия, Словакия и Венгрия продолжат закупки в течение неопределенного периода). Небольшие исключения коснулись Болгарию (

( Читать дальше )

Блог им. svoiinvestor |Сокращение выдачи ипотеки заставляет правительство действовать. Ипотечный портфель в апреле впервые сократился с января 2017 г.

- 03 июня 2022, 21:34

- |

Российское правительство во чтобы то ни стало старается поддержать ипотечное кредитование. На строительную отрасль приходится 1,6 трлн. руб. налогов, 6,2 млн. занятых и порядка 5,7% ВВП. Отмечу, что при выдаче ипотеки будет увеличиваться денежная масса (она кстати в апреле сократиласьк предыдущему месяцу и проиграла инфляции). Что ещё немаловажно, при строительстве/выдаче ипотеки идёт поддержка финансового сектора, металлургических предприятий, малой промышленности и сохранение рабочих мест (а это порядка 17 млн.). А вот и меры к увеличению спроса:

🔝 Продление льготной ипотеки до конца 2023 года.

🔝 Размер ипотеки был повышен: для Москвы и Петербурга, Подмосковья и Ленобласти — до 12 млн. руб., для остальных регионов — до 6 млн. руб. Льготную ипотеку теперь можно сочетать с рыночной, максимальная сумма кредита выросла с 12 до 30 млн. руб.

( Читать дальше )

Блог им. svoiinvestor |Евросоюз согласовал эмбарго на нефть из России. Кажется на их экономике поставлен крест. Нам необходимо готовиться к плану Б.

- 31 мая 2022, 18:28

- |

Шестому пакету санкций — быть. Лидеры стран ЕС сегодня договорились об эмбарго на две трети поставляемой нефти из России (а к концу года будет отказ от около 90% импорта ЕС российской нефти). В прошлом году страны Евросоюза импортировали на €70,8 млрд российских сырой нефти и нефтепродуктов. Общий импорт этих продуктов в Евросоюз составил €251,6 млрд, то есть Россия обеспечила в этом объеме более 28% (ОПЕК + уже сообщил, что не сможет полностью заместить поставки из России). Понятно что это выстрел себе в ногу и логического объяснения этому нет, но так решила Европа (США). Рост цен в Еврозоне сохраняется: 8.1% гг vs 7.4% месяцем ранее (приобретение энергоресурсов и продовольствия обходится Европе дорого). На фоне российского эмбарго стоимость фьючерса на нефть марки

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс