Блог им. svoiinvestor |ФосАгро отчиталась за I п. 2024г. — долговая нагрузка увеличивается, а экспортные пошлины проедают FCF. Есть ли смысл в дивидендах?

- 13 августа 2024, 13:38

- |

🌾 ФосАгро опубликовала финансовые результаты по МСФО за I полугодие и II квартал 2024 г. Сразу можно отметить, что II кв. для компании получился сильным по отношению к I кв. несмотря на то, что во II кв. цены на удобрения ниже из-за сезонности (плюс компания приспособилась к новым реалиям и подстроилась к экспортным пошлинам). Перейдём же к основным показателям:

⏺ Выручка: I п. 241,5₽ млрд (+13,5% г/г), II кв. 122,3₽ млрд (+26,7% г/г)

⏺ EBITDA: I п. 74,6₽ млрд (-22,7% г/г), II кв. 35,6₽ млрд (-15,6% г/г)

⏺ Чистая прибыль: I п. 53,4₽ млрд (+28,9% г/г), II кв. 34,7₽ млрд (+159% г/г)

💬 За I п. 2024 г. производство агрохимической продукции выросло до 5,9 млн тонн (+3,6% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 4,4 млн тонн (+4,7% г/г). Случилось перераспределение в пользу тройных удобрений (NPK) и кормовых фосфатов (MCP). Продажи продукции увеличились до 6,1 млн тонн (+9,3% г/г), это было обеспечено ростом производственных показателей, а также высокой эффективностью сбыта сети на рынке России.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. svoiinvestor |Инфляция ожидаемо замедлилась, но потреб. активность вновь ускорилась, на топливном рынке кризис, пересчёт июля выше недельных данных!

- 12 августа 2024, 09:04

- |

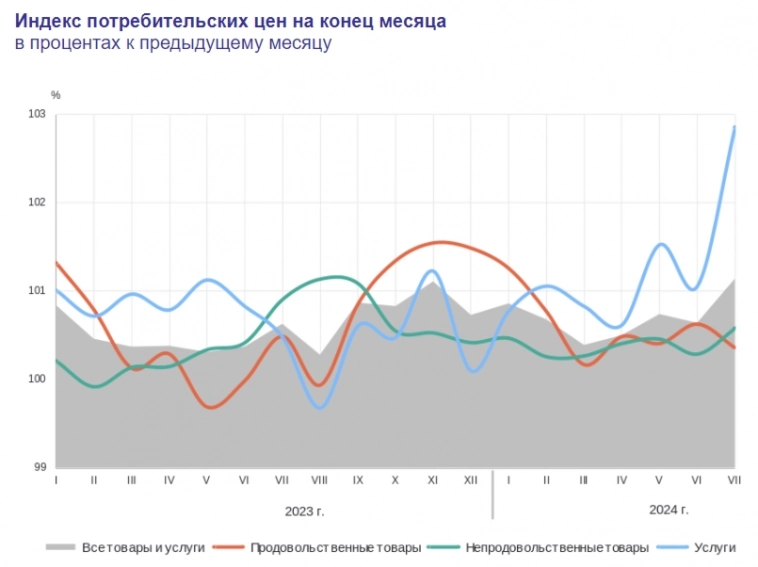

Ⓜ️ По последним данным Росстата, за период с 30 июля по 5 августа ИПЦ вырос на 0% (прошлые недели — 0,08%, 0,11%), с начала августа 0%, с начала года — 5,06% (годовая — 9,13%). Фиксируем, что 4 неделю подряд идёт замедление инфляции и связано это плодоовощным сезонном (это типичная история конца лета, когда инфляция в августе снижается). Главное, что Росстат пересчитал месячную инфляцию июля — 1,14% и она оказалась выше недельной (недельная — 1,07%, было ожидаемо, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 11 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

Блог им. svoiinvestor |Инфляционное давление никуда не делось, ожидаю слабое 2 полугодие нефтяников и эйфория на рынке ОФЗ

- 11 августа 2024, 11:28

- |

Тайм коды:

00:00 | Вступление

00:31 | Инфляция к концу июля замедлилась, потребительская активность снижается, но на топливном рынке кризис, а бытовые услуги продолжают дорожать.

05:27 | Грузоперевозки по ЖД за июль 2024 г. — динамика сильно ухудшилась, стройка и металлы полный провал, уголь не выходит из минуса

09:44 | Минфин отказался от классики и поставляет на аукцион только флоатер, но без премии, поэтому выручка низкая. Индекс RGBI начал восхождение?

13:40 | Нефтегазовые доходы в июле 2024 г. — продолжают сокращаться демпферные выплаты и НДПИ, рост обусловлен квартальным НДД

17:48 | Объём ФНБ в июле значительно сократился. Снижение связано с коррекцией на фондовом рынке и инвестициями, приобретены юаневые облигации

20:44 | ЭЛ5-Энерго отчиталась за I п. 2024 г — фин. результаты улучшаются, но % по кредитам влияют на прибыль/инвестиции на FCF. Дивидендов не будет

26:06 | Заключение

( Читать дальше )

Блог им. svoiinvestor |ЭЛ5-Энерго отчиталась за I п. 2024 г — фин. результаты улучшаются, но % по кредитам влияют на прибыль/инвестиции на FCF. Дивидендов не будет

- 09 августа 2024, 12:40

- |

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Компания продолжает улучшать свои финансовые показатели, после крутого пике в 2022 г. Середина 2024 г. вселяет надежды в умы акционеров, ибо финансовые и операционные показатели намного выше прошлогодних, такие положительные изменения связаны с тем, что главным мажоритарием компании стал ЛУКОЙЛ (в 2024 г. увеличил свою доле до 63,84%). Перейдём же к основным показателям:

⚡️ Выручка: 32,6₽ млрд (+12,7% г/г)

⚡️ EBITDA: 7,3₽ млрд (+15% г/г)

⚡️ Чистая прибыль: 3,1₽ млрд (+23,7% г/г)

💡 Полезный отпуск электроэнергии увеличился на 10,5%, повышение произошло за счёт газовых электростанций, но во II кв. начались плановые ремонтные работы на ПГУ Невинномысской ГРЭС и Среднеуральской ГРЭС. Ветроэлектростанции продемонстрировали снижение полезного отпуска из-за Кольской ВЭС (более слабые ветра). Как вы понимаете продажи электроэнергии тоже возросли на 9,2%, а продажи тепла наконец-то вышли в плюс, выросли на 12%, из-за низких температур в регионах присутствия компании.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в июле значительно сократился. Снижение связано с коррекцией на фондовом рынке и инвестициями, приобретены юаневые облигации

- 08 августа 2024, 09:20

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за июнь 2024 г. По состоянию на 1 августа 2024 г. объём ФНБ составил 12,27₽ трлн или 6,4% ВВП (в июне — 12,6₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,66₽ трлн или 2,4% ВВП (в июне — 4,6₽ трлн). Минфин в этом месяце сократил свою инвестиционную программу, направив ~70,2₽ млрд (в июне — 191₽ млрд), из них ~35,8₽ млрд (3 млрд юаней) были потрачены на российские корпоративные облигации нормированные в юанях. С учётом коррекции на фондовом рынке неликвидная часть значительно просела (-389₽ млрд), тогда как рост цены на золото и восстановление юаня улучшили положение ликвидной части (+65₽ млн), как итог ФНБ сократился на ~324₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 689,4₽ млрд (в июне — 660,7₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,534₽ трлн (в июне —1,529₽ трлн), 1,87$ млрд и 3¥ млрд;

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в июле 2024 г. — продолжают сокращаться демпферные выплаты и НДПИ, рост обусловлен квартальным НДД

- 07 августа 2024, 09:20

- |

🛢️ По данным Минфина, НГД в июле 2024 г. составили 1079,3₽ млрд (+33% г/г), месяцем ранее — 746,6₽ млрд (+41,2% г/г). До сих пор главным преимуществом 2024 г. остаётся низкая база 2023 г., но во II п. 2023 г. курс ₽ ослаб, а вот цена на сырьё ещё не восстановилась до нужных цифр (в июле 2023 г. средняя цена Urals составляла 64,21$, а курс $ — 90,5₽), как вы можете наблюдать % рост относительно прошлого года уже не 40-50% как в предыдущие месяцы. Как итог, средний курс $ в июле 2024 г. составил 87,5₽ (в июне — 87,7₽), средняя же цена Urals в июле составила 74,01$ за баррель по данным Минэк (в июне — 69,58$), цена за бочку в июле была равна ~6475₽ (в июне — 6100₽). Напомню вам, что правительство пересмотрело оценку бюджетных доходов в этом году, то теперь прогнозные НГД за 2024 г. снизились до 10,98₽ трлн (за 7 месяцев 2024 г. заработали ~6,777₽ трлн), при цене на российскую нефть — 65$, а курсе доллара — 94,7₽, это ~6155₽ за бочку. А теперь давайте рассмотрим полноценно отчёт, интересных моментов там хватает:

( Читать дальше )

Блог им. svoiinvestor |Грузоперевозки по ЖД за июль 2024 г. — динамика сильно ухудшилась, стройка и металлы полный провал, уголь не выходит из минуса

- 05 августа 2024, 15:25

- |

🚂 По данным, РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки, но всё же). Давайте рассмотрим данные за июль:

💬 В июле погрузка составила 97,4 млн тонн (-5,6% г/г, в июне погрузка составила 98,3 млн тонн), 2 месяц подряд погрузки ниже 100 млн тонн (начинается летний период, он как всегда не отличается активностью погрузок), данное падение чувствительно ещё тем, что данные цифры сопоставимы с кризисным 2009 г. Напомню вам, что последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог показываем снижение 10 месяцев подряд.

💬 Погрузка с начала 2024 г. составила 697,7 млн тонн (-3,4% г/г).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное, остальной список смотрите по ссылке):

( Читать дальше )

Блог им. svoiinvestor |Инфляция к концу июля замедлилась, потребительская активность снижается, но на топливном рынке кризис, а бытовые услуги продолжают дорожать.

- 05 августа 2024, 11:06

- |

Ⓜ️ По последним данным Росстата, за период с 23 по 29 июля ИПЦ вырос на 0,08% (прошлые недели — 0,11%, 0,11%), с начала июля 1,07%, с начала года — 4,99% (годовая — 8,99%). Фиксируем, что 3 неделю июля подряд идёт замедление инфляции, но месяц ещё не закончился, а мы уже перешагнули порог 1% (пересчёт будет 2 дней месяца + предстоит месячный пересчёт Росстата, где инфляция может быть выше, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 10 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за I п. 2024г. — прибыль снизилась, даже с учётом меньшего отчисления в резервы и работу с заблокированными активами/налогами.

- 03 августа 2024, 11:57

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июнь 2024 г. Эмитент показал снижение чистой прибыли относительно прошлого года в июне и за полугодие, крах по чистой прибыли мог быть ещё крупнее, если бы не хитрости банка (отложенный налог на прибыль, отчисление в резервы меньших сумм и работа с заблокированными активами). Конечно, снижение чистой прибыли было читаемо, потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку. С 1 июля завершилась массовая льготная ипотека и видоизменилась семейная, всё ещё впереди.

💳 ЦБ повысил с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и установил впервые надбавки по автокредитам, конечно, данный эффект проявит себя в III кв. Помимо этого, с 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят. В конце июля ставку повысили до 18% (регулятор оставляет для себя коридор повышения ставки до 20%, увеличивая прогноз средней ставки до конца года до 18,0-19,4%).

( Читать дальше )

Блог им. svoiinvestor |Яндекс отчитался за I п. 2024 г. — вознаграждение менеджмента +55₽ млрд, переписанный убыток в бизнес-юнитах и исторические дивиденды.

- 02 августа 2024, 11:30

- |

Российский Яндекс отчитался за II квартал и I полугодие 2024 года. Напомню вам, что нидерландская компания Yandex N.V. продала российский бизнес консорциуму частных инвесторов за 475₽ млрд (это обязательная 50% скидка установленная правительством РФ для недружественных нерезидентов, желающих выйти из российских активов). Как итог, теперь на Московской бирже торгуется международная компания акционерного общества (МКАО) Яндекс. Давайте для начала отметит ключевые результаты компании:

💬 Выручка: I п. 477,6₽ млрд (+38% г/г), II кв. 249,3₽ млрд (+37% г/г)

💬 Скорректированная EBITDA: I п. 85,2₽ млрд (+75% г/г), II кв. 47,6₽ млрд (+56% г/г)

💬 Скорректированная чистая прибыль: I п. 44,2₽ млрд (+88% г/г), II кв. 22,7₽ млрд (+45% г/г)

📱 Как вы можете заметить чистая прибыль носит отрицательный характер, но убыток является бумажным и связан с вознаграждением менеджмента через распределение акций, поэтому скорректированная чистая прибыль в плюсе. Поражает, конечно, размер вознаграждения менеджмента во II кв. — 52,3₽ млрд (мотивацию, конечно, надо поднять, но не настолько же).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс