Блог им. student_vrt |Что произошло с валютным рынком на праздниках

- 13 января 2019, 19:51

- |

Что произошло?

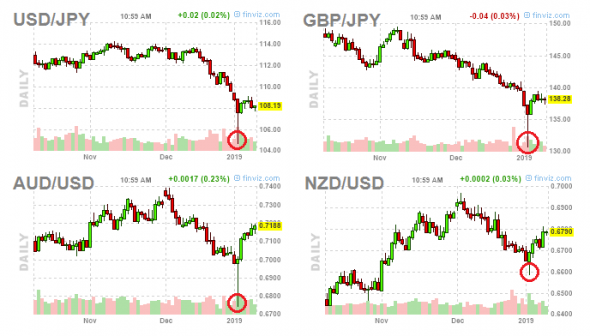

В ночь с 3 на 4 января, после закрытия нью-йоркских торгов, на рынке валют произошли резкие кратковременные изменения. В том числе, в течение 15 минут относительно доллара США

- японская иена укрепилась на 4%,

- британский фунт упал на 1,1%,

- австралийский доллар упал на 2%,

- новозеландский доллар упал на 1%.

В течение дня все валюты, кроме иены, вернулись к прежним уровням.

Курсы японской иены, британского фунта, австралийского доллара и новозеландского доллара к доллару США. Источник: Finviz.com

Утром 3 января, на старте торгов на Московской бирже, рубль также падал к доллару США — на 2,9%, сразу восстановившись.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic:

«На вершине сформированного на графике курса доллара США к рублю „шипа“ проходили сделки. Судя по ленте сделок, в тот день кто-то купил более 3700 контрактов USDRUB_TOM, что эквивалентно $3,7 млн.»

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. student_vrt |Зачем Fitch понижать кредитный рейтинг США

- 11 января 2019, 15:57

- |

Что произошло?

Суверенный рейтинг США — один из самых высоких. По данным Trading Economics, за последние 70 лет он не опускался ниже второй ступени по шкалам трех крупнейших агентств. За это время его понижали только один раз — в 2011 г., с AAA на AA+ по версии S&P.

Как международные агентства меняли рейтинг США и прогнозы по нему

Кредитные рейтинги США. Источник: Trading Economics

9 января 2019 г. агентство Fitch предупредило, что может понизить суверенный кредитный рейтинг США. До этого Fitch публиковало негативный прогноз по рейтингу страны в 2011 и 2013 г., но оба раза оставляло его без изменения.

Почему?

Fitch объявило о возможном понижении рейтинга, потому что Конгресс США не может договориться по поводу бюджета. Власти страны обсуждают, включать ли в него расходы на постройку стены на границе с Мексикой. Из-за отсутствия утвержденного бюджета 21 декабря 2018 г. приостановилась деятельность американского правительства. Если разногласия и закрытие правительства продлятся, они могут повлиять на кредитный рейтинг.

( Читать дальше )

Блог им. student_vrt |Михаил Дорофеев о финансовых рынках в 2019 году

- 09 января 2019, 17:03

- |

Ключевые экономические темы прошедшего года обсудили в конце декабря. Сейчас рассказываем о главных трендах нового года. Именно за ними будут пристально следить наши коллеги и союзники.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic, считает, что в следующем году

- финансовые рынки продолжат падать,

- индекс доллара будет расти, а валюты развивающихся рынков — девальвироваться,

- обвал криптовалют возобновится.

#справка Если неудобно смотреть видео, прочитайте его расшифровку ниже.

( Читать дальше )

Блог им. student_vrt |Нефть: что влияло на цену в 2018 году

- 26 декабря 2018, 14:41

- |

В 2018 году ситуацию на мировом рынке нефти можно разделить на два больших этапа: рост цены в январе—октябре и падение в октябре—декабре.

Динамика цен на нефть Brent в 2018 году. Источник: Investing.com — Открыть оригинал

Рассказываем, что влияло на котировки.

Рост: январь—октябрь

11 января цены на Brent достигли максимума с 2014 года и составили $70 за баррель. Тенденция на повышение держалась до октября. Рынок ожидал, что спрос на нефть будет превышать предложение. Основные причины этого:

Соглашение ОПЕК+. В ноябре 2017 г. ОПЕК и союзники картеля в очередной раз продлили сделку о сокращении добычи нефти. Это продолжало влиять на цену в начале 2018 года — рынок ждал сокращения предложения сырья. В июне ОПЕК+ ослабили квоты, однако это не помешало росту цены — страны

( Читать дальше )

Блог им. student_vrt |Политика ФРС: как американский регулятор влиял на рынок в 2018 году

- 24 декабря 2018, 16:35

- |

С декабря 2015 года Федеральная резервная система США последовательно ужесточает денежно-кредитную политику. Регулятор повышает ставку и сокращает активы на балансе.

В январе 2018 г. у ФРС поменялся глава — вместо Джаннет Йеллен председателем стал Джером Пауэлл. Несмотря на смену руководства, тренд на ужесточение политики сохранился. Рассказываем, чего ждал рынок от ФРС, какие решения регулятор принял в течение года и как они повлияли на экономику.

Ожидания рынка и итоги заседаний ФРС

Ставка ФРС в начале года находилась на уровне 1,25–1,5%. По данным CME Group, большая часть рынка ожидала, что за 2018 г. регулятор повысит ее 1–3 раза. Вероятность двух повышений (до 1,75–2%) оценивалась почти в 40%.

В течение года ожидания изменились — рынок существенно повысил вероятность четырех повышений, а до середины ноября не исключал пяти.

( Читать дальше )

Блог им. student_vrt |Торговые войны: как США обострили отношения с Китаем за 2018 год

- 24 декабря 2018, 16:08

- |

Одним из предвыборных обещаний президента США Дональда Трампа было изменить «несправедливые» торговые соглашения и уменьшить торговый дефицит страны. По его мнению, это приведет к переносу производства в США, созданию новых рабочих мест и ускорению экономического роста. В 2018 г. Трамп начал активно реализовывать это обещание, развязав торговые войны — взаимное повышение импортных пошлин — со многими государствами.

8 марта 2018 г. Дональд Трамп подписал распоряжение о введении 25% пошлины на импорт стали из всех стран и 10% — на импорт алюминия. Для Канады, Мексики, ЕС, Австралии, Южной Кореи, Аргентины и Бразилии начало действия этих тарифов было отложено до 1 июня, для остального мира они вступили в силу в марте.

Точечные действия Трампа до марта

( Читать дальше )

Блог им. student_vrt |Михаил Дорофеев рассуждает о ситуации на рынке нефти

- 17 декабря 2018, 18:11

- |

В 2014–2015 гг. на рынке нефти предложение превышало спрос, в результате чего цены упали с $112 до $34 за баррель. После долгих переговоров баланс взялись восстанавливать члены ОПЕК, договорившись в ноябре 2016 года общими усилиями сократить добычу.

В умных книжках пишут, что сокращение предложения подталкивает цены наверх. Получается, картель поступил логично, и его действия давно должны были вернуть котировки к $100 за баррель. Однако в реальности все зависит не только от решений ОПЕК, но и от других факторов. То США сланцевую революцию поднимают, то крупнейшие импортеры нефти — Китай и Индия — снижают спрос из-за внутренних проблем. Поэтому картель уже в течение двух лет сокращает добычу, но так и не добился долгосрочного восстановления цен.

( Читать дальше )

Блог им. student_vrt |Кривая доходности гособлигаций США частично инвертировалась

- 10 декабря 2018, 14:28

- |

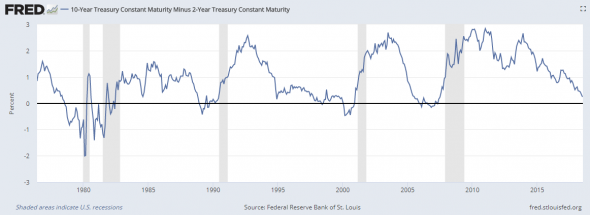

Кривая доходности — график, показывающий доходность одинаковых финансовых инструментов с разным сроком до погашения. Обычно в ставки по длинным бумагам — с большим сроком до погашения — входит бОльшая временная риск-премия. Поэтому кривую доходности считают нормальной, когда ставки по коротким инструментам меньше, чем по длинным.

Иногда закономерность нарушается, в такой ситуации кривую называют инвертированной. Это считают сигналом будущей рецессии — такая ситуация наблюдалась за несколько месяцев перед всеми последними кризисами.

Динамика спреда между доходностями 10-летних и 2-летних гособлигаций США. Кривая становится инвертированной, когда спред опускается ниже нуля. Серым цветом обозначены кризисные периоды. Источник: Федеральный резервный банк Сент-Луиса — Открыть оригинал

( Читать дальше )

Блог им. student_vrt |США и Китай откладывают торговую войну на 90 дней

- 10 декабря 2018, 14:16

- |

С весны 2018 г. США и Китай взаимно повышают импортные пошлины. Поводом к этому стали

- обвинения президента США Дональда Трампа в нарушении Китаем прав на интеллектуальную собственность;

- заявления Трампа о нечестном торговом дефиците — Китай экспортирует в США больше, чем импортирует из страны.

#подробнее О взаимных обвинениях США и Китая и глобальных торговых войнах

Очередной этап повышения тарифов должен был произойти 1 января 2019 г. — США планировали увеличить до 25% пошлины на импорт товаров стоимостью в $200 млрд. Однако 1 декабря 2018 г. Дональд Трамп и председатель КНР Си Цзиньпин договорились о моратории на рост тарифов на 90 дней. За это время

- Китай обязуется значительно — точные объемы неизвестны — увеличить объем сельскохозяйственных и промышленных американских товаров;

- страны планируют заключить соглашение о будущей торговле.

( Читать дальше )

Блог им. student_vrt |Euronews «Биржи» от 03.12.2018

- 04 декабря 2018, 18:26

- |

Председатель экспертного совета по блокчейн-технологии DTI Algorithmic Александр Бутманов в эфире Euronews «Биржи» от 03.12.2018:

«Я не верю, что рынок ждет этого [одобрения ETF на биткоин], чтобы именно покупать. Я не верю, что игроки начнут двигать ордера и заявки. Но я верю, что это даст некий полулегальный месседж. О том, что этот инструмент [биткоин] становится нормальным.

К сожалению для тех, кто лонгует криптовалюты, запуск ETF не означает моментального роста криптовалют. Я бы так сказал: запуск ETF с высокой степенью вероятности означает, что криптовалюты не уйдут в небытие никогда. Что это навсегда стало классом активов.»

Еще на видео:

- Состояние экономики США.

- Прогнозы по S&P 500.

- Фундаментальная оценка компаний, связанных с каннабисом.

- Инвестиционная платформа Bakkt.

- Отношение крупных компаний к криптовалютам и блокчейну.

- Прогресс и сроки запуска проекта TON.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс