SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Нефтегазовый сектор России выглядит пессимистично - Фридом Финанс

- 17 февраля 2023, 19:23

- |

Министр финансов Антон Силуанов сообщил, что правительство рассчитывает пополнить бюджет за счет взноса крупного бизнеса. Он не затронет нефтегазовый сектор и малый бизнес. Дополнительные доходы бюджета за счет выплаты из прибыли прошлых лет должны составить 300 млрд руб. Это стало позитивом для нефтяников.

Взгляд на сектор в целом пессимистический, поскольку, даже переориентировав все экспортные потоки российским нефтегазовым компаниям приходится продавать сырье с высоким дисконтом, из-за чего увеличивается дефицит российского бюджета. Добровольное сокращение объемов добычи нефти в РФ на 500 тыс. б/с лишнее тому подтверждение, даже с учетом высокого дисконта все объемы добычи продать не удается.

В секторе рекомендуем присмотреться к акциям «Роснефти», так как компания смогла полностью переориентировать экспорт своей продукции на Восток. При этом в конце декабря прошлого года общее собрание акционеров одобрило величину промежуточных дивидендов за 2022 год с дивидендной доходностью в 5,8%, в текущем году также можно ожидать выплаты дивидендов.

( Читать дальше )

Взгляд на сектор в целом пессимистический, поскольку, даже переориентировав все экспортные потоки российским нефтегазовым компаниям приходится продавать сырье с высоким дисконтом, из-за чего увеличивается дефицит российского бюджета. Добровольное сокращение объемов добычи нефти в РФ на 500 тыс. б/с лишнее тому подтверждение, даже с учетом высокого дисконта все объемы добычи продать не удается.

В секторе рекомендуем присмотреться к акциям «Роснефти», так как компания смогла полностью переориентировать экспорт своей продукции на Восток. При этом в конце декабря прошлого года общее собрание акционеров одобрило величину промежуточных дивидендов за 2022 год с дивидендной доходностью в 5,8%, в текущем году также можно ожидать выплаты дивидендов.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Новости рынков |Налоговая нагрузка на нефтегазовый сектор больше не будет повышаться в ближайшее время - Финам

- 17 февраля 2023, 15:54

- |

Новость о том, что добровольный взнос не затронет нефтегазовый сектор, можно считать умеренно позитивной.

Суммарный объём потенциальных изъятий составляет 300 млрд руб., что для всего рынка является относительно небольшой суммой, в связи с чем сегодня акции нефтяников растут примерно на уровне индекса. При этом подобная новость может стать сигналом о том, что налоговая нагрузка на нефтегазовый сектор больше не будет повышаться в ближайшее время, т.е. один из главных рисков временно сошёл на нет. В связи с этим мы сохраняем позитивный взгляд на некоторые компании из сектора.

В частности, мы выделяем акции «Роснефти». Уже в III квартале компания поставляла 77% экспортируемой сырой нефти на рынки АТР, что может позволить минимизировать ущерб от европейского эмбарго. Также «Роснефть» выгодно отличается высокой долей сорта ESPO в выручке, дисконт на который составляет всего $10-15 за баррель против почти $35 для сорта Urals. На долгосрочном горизонте «Роснефть» выделяет реализация масштабного проекта «Восток Ойл», который может быть полностью ориентирован на рынки АТР. Наша целевая цена по акциям «Роснефти» составляет 391,9 руб., что соответствует апсайду 13,6%.

( Читать дальше )

Суммарный объём потенциальных изъятий составляет 300 млрд руб., что для всего рынка является относительно небольшой суммой, в связи с чем сегодня акции нефтяников растут примерно на уровне индекса. При этом подобная новость может стать сигналом о том, что налоговая нагрузка на нефтегазовый сектор больше не будет повышаться в ближайшее время, т.е. один из главных рисков временно сошёл на нет. В связи с этим мы сохраняем позитивный взгляд на некоторые компании из сектора.

В частности, мы выделяем акции «Роснефти». Уже в III квартале компания поставляла 77% экспортируемой сырой нефти на рынки АТР, что может позволить минимизировать ущерб от европейского эмбарго. Также «Роснефть» выгодно отличается высокой долей сорта ESPO в выручке, дисконт на который составляет всего $10-15 за баррель против почти $35 для сорта Urals. На долгосрочном горизонте «Роснефть» выделяет реализация масштабного проекта «Восток Ойл», который может быть полностью ориентирован на рынки АТР. Наша целевая цена по акциям «Роснефти» составляет 391,9 руб., что соответствует апсайду 13,6%.

( Читать дальше )

Новости рынков |ОПЕК+ не будет увеличивать поставки нефти после сокращения добычи Россией - Атон

- 17 февраля 2023, 11:39

- |

ОПЕК+ сохранит ранее согласованный уровень добычи до конца 2023

Как сообщает Коммерсантъ со ссылкой на министра энергетики Саудовской Аравии Абдель Азиза бен Сальман Аль Сауда, соглашение ОПЕК+ об уровне добычи нефти, заключенное в октябре 2022, будет действовать до конца 2023. В октябре страны ОПЕК+ договорились о снижении добычи нефти на 2 млн барр. в сутки с ноября.

Как сообщает Коммерсантъ со ссылкой на министра энергетики Саудовской Аравии Абдель Азиза бен Сальман Аль Сауда, соглашение ОПЕК+ об уровне добычи нефти, заключенное в октябре 2022, будет действовать до конца 2023. В октябре страны ОПЕК+ договорились о снижении добычи нефти на 2 млн барр. в сутки с ноября.

Напомним, что 10 февраля вице-премьер РФ Александр Новак объявил о намерении России сократить добычу нефти на 0.5 млн барр./сут. с марта 2023. В свою очередь, представители ОПЕК+ уже заявляли, что ОПЕК+ не будет увеличивать поставки нефти после сокращения добычи Россией. У нас нет рейтинга по российским нефтяным компаниям.Атон

Новости рынков |В текущей ситуации от демпферного механизма выиграют вертикально интегрированные компании - Синара

- 13 февраля 2023, 16:32

- |

В минувшую субботу (11 февраля) правительство направило в Госдуму законопроект с изменениями ряда параметров налогообложения нефтяной отрасли. Изменения должны вступить в силу 1 апреля.

Вместо цены Urals в качестве нового бенчмарка предлагается в апреле использовать стоимость нефти Brent и применять к ней дисконт в $34/барр. В мае и июне дисконт уменьшается на $3/барр. в месяц, с июля он устанавливается на постоянном уровне $25/барр.

В формуле демпфера максимальный дисконт бензина к нефти Urals увеличивается на период с апреля по июнь включительно с $146/т до $182,5/т. С июля предельная величина дисконта на бензин не устанавливается. Законопроектом предусматривается максимальная величина дисконта дизтоплива к Urals в $73/т до конца года.

( Читать дальше )

Вместо цены Urals в качестве нового бенчмарка предлагается в апреле использовать стоимость нефти Brent и применять к ней дисконт в $34/барр. В мае и июне дисконт уменьшается на $3/барр. в месяц, с июля он устанавливается на постоянном уровне $25/барр.

В формуле демпфера максимальный дисконт бензина к нефти Urals увеличивается на период с апреля по июнь включительно с $146/т до $182,5/т. С июля предельная величина дисконта на бензин не устанавливается. Законопроектом предусматривается максимальная величина дисконта дизтоплива к Urals в $73/т до конца года.

( Читать дальше )

Новости рынков |Изменения в налогообложении нефтянки позитивны для бюджета - Промсвязьбанк

- 13 февраля 2023, 13:14

- |

Изменения в налогообложении нефтянки. Топ-менеджеры российских нефтяных компаний обсудили на совещании у вице-премьера РФ Александра Новака планируемые изменения в нефтяном налогообложении, сообщили «Интерфаксу» несколько источников, знакомых с ситуацией. Совещание состоялось в субботу, 11 февраля, на совещании присутствовал также министр финансов РФ Антон Силуанов.

Основной темой совещания стало определение методики расчета Urals. Так, будет привязка к Brent, но дисконт будет фиксированным, при этом он будет с апреля по июль 2023 г. сокращаться: в апреле составит 34 долл./барр., в мае — 31 долл./барр., в июне — 28 долл./барр., в июле — 25 долл.

В текущих условия определение методики расчета цены на российскую нефть — ожидаемая мера, так как ранее возник ряд проблем из-за изменения логистики и базы расчета (CIF/FOB).

Новая мера однозначно позитивна для бюджета, для бизнеса — вносит некую ясность, но непонятно, как в этом случае НК оперировать скидками для покупателей (то есть, если они будут продавать дешевле, чем установленная цена). На этом фоне мы видим риски по некоторому ограничению добычи.

( Читать дальше )

Основной темой совещания стало определение методики расчета Urals. Так, будет привязка к Brent, но дисконт будет фиксированным, при этом он будет с апреля по июль 2023 г. сокращаться: в апреле составит 34 долл./барр., в мае — 31 долл./барр., в июне — 28 долл./барр., в июле — 25 долл.

В текущих условия определение методики расчета цены на российскую нефть — ожидаемая мера, так как ранее возник ряд проблем из-за изменения логистики и базы расчета (CIF/FOB).

Новая мера однозначно позитивна для бюджета, для бизнеса — вносит некую ясность, но непонятно, как в этом случае НК оперировать скидками для покупателей (то есть, если они будут продавать дешевле, чем установленная цена). На этом фоне мы видим риски по некоторому ограничению добычи.

( Читать дальше )

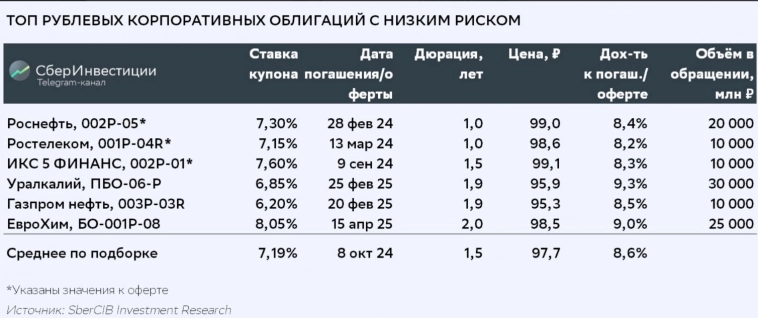

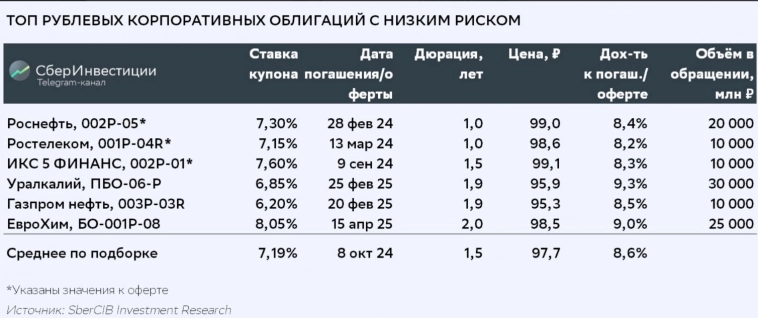

Новости рынков |Подборка облигаций с низким кредитным риском - СберИнвестиции

- 09 февраля 2023, 17:00

- |

В подборке облигаций с низким кредитным риском от аналитиков SberCIB Investment Research произошли изменения: в состав добавили выпуск X5 Retail Group вместо бумаги Магнита.

Кроме того, в подборку включили другие выпуски облигаций Ростелекома и Газпром Нефти, и убрали из неё выпуски Славнефти и МТС.

Кроме того, в подборку включили другие выпуски облигаций Ростелекома и Газпром Нефти, и убрали из неё выпуски Славнефти и МТС.

В подборке — консервативно подобранные бумаги крупных финансово устойчивых компаний. В новом составе незначительно снизилась доходность — с 9,1% до 8,6%, а дюрация сократилась с 2,2 до 1,5 года.СберИнвестиции

Новости рынков |Ликвидность юаневого облигационного сегмента - Финам

- 09 февраля 2023, 14:54

- |

Снижение активности на рынке первичных размещений юаневых облигаций дает возможность подвести некоторые итоги в части биржевой ликвидности этого сегмента рынка.

Одним из трендов 2022 года стало появление нового сегмента облигаций от российских заемщиков, номинированных в китайских юанях. По состоянию на 9 февраля 2023 года сектор насчитывает 10 эмитентов, представляющих банковское дело, микрофинансы, металлургию, добычу золота, нефтегазовый сегмент и целлюлозно-бумажную промышленность. 17 выпусков на Мосбирже потенциально дают возможность инвестировать в различную дюрацию, принципы генерации дохода и кредитный риск. Важным моментом является то, что в случае с юаневыми бондами мы имеем дело с, так сказать, «чистым» валютным инвестированием: обслуживание этих ценных бумаг происходит в валюте номинала. Это отличает юаневый сектор от сегмента «замещающих» облигаций, которые являются только экспозицией на валюту (их обслуживание происходит в рублях по курсу ЦБ РФ).

( Читать дальше )

Одним из трендов 2022 года стало появление нового сегмента облигаций от российских заемщиков, номинированных в китайских юанях. По состоянию на 9 февраля 2023 года сектор насчитывает 10 эмитентов, представляющих банковское дело, микрофинансы, металлургию, добычу золота, нефтегазовый сегмент и целлюлозно-бумажную промышленность. 17 выпусков на Мосбирже потенциально дают возможность инвестировать в различную дюрацию, принципы генерации дохода и кредитный риск. Важным моментом является то, что в случае с юаневыми бондами мы имеем дело с, так сказать, «чистым» валютным инвестированием: обслуживание этих ценных бумаг происходит в валюте номинала. Это отличает юаневый сектор от сегмента «замещающих» облигаций, которые являются только экспозицией на валюту (их обслуживание происходит в рублях по курсу ЦБ РФ).

( Читать дальше )

Новости рынков |Пока газ дорожает, Акрон может быть эффективным - Иволга Капитал

- 01 февраля 2023, 19:55

- |

Наступил февраль, во второй месяц года я бы смотрел на наиболее дешевые истории на российском рынке. В первую очередь, это «голубые фишки». Они же и первые претенденты на двузначную дивидендную доходность. В фаворитах для меня – «Сбер» и «Роснефть». «НОВАТЭК» остается интересной историей, хотя его и нельзя назвать настолько же дешевым, как другие акции.

ИК «Иволга Капитал»

Я бы все-таки искал дивидендную доходность в «голубых фишках». Способствовать высоким выплатам там будет и желание государства, и более понятная дивидендная история.

«Акрон», это «второй эшелон» — не столь большая ликвидность и крайне высокая зависимость от цен на газ. Пока газ дорожает, компания может быть эффективной из-за разницы внутренних и мировых цен на природный газ. Но сейчас мы уже не видим тех значений, который были год назад, и это будет существенно ограничивать возможную доходность бумаг.Александров Дмитрий

ИК «Иволга Капитал»

Я бы все-таки искал дивидендную доходность в «голубых фишках». Способствовать высоким выплатам там будет и желание государства, и более понятная дивидендная история.

Новости рынков |Российский рынок акций – на тонком льду или в тихой гавани - Синара

- 26 января 2023, 20:01

- |

В рамках этого обзора мы начинаем определять степень инвестиционного риска, с которым, исходя из нашей методики, связаны инвестиции в российские акции. Для всех акций анализируемых эмитентов с рейтингами «Держать» и «Покупать» мы рассчитали степень риска в диапазоне от одного (● — «минимальная») до пяти (●●●●● — «максимальная»). Рекомендуем инвесторам при принятии решения обращать внимание не только на потенциал роста стоимости той или иной бумаги, но и на соответствующий уровень риска.

Наша методика включает риски двух категорий. Мы определили ключевые риски для держателей анализируемых акций и разделили их на две категории. За каждый из рисков первой категории — отсутствие отчетности, регистрация компании-эмитента не в РФ, угроза национализации — мы начисляли эмитенту по 1,5 балла. По 1 баллу добавлял каждый риск второй категории: отказ от выплаты дивидендов, значительная долговая нагрузка, неопределенность в отношении перспектив соответствующей отрасли, рост капитальных затрат, возможное участие эмитента в сделках слияний и поглощений, существенная зависимость оценки справедливой стоимости от допущений в отношении темпов роста, низкая ликвидность конкретной ценной бумаги. Округление производилось на усмотрение аналитика. Обратим внимание, что с течением времени степень инвестиционного риска может изменяться в зависимости от ситуации.

( Читать дальше )

Наша методика включает риски двух категорий. Мы определили ключевые риски для держателей анализируемых акций и разделили их на две категории. За каждый из рисков первой категории — отсутствие отчетности, регистрация компании-эмитента не в РФ, угроза национализации — мы начисляли эмитенту по 1,5 балла. По 1 баллу добавлял каждый риск второй категории: отказ от выплаты дивидендов, значительная долговая нагрузка, неопределенность в отношении перспектив соответствующей отрасли, рост капитальных затрат, возможное участие эмитента в сделках слияний и поглощений, существенная зависимость оценки справедливой стоимости от допущений в отношении темпов роста, низкая ликвидность конкретной ценной бумаги. Округление производилось на усмотрение аналитика. Обратим внимание, что с течением времени степень инвестиционного риска может изменяться в зависимости от ситуации.

( Читать дальше )

Новости рынков |Фавориты в нефтегазовом секторе — Лукойл, Роснефть - Синара

- 23 января 2023, 18:45

- |

Нефтяники не смогут включать в контракты пункты о «потолке» цен

Как сообщил «Коммерсантъ», Правительство РФ примет постановление, которым запретит российским нефтяным компаниям включать пункт о «потолке» цен на нефть, введенном «Большой семеркой», в экспортные контракты. Вступить в силу постановление может 1 февраля. От экспортеров потребуют представлять контракты на проверку в Федеральную таможенную службу. До 1 апреля Минэнерго начнет мониторинг экспортной цены на российскую нефть на основе актуальных данных о поставках, которые компании будут обязаны предоставлять. Минэнерго на ежемесячной основе станет получать от экспортеров информацию о ключевых условиях экспортных контрактов: покупателях, ценах, направлениях фактических отгрузок, а также условиях фрахта и страхования грузов.

Президентский указ в конце декабря уже предусматривал запрет на включение пункта о ценовых «потолках» для сырой нефти и нефтепродуктов в контрактах на морские поставки (с 1 февраля на 5 месяцев). Мониторинг цен в контрактах и поставок позволит правительству следить за состоянием российского экспорта на регулярной основе в сложных условиях внешних ограничений — и, если потребуется, предлагать изменения. Обе меры вряд ли повлияют на выручку экспортеров сразу же, в начале февраля.

ИБ «Синара»

Как сообщил «Коммерсантъ», Правительство РФ примет постановление, которым запретит российским нефтяным компаниям включать пункт о «потолке» цен на нефть, введенном «Большой семеркой», в экспортные контракты. Вступить в силу постановление может 1 февраля. От экспортеров потребуют представлять контракты на проверку в Федеральную таможенную службу. До 1 апреля Минэнерго начнет мониторинг экспортной цены на российскую нефть на основе актуальных данных о поставках, которые компании будут обязаны предоставлять. Минэнерго на ежемесячной основе станет получать от экспортеров информацию о ключевых условиях экспортных контрактов: покупателях, ценах, направлениях фактических отгрузок, а также условиях фрахта и страхования грузов.

Президентский указ в конце декабря уже предусматривал запрет на включение пункта о ценовых «потолках» для сырой нефти и нефтепродуктов в контрактах на морские поставки (с 1 февраля на 5 месяцев). Мониторинг цен в контрактах и поставок позволит правительству следить за состоянием российского экспорта на регулярной основе в сложных условиях внешних ограничений — и, если потребуется, предлагать изменения. Обе меры вряд ли повлияют на выручку экспортеров сразу же, в начале февраля.

Нефтяной сектор до сих пор показывал хороший уровень добычи, и цена на покупку нефти в Азии показывает достаточно умеренный (около $10/барр.) дисконт к Brent. Наши фавориты в секторе — ЛУКОЙЛ и Роснефть.Бахтин Кирилл

ИБ «Синара»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс