SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Динамика акций X5 - это следствие недостаточной замотивированности менеджмента

- 28 июня 2018, 18:38

- |

Эксперты в ходе онлайн-конференции на сайте Finam.ru «Российский ритейл: чемпионат, налоги и сделки M&A» высказали свои взгляды на перспективы акций X5 Retail Group.

Тимур Нигматуллин, аналитик АО «Открытие Брокер»: «Х5 до недавних пор был очень сильным игроком в отрасли, но акционеры и совет директоров недостаточно замотивировали ключевой менеджмент (директора сегмента „Перекресток“ генерирующего 15% выручки и „Пятерочки“ дающей 78% выручки) опционными программами и/или прямым владением акций. Это очень серьезная ошибка на таком сложном и высококонкурентном рынке, как FMCG. В итоге менеджмент перешел или скоро перейдет к конкурентам. Тот график, что рисуют бумаги на Московской бирже — закономерное следст»вие все перечисленного. На горизонте года я бы не ждал особых изменений в бизнесе, сохранится влияние решений старого менеджмента.

Алексей Коренев, аналитик ГК «ФИНАМ»: «Я бы не рекомендовал спешить c покупкой Х5 (равно, как и основного конкурента „Магнита“) по крайней мере пока не выйдут отчеты за 3-й и 4-й квартал этого года (результаты 2-го более-менее уже предсказуемы). Для тех, кто уже имеет в портфеле бумаги Х5, сохраняется рекомендация „держать“.

Георгий Ващенко, начальник управления операций на российском рынке ИК „Фридом Финанс“: „Пока вижу поддержку цены GDR на уровне $26. На мой взгляд, инвесторы дождутся отчета за 1П. Но целевые цены выше $40 в прогнозах от крупных инвестдомов, на мой взгляд, будут достигнуты еще не скоро“.

Тимур Нигматуллин, аналитик АО «Открытие Брокер»: «Х5 до недавних пор был очень сильным игроком в отрасли, но акционеры и совет директоров недостаточно замотивировали ключевой менеджмент (директора сегмента „Перекресток“ генерирующего 15% выручки и „Пятерочки“ дающей 78% выручки) опционными программами и/или прямым владением акций. Это очень серьезная ошибка на таком сложном и высококонкурентном рынке, как FMCG. В итоге менеджмент перешел или скоро перейдет к конкурентам. Тот график, что рисуют бумаги на Московской бирже — закономерное следст»вие все перечисленного. На горизонте года я бы не ждал особых изменений в бизнесе, сохранится влияние решений старого менеджмента.

Алексей Коренев, аналитик ГК «ФИНАМ»: «Я бы не рекомендовал спешить c покупкой Х5 (равно, как и основного конкурента „Магнита“) по крайней мере пока не выйдут отчеты за 3-й и 4-й квартал этого года (результаты 2-го более-менее уже предсказуемы). Для тех, кто уже имеет в портфеле бумаги Х5, сохраняется рекомендация „держать“.

Георгий Ващенко, начальник управления операций на российском рынке ИК „Фридом Финанс“: „Пока вижу поддержку цены GDR на уровне $26. На мой взгляд, инвесторы дождутся отчета за 1П. Но целевые цены выше $40 в прогнозах от крупных инвестдомов, на мой взгляд, будут достигнуты еще не скоро“.

- комментировать

- Комментарии ( 0 )

Новости рынков |Х5 Retail Group отчитается 26 апреля и проведет телеконференцию

- 25 апреля 2018, 13:36

- |

В четверг, 26 апреля, X5 Retail Group опубликует отчетность за 1 кв. 2018 г. по МСФО.

( Читать дальше )

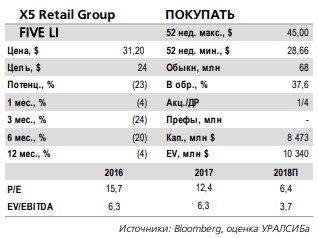

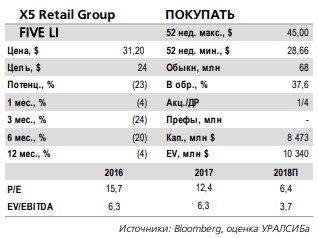

Мы ожидаем, что сохраняющиеся высокие темпы расширения бизнеса и конкурентная ситуация окажут некоторое давление на рентабельность. В частности, консолидированная выручка компании, по нашим прогнозам, вырастет на 20% (здесь и далее – год к году) до 352 млрд руб. (6,2 млрд долл.), а EBITDA – на 1% до 22,3 млрд руб. (393 млн долл.), что предполагает снижение рентабельности по EBITDA на 1,2 п.п. год к году или на 0,3 п.п. квартал к кварталу до 6,4%. Мы также прогнозируем чистую прибыль в размере 6,5 млрд руб. (115 млн долл.), что означает чистую рентабельность 1,9%.

По нашим оценкам, валовая прибыль X5 в 1 кв. 2018 г. увеличится на 19% до 84 млрд руб. (1,5 млрд долл.). Это будет означать падение валовой рентабельности на 0,3 п.п. до 23,8%. Мы также прогнозируем общие и административные расходы на уровне 17,8% от выручки, или 62,7 млрд руб. (1,1 млрд долл.), включая расходы на персонал и аренду в размере 27,8 млрд руб. (489 млн долл.) и 16,3 млрд руб. (287 млн долл.) соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс