SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Рынок ОФЗ готовится к снижению ключевой ставки - Промсвязьбанк

- 02 июня 2022, 15:01

- |

В среду инвесторы активизировали покупку ОФЗ. Индекс цен гособлигаций RGBI вырос на 0,89% при достаточно больших оборотах – 16,9 млрд. руб. Доходность ОФЗ срочностью до 5 лет снизилась на 40 б.п., более длинных бумаг на 20 – 30 б.п. Приток средств на рынок облигаций стимулируют ожидания снижения ключевой ставки.

Структурный профицит ликвидности в банковском секторе к началу июня восстановился до 2 трлн руб. и в ближайшие месяцы может продолжить рост. В результате снижения спроса на ликвидность со стороны банков дисконт в ставках по депозитам к ключевой ставке растет, что повышает привлекательность ОФЗ по сравнению с депозитами и стимулирует приток средств на рынок облигаций.

Также в качестве факторам поддержки спроса на ОФЗ мы отмечаем намерения российских властей по стимулирование девалютизации экономики и финансового сектора. В частности, обсуждается введение отрицательных ставок по валютным депозитам для юрлиц. Такая политика приведет к повышению спроса на рублевые инструменты. При этом Минфин РФ в этом году планирует погашение обращающихся ОФЗ на 1 трлн руб. и не намерен размещать новый госдолг. Дефицит рублевых инструментов в ближайшее время будет поддерживать спрос на ОФЗ.

( Читать дальше )

Структурный профицит ликвидности в банковском секторе к началу июня восстановился до 2 трлн руб. и в ближайшие месяцы может продолжить рост. В результате снижения спроса на ликвидность со стороны банков дисконт в ставках по депозитам к ключевой ставке растет, что повышает привлекательность ОФЗ по сравнению с депозитами и стимулирует приток средств на рынок облигаций.

Также в качестве факторам поддержки спроса на ОФЗ мы отмечаем намерения российских властей по стимулирование девалютизации экономики и финансового сектора. В частности, обсуждается введение отрицательных ставок по валютным депозитам для юрлиц. Такая политика приведет к повышению спроса на рублевые инструменты. При этом Минфин РФ в этом году планирует погашение обращающихся ОФЗ на 1 трлн руб. и не намерен размещать новый госдолг. Дефицит рублевых инструментов в ближайшее время будет поддерживать спрос на ОФЗ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Открытие идеи по облигациям Саратовской области, текущая доходность 11,5–12,5% - SberCIB

- 30 мая 2022, 14:47

- |

Облигации Саратовской области (серия 35001, краткое название — СаратОбл17) в последние дни росли в цене медленнее остальных ОФЗ. При дюрации в полтора года спред к сопоставимому участку кривой ОФЗ составляет 200–275 б. п. В то же время средний спред за период с февраля 2021 года по февраль 2022 года составил 100 б. п. По мнению аналитиков SberCIB Investment Research, такое расширение спреда неоправданно.

Минфин принимает меры, чтобы обеспечить финансовую стабильность субъектов РФ в условиях ужесточения санкционного режима. Это позволит им полностью выполнять свои обязательства. В мае Саратовской области предоставили кредит из федерального бюджета в размере 15,2 млрд ₽ по ставке 0,1% годовых, который необходимо будет погасить в 2025–2028 годах. Кроме того, Минфин увеличил лимиты казначейских кредитов регионам на 2022 год до 10% от собственных средств региона.

Главный сдерживающий фактор — невысокая ликвидность облигаций Саратовской области:

среднедневной объём торгов выпуска на бирже с начала мая составил чуть больше 1,5 млн ₽. Поэтому бумаги, по мнению аналитиков, не подходят для краткосрочного размещения средств, то есть на срок менее чем 3–6 месяцев.

Минфин принимает меры, чтобы обеспечить финансовую стабильность субъектов РФ в условиях ужесточения санкционного режима. Это позволит им полностью выполнять свои обязательства. В мае Саратовской области предоставили кредит из федерального бюджета в размере 15,2 млрд ₽ по ставке 0,1% годовых, который необходимо будет погасить в 2025–2028 годах. Кроме того, Минфин увеличил лимиты казначейских кредитов регионам на 2022 год до 10% от собственных средств региона.

Главный сдерживающий фактор — невысокая ликвидность облигаций Саратовской области:

среднедневной объём торгов выпуска на бирже с начала мая составил чуть больше 1,5 млн ₽. Поэтому бумаги, по мнению аналитиков, не подходят для краткосрочного размещения средств, то есть на срок менее чем 3–6 месяцев.

Целевой уровень доходности по облигациям — 9,5%, он может быть достигнут благодаря сохранению тенденции к снижению доходностей на рынке ОФЗ и сокращению спреда к кривой гособлигаций до нормальных значений.SberCIB

Новости рынков |Модельный портфель рублевых облигаций - Синара

- 27 мая 2022, 21:01

- |

Доходности ОФЗ с момента выхода предыдущего обзора (18.04.2022) снизились в среднем на 100 б. п. по всей длине кривой, при этом корпоративные выпуски по динамике котировок продолжают отставать от госбумаг. На наш взгляд, сейчас можно увеличить долю корпоративных бумаг за счет снижения доли ОФЗ.

Инвесторы в ОФЗ сохраняют оптимизм. Кривая ОФЗ с момента выхода предыдущего обзора «Модельный портфель рублевых облигаций» сместилась вниз в среднем на 100 б. п. В значительной степени этому поспособствовали итоги внеочередного заседания совета директоров ЦБ РФ, на котором регулятор сократил ключевую ставку до 11% и сообщил о возможном дальнейшем ее снижении. На наш взгляд, бумаги с дюрацией свыше четырех лет сохраняют потенциал роста в среднесрочной перспективе.

Первичный рынок: новые размещения привлекательны. Перед майскими праздниками Ростелеком повторно разместил ранее выкупленный по оферте выпуск, а МТС собрала заявки на 4-летний выпуск объемом 10 млрд руб. с купоном 11,75% годовых (доходность — 12,28%). Эмитенты размещают бумаги с довольно щедрыми премиями, которые предполагают потенциал роста облигаций при выходе на вторичный рынок.

( Читать дальше )

Инвесторы в ОФЗ сохраняют оптимизм. Кривая ОФЗ с момента выхода предыдущего обзора «Модельный портфель рублевых облигаций» сместилась вниз в среднем на 100 б. п. В значительной степени этому поспособствовали итоги внеочередного заседания совета директоров ЦБ РФ, на котором регулятор сократил ключевую ставку до 11% и сообщил о возможном дальнейшем ее снижении. На наш взгляд, бумаги с дюрацией свыше четырех лет сохраняют потенциал роста в среднесрочной перспективе.

Первичный рынок: новые размещения привлекательны. Перед майскими праздниками Ростелеком повторно разместил ранее выкупленный по оферте выпуск, а МТС собрала заявки на 4-летний выпуск объемом 10 млрд руб. с купоном 11,75% годовых (доходность — 12,28%). Эмитенты размещают бумаги с довольно щедрыми премиями, которые предполагают потенциал роста облигаций при выходе на вторичный рынок.

( Читать дальше )

Новости рынков |После снижения ставки ЦБ РФ и доходности ОФЗ ожидается рост предложения новых выпусков корпоративных облигаций - Промсвязьбанк

- 27 мая 2022, 14:22

- |

Segezha Group размещает облигации с доходностью 13,29% на 1,5 года

Вчера Сегежа Групп провела сбор заявок на облигации серии 002Р-4R. Индикативный диапазон доходности предполагал премию к ОФЗ в размере 330 – 350 б.п. Рост оптимизма на рынке облигаций после снижения ключевой ставки позволил компании привлечь 7 млрд руб. с премией к ОФЗ 332 б.п., что соответствует нижней границе первоначально объявленного ориентира. Ставка купона по выпуску установлена в размере 11% годовых, размещение прошло по цене 97,75% от номинала, что соответствует доходности 13,29% годовых.

После снижения ключевой ставки и снижения доходности ОФЗ ожидаем увеличения предложения новых выпусков корпоративных облигаций. Смягчение денежно-кредитной политики повышает доступность заемных средств для компаний и снижает кредитные риски. На этом фоне корпоративные облигации в ближайшее время скорее всего будут сокращать премию в доходности к ОФЗ.

Вчера Сегежа Групп провела сбор заявок на облигации серии 002Р-4R. Индикативный диапазон доходности предполагал премию к ОФЗ в размере 330 – 350 б.п. Рост оптимизма на рынке облигаций после снижения ключевой ставки позволил компании привлечь 7 млрд руб. с премией к ОФЗ 332 б.п., что соответствует нижней границе первоначально объявленного ориентира. Ставка купона по выпуску установлена в размере 11% годовых, размещение прошло по цене 97,75% от номинала, что соответствует доходности 13,29% годовых.

Наше мнение Условия размещения облигаций Сегежа Групп серии 002Р-4R могут быть интересны для широкого круга инвесторов. Находящиеся в обращении облигации компании торгуются с премией к ОФЗ около 270 б.п. Кредитный рейтинг компании находится на уровне «ruА+» от Эксперт РА, прогноз «позитивный».Промсвязьбанк

После снижения ключевой ставки и снижения доходности ОФЗ ожидаем увеличения предложения новых выпусков корпоративных облигаций. Смягчение денежно-кредитной политики повышает доступность заемных средств для компаний и снижает кредитные риски. На этом фоне корпоративные облигации в ближайшее время скорее всего будут сокращать премию в доходности к ОФЗ.

Новости рынков |Доходность 10-летних ОФЗ имеет потенциал снижения до 10% годовых - Промсвязьбанк

- 23 мая 2022, 16:22

- |

В пятницу доходность 10-летних ОФЗ опустилась до 10,27% (-5 б.п. за день и на 17 б.п. за неделю). Инвесторы продолжили покупку гособлигаций срочностью более трех лет на ожиданиях более быстрого снижения ключевой ставки ЦБР после выхода данных по замедлению инфляции за неделю с 7 по 13 мая и до 17,69% в годовом сравнении по сравнению с 17,83% в конце апреля.

Ближайшее заседание ЦБР состоится 10 июня. Если инфляция в ближайшие недели продолжит замедляться, то ЦБР может снизить ставку до 12 – 13% и сохранит сигнал о возможности смягчения денежно-кредитной политики. При реализации данного сценария доходность 10-летних ОФЗ может снизиться до 10% годовых к середине июня.

«Промсвязьбанк»

Ближайшее заседание ЦБР состоится 10 июня. Если инфляция в ближайшие недели продолжит замедляться, то ЦБР может снизить ставку до 12 – 13% и сохранит сигнал о возможности смягчения денежно-кредитной политики. При реализации данного сценария доходность 10-летних ОФЗ может снизиться до 10% годовых к середине июня.

Корпоративные облигации за неделю также показали позитивную ценовую динамику. Индекс доходности 30 наиболее ликвидных облигаций IFX-Cbonds снизился на 27 б.п., до 12,7%. Премия в доходности корпоративных облигациях к ОФЗ постепенно сужается, но все еще находится на повышенном уровне (218 б.п.) по сравнению со средним историческим значением (70 – 100 б.п.). С учетом этого покупка облигаций эмитентов первого-второго эшелонов на текущих уровнях выглядит привлекательно.Монастыршин Дмитрий

«Промсвязьбанк»

Новости рынков |Рублёвые облигации Белоруссии отстали от рынка ОФЗ - СберИнвестиции

- 28 апреля 2022, 14:27

- |

Трёхлетний выпуск Беларусь-07 (с погашением в 2025 году) сейчас торгуется со спредом 480 б. п. к сопоставимому участку кривой ОФЗ, что близко к историческому максимуму. При этом за период с февраля 2021-го по февраль 2022-го средний спред составлял 200 б. п.

По мнению аналитиков SberCIB Investment Research, текущая премия по облигациям Белоруссии завышена: у страны не должно возникнуть проблем с обслуживанием рублёвого долга с учётом планов дальнейшей экономической интеграции с Россией. Белоруссия уже добилась более комфортного графика платежей по госкредитам перед Россией — по достигнутой договорённости, часть платежей будет смещена на пять-шесть лет вперёд. Это позволит высвободить дополнительные ресурсы для обслуживания облигационного рублёвого долга.

По мнению аналитиков SberCIB Investment Research, текущая премия по облигациям Белоруссии завышена: у страны не должно возникнуть проблем с обслуживанием рублёвого долга с учётом планов дальнейшей экономической интеграции с Россией. Белоруссия уже добилась более комфортного графика платежей по госкредитам перед Россией — по достигнутой договорённости, часть платежей будет смещена на пять-шесть лет вперёд. Это позволит высвободить дополнительные ресурсы для обслуживания облигационного рублёвого долга.

Для менее толерантных к процентному риску инвесторов можно обратить внимание на выпуски Беларусь-03 и -04, погашающиеся в августе этого года и торгующиеся с доходностью в 16,8%. Однако их спред к ОФЗ несколько ниже — около 300 б. п.СберИнвестиции

Новости рынков |МТС размещает новые облигации с доходностью 12,28% - Промсвязьбанк

- 27 апреля 2022, 16:09

- |

МТС вчера провели сбор заявок на новый выпуск 4-летних облигаций объемом 10 млрд. руб.

Это первое рыночной размещение с февраля месяца. Техническое размещение на ММВБ пройдет до 6 мая. Первоначальный ориентир ставки купона был объявлен на уровне 12,0% годовых. По мере формирования книги заявок ставка купона была снижена до 11,75%, что соответствует доходности 12,28% годовых. Выплата купонов будет проводиться ежеквартально.

Это первое рыночной размещение с февраля месяца. Техническое размещение на ММВБ пройдет до 6 мая. Первоначальный ориентир ставки купона был объявлен на уровне 12,0% годовых. По мере формирования книги заявок ставка купона была снижена до 11,75%, что соответствует доходности 12,28% годовых. Выплата купонов будет проводиться ежеквартально.

Доходность первичного размещения облигаций МТС предполагает премию к доходности ОФЗ аналогичной срочности в размере 220 б.п. Это соответствует премии, с которой торгуются бумаги аналогичного кредитного качества в текущих реалиях. При этом мы обращаем внимание, что в 2020 – 2021 годах первичные размещение облигаций МТС проходили с премией к ОФЗ в размере 50 – 90 б.п. Текущий большой размер премии к ОФЗ в корпоративных облигациях, мы считаем интересной инвестиционной идеей. Ожидаем сужения премии по мере улучшения рыночной конъюнктуры. Спрос на облигации эмитентов с кредитным рейтингом «ААА» по национальной шкале будет поддерживать сокращение объема ОФЗ в обращении в этом году (на 1,0 трлн руб. согласно графику).Промсвязьбанк

Новости рынков |Модельный портфель рублевых облигаций - Синара

- 18 апреля 2022, 18:00

- |

Мы начинаем публикацию нового ежемесячного обзора — «Модельного портфеля рублевых облигаций». В такой портфель мы включаем бумаги, наиболее, по нашей оценке, привлекательные в текущих условиях. Так, на данный момент мы считаем, что инвесторам стоит сконцентрироваться на бумагах первого эшелона, которые немного отстают от ОФЗ по динамике котировок и имеют потенциал роста.

Рынок ОФЗ: неожиданный оптимизм. В качестве консервативных инвестиций можно рассматривать ОФЗ с погашением 2–3 года, которые сейчас торгуются с доходностью около 11% годовых, с целью удержания их до погашения. Согласно нашему прогнозу, к концу этого года инфляция начнет замедляться и в следующих периодах окажется ниже текущих уровней, благодаря чему инвесторы получат положительную доходность.

Первичный рынок: вынужденная пауза. Мы не ожидаем полноценного функционирования первичного рынка, прежде чем геополитическая обстановка нормализуется, а ставки доходности на вторичном рынке снизятся до более привычных уровней против текущих 12–17% годовых в первом эшелоне и свыше 20% годовых во втором. В сегодняшних условиях компании, которые все же решатся на выход на первичный рынок, станут предлагать преимущественно короткие бумаги.

( Читать дальше )

Рынок ОФЗ: неожиданный оптимизм. В качестве консервативных инвестиций можно рассматривать ОФЗ с погашением 2–3 года, которые сейчас торгуются с доходностью около 11% годовых, с целью удержания их до погашения. Согласно нашему прогнозу, к концу этого года инфляция начнет замедляться и в следующих периодах окажется ниже текущих уровней, благодаря чему инвесторы получат положительную доходность.

Первичный рынок: вынужденная пауза. Мы не ожидаем полноценного функционирования первичного рынка, прежде чем геополитическая обстановка нормализуется, а ставки доходности на вторичном рынке снизятся до более привычных уровней против текущих 12–17% годовых в первом эшелоне и свыше 20% годовых во втором. В сегодняшних условиях компании, которые все же решатся на выход на первичный рынок, станут предлагать преимущественно короткие бумаги.

( Читать дальше )

Новости рынков |Курс доллара может завершить неделю ростом - Промсвязьбанк

- 15 апреля 2022, 11:05

- |

Пара доллар-рубль третий день подряд демонстрирует рост в ходе вчерашних торгов, приближавшись к значениям 24 февраля (82-83 руб.).

В четверг рубль на фоне низкой торговой активности начал торги с ослабления, следуя за ростом доходности по коротким ОФЗ, что говорит о продолжающемся росте инфляционных ожиданий в стране. Отметим, что по нашим оценкам, импорт в РФ в марте сократился на 27%, что стимулирует рост цен внутри страны. Тем не менее, во второй половине дня, после выхода экспортеров на валютный рынок, рубль компенсировал часть потерь, а пара доллар-рубль опустилась к 80,9 руб. (напомним, что избыток предложения долларов на рынке сохраняется). Отметим, что ключевые валюты ЕМ также прибывали, хоть и под меньшим, но давлением, при этом цены на нефть Brent вновь перевалили за 111 долл./барр.

«Промсвязьбанк»

В четверг рубль на фоне низкой торговой активности начал торги с ослабления, следуя за ростом доходности по коротким ОФЗ, что говорит о продолжающемся росте инфляционных ожиданий в стране. Отметим, что по нашим оценкам, импорт в РФ в марте сократился на 27%, что стимулирует рост цен внутри страны. Тем не менее, во второй половине дня, после выхода экспортеров на валютный рынок, рубль компенсировал часть потерь, а пара доллар-рубль опустилась к 80,9 руб. (напомним, что избыток предложения долларов на рынке сохраняется). Отметим, что ключевые валюты ЕМ также прибывали, хоть и под меньшим, но давлением, при этом цены на нефть Brent вновь перевалили за 111 долл./барр.

Сегодня мы ожидаем, что пара доллар-рубль продолжит плавный рост, завершив неделю у верхней границы диапазона 81-83 руб. Заметим, что технически потенциал укрепления доллара сохраняется.Жильников Егор

«Промсвязьбанк»

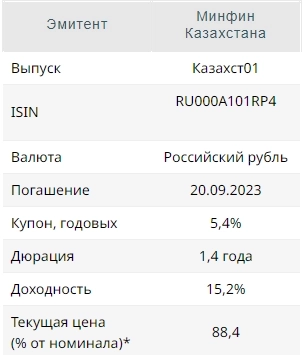

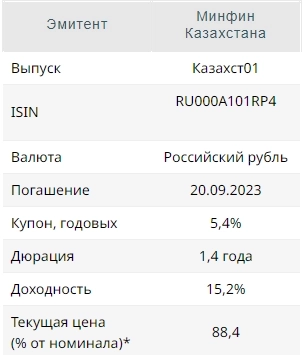

Новости рынков |Рублевая облигация Казахстана с погашением в сентябре 2023 года: куй железо, пока горячо - Финам

- 13 апреля 2022, 18:34

- |

Российский рублевый облигационный рынок быстро приходит в себя и уверенно отыгрывает последние политико-экономические потрясения. С учетом этой динамики мы предлагаем инвесторам обратить внимание на те ликвидные бумаги, которые еще не успели полностью восстановиться, но сочетание риска и доходности которых выглядит привлекательно.

Самый высокорейтинговый выпуск в рублевом сегменте. После исключения российских бумаг из глобальных долговых индексов и фактического обнуления ведущими международными агентствами кредитных рейтингов отечественных эмитентов (включая Минфин РФ) облигации Казахстана стали по сути единственными бумагами в рублевом сегменте, эмитент которых имеет «инвестиционные» рейтинги от агентств «Большой тройки».

В результате инвестиционный кейс казахстанских облигаций, номинированных в российской валюте, сейчас выглядит несколько парадоксально: они торгуются с большей доходностью, чем ОФЗ, притом что последние имеют кредитные рейтинги на много ступеней ниже.

( Читать дальше )

Самый высокорейтинговый выпуск в рублевом сегменте. После исключения российских бумаг из глобальных долговых индексов и фактического обнуления ведущими международными агентствами кредитных рейтингов отечественных эмитентов (включая Минфин РФ) облигации Казахстана стали по сути единственными бумагами в рублевом сегменте, эмитент которых имеет «инвестиционные» рейтинги от агентств «Большой тройки».

В результате инвестиционный кейс казахстанских облигаций, номинированных в российской валюте, сейчас выглядит несколько парадоксально: они торгуются с большей доходностью, чем ОФЗ, притом что последние имеют кредитные рейтинги на много ступеней ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс