SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Минфин на аукционах в ноябре пока обходится без флоатеров - Райффайзенбанк

- 22 ноября 2023, 13:40

- |

Сегодня Минфин проведет один аукцион. Как и 2 недели назад, рынку предлагается классический 14-летний выпуск ОФЗ-ПД 26243. Лимиты на аукционах сейчас не устанавливаются, Минфин отсекает заявки с приемлемой премией. Напомним, что с начала ноября активизировался спрос на бумаги с постоянным доходом – с тех пор средний объем размещения на один выпуск ОФЗ-ПД оказался близок к 50 млрд руб. (в ноябре было проведено 4 аукциона ОФЗ-ПД и 1 ОФЗ-ИН). Для сравнения, в 1 кв. он составлял около 30 млрд руб.

Повышению спроса на классические выпуски способствовало снижение доходностей вдоль кривой ОФЗ (в ноябре на 0,7-1,2 п.п., сильнее на коротком отрезке, см. график). Сейчас вся кривая ОФЗ находится ниже 12,5%, что может противоречить текущему уровню ключевой ставки в 15% и сигналу ЦБ о дальнейшем ее удержании как минимум на этом уровне. Так, по нашим оценкам из кривой ROISFIX, смягчение монетарной политики, вероятно, начнется не раньше, чем через 6 месяцев, что больше соответствует риторике ЦБ.

( Читать дальше )

В ноябре Минфин пока не предлагает рынку флоатеры, которые активно размещались ранее.«Райффайзенбанк»

Повышению спроса на классические выпуски способствовало снижение доходностей вдоль кривой ОФЗ (в ноябре на 0,7-1,2 п.п., сильнее на коротком отрезке, см. график). Сейчас вся кривая ОФЗ находится ниже 12,5%, что может противоречить текущему уровню ключевой ставки в 15% и сигналу ЦБ о дальнейшем ее удержании как минимум на этом уровне. Так, по нашим оценкам из кривой ROISFIX, смягчение монетарной политики, вероятно, начнется не раньше, чем через 6 месяцев, что больше соответствует риторике ЦБ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Длинные ОФЗ приостановили рост – инвесторы ждут результатов аукциона Минфина - Промсвязьбанк

- 22 ноября 2023, 10:47

- |

Во вторник котировки классических ОФЗ изменились разнонаправленно – доходность коротких бумаг до 3 лет продолжила снижение на укреплении рубля; доходности среднесрочных и длинных ОФЗ, напротив, выросли на 2-4 б.п. после объявления Минфином аукциона по размещению 15-летних облигаций с фиксированным купоном.

Отметим, что с января-февраля потребности Минфина в госзаимствованиях увеличатся, что будет являться сдерживающим фактором для снижения доходностей длинных госбумаг. Впрочем, сегодня ожидаем сохранения спроса на госбумаги на аукционе, который последние 3 недели превышал 100 млрд руб. по ОФЗ-ПД.

«Промсвязьбанк»

Также до 30% портфеля можно аллоцировать на корпоративные бумаги с фиксированным купоном сроком до 3 лет – на этой неделе ждем объявления ориентира по купону и размещения выпуска Газпромбанка (AA+/АА+).

Отметим, что с января-февраля потребности Минфина в госзаимствованиях увеличатся, что будет являться сдерживающим фактором для снижения доходностей длинных госбумаг. Впрочем, сегодня ожидаем сохранения спроса на госбумаги на аукционе, который последние 3 недели превышал 100 млрд руб. по ОФЗ-ПД.

Флоатеры пока должны оставаться основой облигационных портфелей инвесторов – ожидаем сохранения ключевой ставки на высоком уровне в ближайшие 6 месяцев. Сегодня рекомендуем обратить внимание на размещение выпуска ВЭБ.РФ (ААА/–) с плавающим купоном RUONIA + 160 б.п.Грицкевич Дмитрий

«Промсвязьбанк»

Также до 30% портфеля можно аллоцировать на корпоративные бумаги с фиксированным купоном сроком до 3 лет – на этой неделе ждем объявления ориентира по купону и размещения выпуска Газпромбанка (AA+/АА+).

Новости рынков |Укрепление рубля продолжит оказывать поддержку ОФЗ - Промсвязьбанк

- 21 ноября 2023, 11:26

- |

Неделя началась с укрепления рубля – приближение налогового периода поддержало национальную валюту, что благоприятно сказалось на котировках госбумаг: доходности среднесрочных и длинных ОФЗ снизились на 2-7 б.п. (11,78% годовых по 10-летним бумагам); доходности коротких ОФЗ опустились на 1-2 б.п.

Сегодня данный фактор продолжит оказывать поддержку долговому рынку. Отметим, что среди важных событий в среду будут итоги аукционов ОФЗ и традиционные данные по инфляции. Ожидаем, что позитивная динамика рубля обеспечит сохранение хорошего спроса на классические ОФЗ. Однако по инфляции пока ситуация остается непростой – интрига по решению ЦБ на декабрьском заседании сохраняется.

Спрос наблюдается на корпоративные бумаги и на первичном рынке – вчера Ростелеком (АА+/–) закрыл книгу заявок на облигации сроком 2,25 года с купоном 13,25%. Однако премия к ОФЗ на уровне 177 б.п. все еще почти вдвое выше исторических значений по компании. Завтра рекомендуем обратить внимание на выпуск Металлоинвест (ААА/–) с ориентиром плавающего купона КС + 130 б.п.

( Читать дальше )

Сегодня данный фактор продолжит оказывать поддержку долговому рынку. Отметим, что среди важных событий в среду будут итоги аукционов ОФЗ и традиционные данные по инфляции. Ожидаем, что позитивная динамика рубля обеспечит сохранение хорошего спроса на классические ОФЗ. Однако по инфляции пока ситуация остается непростой – интрига по решению ЦБ на декабрьском заседании сохраняется.

Спрос наблюдается на корпоративные бумаги и на первичном рынке – вчера Ростелеком (АА+/–) закрыл книгу заявок на облигации сроком 2,25 года с купоном 13,25%. Однако премия к ОФЗ на уровне 177 б.п. все еще почти вдвое выше исторических значений по компании. Завтра рекомендуем обратить внимание на выпуск Металлоинвест (ААА/–) с ориентиром плавающего купона КС + 130 б.п.

( Читать дальше )

Новости рынков |Доходности классических ОФЗ на текущей недели несколько снизятся - Промсвязьбанк

- 20 ноября 2023, 12:29

- |

По итогам недели доходности коротких и среднесрочных ОФЗ выросли на 13-17 б.п. (до 11,69% по 3-летним бумагам); доходности 10-летних ОФЗ остались без изменения (11,82% годовых). Отметим, что котировки госбумаг в течение недели демонстрировали достаточно высокую волатильность.

Укрепление рубля ниже отметки 90 руб./долл. было позитивно воспринято инвесторами; спрос на длинные ОФЗ-ПД на аукционе Минфина сохранился. Вместе с тем, выходящая статистика по инфляции заставляет сохранять осторожность – в соответствии с недельными данным годовой уровень инфляции может превысить прогноз ЦБ на конец года (7-7,5%), что может потребовать дополнительного повышения ставки в декабре.

В связи с этим рекомендуем осторожно относиться к удлинению дюрации портфелей, сохраняя долю флоатеров в портфеле более 50%. На этой неделе рекомендуем обратить внимание на выпуск Металлоинвест (ААА/–) с ориентиром плавающего купона КС + 130 б.п.

( Читать дальше )

Укрепление рубля ниже отметки 90 руб./долл. было позитивно воспринято инвесторами; спрос на длинные ОФЗ-ПД на аукционе Минфина сохранился. Вместе с тем, выходящая статистика по инфляции заставляет сохранять осторожность – в соответствии с недельными данным годовой уровень инфляции может превысить прогноз ЦБ на конец года (7-7,5%), что может потребовать дополнительного повышения ставки в декабре.

В связи с этим рекомендуем осторожно относиться к удлинению дюрации портфелей, сохраняя долю флоатеров в портфеле более 50%. На этой неделе рекомендуем обратить внимание на выпуск Металлоинвест (ААА/–) с ориентиром плавающего купона КС + 130 б.п.

Ожидаем, что доходности классических ОФЗ на текущей недели несколько снизятся (в пределе 10 б.п.) за счет поддержки со стороны рубля в рамках налогового периода. При этом инвесторы вновь будут внимательно следить за данными по инфляции, что может внести повышенную волатильность на долговом рынке.Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Необходимо с осторожностью относиться к длинным облигациям с фиксированным купоном - Промсвязьбанк

- 17 ноября 2023, 11:38

- |

Котировки ОФЗ в четверг продемонстрировали разнонаправленное движение – доходность коротких госбумаг выросла на 2 б.п. (11,77% по 3-летним бумагам), по среднесрочным и длинным – снизилась на 5 б.п. (11,89% — по 10-летним ОФЗ).

На рынке сохраняются ожидания по снижению ключевой ставки в середине следующего года, так как жесткая ДКП должна затормозить инфляцию. Однако пока инфляционный импульс все еще остается сильным – по недельным данным (на 14 ноября) уровень годовой инфляции уже превысил 7%, и к концу года ждем 7,6-7,7%, что снова выше прогноза ЦБ (7-7,5% на конец года). Инфляционные ожидания населения в ноябре также выросли — до 12,2% с 11,2% в октябре. Данная статистика указывает на рост вероятности дополнительного повышения ключевой ставки в декабре или более длительного ее удержания на текущем уровне.

( Читать дальше )

На рынке сохраняются ожидания по снижению ключевой ставки в середине следующего года, так как жесткая ДКП должна затормозить инфляцию. Однако пока инфляционный импульс все еще остается сильным – по недельным данным (на 14 ноября) уровень годовой инфляции уже превысил 7%, и к концу года ждем 7,6-7,7%, что снова выше прогноза ЦБ (7-7,5% на конец года). Инфляционные ожидания населения в ноябре также выросли — до 12,2% с 11,2% в октябре. Данная статистика указывает на рост вероятности дополнительного повышения ключевой ставки в декабре или более длительного ее удержания на текущем уровне.

Таким образом, по-прежнему рекомендуем с осторожностью относиться к длинным облигациям с фиксированным купоном (рассматриваем возможность покупки корпоративных бумаг не длиннее 3 лет), сохраняя долю флоатеров в портфеле более 50%.Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Флоатеры - есть еще порох в пороховницах - Финам

- 16 ноября 2023, 12:41

- |

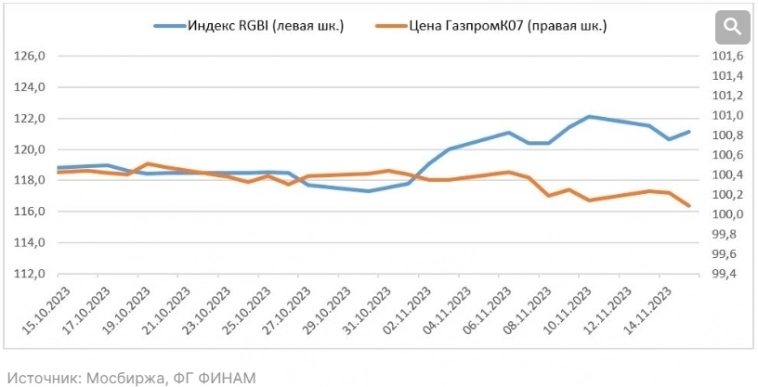

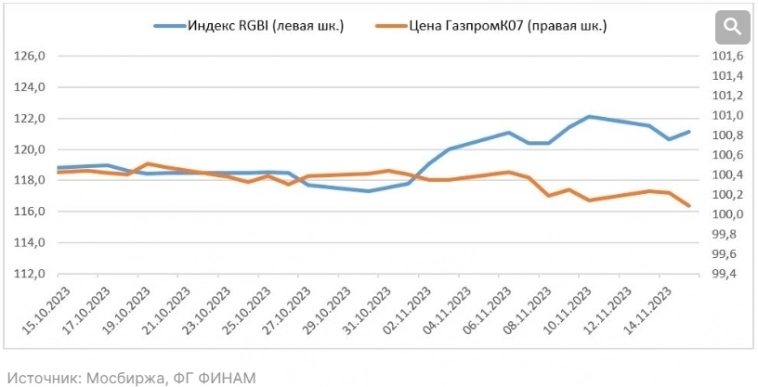

Одним из результатов произошедшего в начале ноября 2023 года ралли на рынке ОФЗ с фиксированными купонами стало охлаждение интереса к флоатерам. В целом, такое поведение рынка вполне логично: если верить в более быстрое снижение ключевой ставки, то нужно попытаться зафиксировать высокую доходность по «классическим» бумагам, перекладываясь в них в первую очередь из облигаций с переменными купонами. Противоположная ценовая динамика этих двух сегментов – с постоянным (индекс RGBI) и переменным купоном (флоатер ГазпромК07) – проиллюстрирована на графике ниже:

Индекс RGBI и флоатер ГазпромК07

( Читать дальше )

Индекс RGBI и флоатер ГазпромК07

( Читать дальше )

Новости рынков |Институциональные инвесторы начали удлинять дюрацию своих портфелей - Промсвязьбанк

- 16 ноября 2023, 10:34

- |

Уход пары USDRUB ниже отметки 90 руб. способствовали приливу оптимизма на рынок ОФЗ – кривая снизились на 3-5 б.п. (11,75% — 3-летние бумаги, 11,94% — 10-летние).

Спрос на 11-летний выпуск ОФЗ на аукционе Минфина также оказался достаточно сильным – 145 млрд руб., объем размещения – 63 млрд руб. В целом, на последних 3 аукционах по классическим бумагам спрос превышал 100 млрд руб., тогда как с начала лета в среднем не превышал 20 млрд руб. Таким образом институциональные инвесторы (основными покупателями длинных госбумаг на аукционах являются УК, НПФ, страховые компании) начали удлинять дюрацию своих портфелей под идею снижения ключевой ставки в 2024 году.

Спрос на ОФЗ-ИН остается слабым (26,5 млрд руб., размещено на 21 млрд руб.) при доходности 3,79% — вмененная инфляция (спрэд доходности ОФЗ-ПД и ОФЗ-ИН) остается вдвое выше таргета ЦБ (~8%), что в среднесрочной перспективе говорит в пользу покупки классических госбумаг.

( Читать дальше )

Спрос на 11-летний выпуск ОФЗ на аукционе Минфина также оказался достаточно сильным – 145 млрд руб., объем размещения – 63 млрд руб. В целом, на последних 3 аукционах по классическим бумагам спрос превышал 100 млрд руб., тогда как с начала лета в среднем не превышал 20 млрд руб. Таким образом институциональные инвесторы (основными покупателями длинных госбумаг на аукционах являются УК, НПФ, страховые компании) начали удлинять дюрацию своих портфелей под идею снижения ключевой ставки в 2024 году.

Спрос на ОФЗ-ИН остается слабым (26,5 млрд руб., размещено на 21 млрд руб.) при доходности 3,79% — вмененная инфляция (спрэд доходности ОФЗ-ПД и ОФЗ-ИН) остается вдвое выше таргета ЦБ (~8%), что в среднесрочной перспективе говорит в пользу покупки классических госбумаг.

Для частных инвесторов удлинение дюрации портфеля лучше реализовывать через покупку 3-летних корпоративных бумаг с фиксированным купоном. При этом сохранение в портфеле более 50% флоатеров позволит получать высокую доходность в ближайшие 4-6 месяцев.Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Сегодня снижение котировок ОФЗ может прекратиться - Промсвязьбанк

- 15 ноября 2023, 12:09

- |

Во вторник коррекционное снижение котировок ОФЗ после сильного роста на прошлой неделе продолжилось – кривая поднялась еще на 3-14 б.п. вверх (11,80% — 3-летние бумаги, 11,98% — 10-летние). Данные по ускорению недельной инфляции в конце прошлой недели несколько снизили оптимизм инвесторов относительно перехода к снижению ключевой ставки в середине следующего года.

Сегодня на позитивной динамике рубля снижение котировок ОФЗ, вероятно, прекратится. Кроме того, сегодня Минфин будет размещать 11-летний выпуск классических ОФЗ – ожидаем сохранения умеренного спроса на бумаги.

«Промсвязьбанк»

Сегодня на позитивной динамике рубля снижение котировок ОФЗ, вероятно, прекратится. Кроме того, сегодня Минфин будет размещать 11-летний выпуск классических ОФЗ – ожидаем сохранения умеренного спроса на бумаги.

На горизонте 4-6 месяцев мы рекомендуем сохранять превалирующую долю флоатеров в рублевом облигационном портфеле (более 50%). При этом постепенное увеличение доли бумаг с фиксированной ставкой под идею снижения ставки в следующем году целесообразно реализовывать через корпоративные бумаги срочностью ~3 года, что ограничит потенциальный процентный риск портфеля.Грицкевич Дмитрий

«Промсвязьбанк»

Новости рынков |Доходности ОФЗ растут после чрезмерного оптимизма инвесторов - Промсвязьбанк

- 14 ноября 2023, 11:14

- |

В понедельник доходности ОФЗ по всей длине кривой выросли на 13-17 б.п. (11,66% — 3-летние бумаги, 11,95% — 10-летние).

Ранее мы отмечали, что оптимизм инвесторов относительно перспектив смягчения денежно-кредитной политики выглядит чрезмерным, учитывая необходимость сохранения высоких ставок продолжительное время для достижения амбициозных целей ЦБ по инфляции.

«Промсвязьбанк»

Ранее мы отмечали, что оптимизм инвесторов относительно перспектив смягчения денежно-кредитной политики выглядит чрезмерным, учитывая необходимость сохранения высоких ставок продолжительное время для достижения амбициозных целей ЦБ по инфляции.

Краткосрочно динамика валютного курса способствует снижению инфляционных рисков. Однако потенциал укрепления рубля в ноябре ограничен, а декабрь традиционно выступает слабым месяцем для национальной валюты. В результате рекомендуем по-прежнему сохранять защитный профиль облигационного портфеля с превалирующей долей флоатеров и замещающих облигаций.Грицкевич Дмитрий

«Промсвязьбанк»

Новости рынков |Заметных движений на рынке ОФЗ может не произойти до декабрьского заседания ЦБ - Промсвязьбанк

- 13 ноября 2023, 11:59

- |

Рынок ОФЗ на прошлой неделе испытывал прилив оптимизма за счет снижения инфляционных ожиданий инвесторов благодаря жесткой политики ЦБ – кривая госбумаг опустилась на 23-40 б.п. вниз (доходность 3-летних бумаг достигла 11,54%, 10-летних – 11,8% годовых).

На наш взгляд, после переоценки инфляционных ожиданий рынок ОФЗ перейдет к боковому движению в ожидании новых триггеров. При стабилизации курса валютный фактор остается нейтральным для госбумаг, в результате чего заметных движений на рынке может не произойти до декабрьского заседания ЦБ.

Мы пока сохраняем осторожный взгляд на длинные и среднесрочные классические бумаги, учитывая продолжительное сохранение жесткой ДКП. При этом пока инфляционное давление на экономику сохраняется — недельная инфляция в России в период с 31 октября по 7 ноября 2023 года ускорилась до 0,42% с 0,14%.

( Читать дальше )

На наш взгляд, после переоценки инфляционных ожиданий рынок ОФЗ перейдет к боковому движению в ожидании новых триггеров. При стабилизации курса валютный фактор остается нейтральным для госбумаг, в результате чего заметных движений на рынке может не произойти до декабрьского заседания ЦБ.

Мы пока сохраняем осторожный взгляд на длинные и среднесрочные классические бумаги, учитывая продолжительное сохранение жесткой ДКП. При этом пока инфляционное давление на экономику сохраняется — недельная инфляция в России в период с 31 октября по 7 ноября 2023 года ускорилась до 0,42% с 0,14%.

На этой неделе рекомендуем обратить внимание на размещение флоатера МТС (-/ААА) с ориентиром купона RUONIA + 140 б.п. — облигации с плавающей ставкой по-прежнему сохраняют оптимальный баланс в терминах «риск/доходность». За счет комфортной дюрации (1,7 года) и высокой доходности (ориентир до 17,81%) интересно выглядит выпуск Интерлизинг (-/А-) с фиксированным купоном.Грицкевич Дмитрий

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс