SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Отсрочка Турцией платежей за газ не критична для Газпрома - Мир инвестиций

- 11 мая 2023, 14:25

- |

Турция договорилась с РФ об отсрочке платежей за газ на $600 млн до 2024 г., сообщает Reuters. На прошлой неделе министр энергетики Турции Фатих Донмез заявил, что Анкара и Москва согласовали сделку, которая позволяет Турции перенести некоторые платежи за энергоносители. Общая сумма не уточняется, однако источники Reuters сообщали, что речь может идти о $4 млрд.

Скромная отсрочка. По данным Reuters, в 2022 г. Турция потратила на импорт энергоносителей около $100 млрд. Как сообщает Argus, на долю РФ пришлось около 21 млрд куб. м газа из импортированных 53.5 млрд куб. м. По нашим оценкам, цена на российский газ составила порядка $650/куб. м (при условии, что поставки были на одну треть привязаны к ценам на хабе, а на две трети — к ценам на нефть) на общую сумму около $14 млрд.

Таким образом, отсрочка $600 млн, вероятно, эквивалентна 4% от общей суммы, уплаченной за импорт в прошлом году. Впрочем, мы считаем, что отсрочка платежей, скорее всего, касается только поставок, привязанным к ценам на хабе, причем выше определенного порога (например, $1 000/тыс. куб. м). Если же будут перенесены платежи по всей сумме (сообщается о $4 млрд), то, по нашим оценкам, на них может прийтись почти 30% от всей суммы, уплаченной Турцией за российский газ в 2022 г.

( Читать дальше )

Скромная отсрочка. По данным Reuters, в 2022 г. Турция потратила на импорт энергоносителей около $100 млрд. Как сообщает Argus, на долю РФ пришлось около 21 млрд куб. м газа из импортированных 53.5 млрд куб. м. По нашим оценкам, цена на российский газ составила порядка $650/куб. м (при условии, что поставки были на одну треть привязаны к ценам на хабе, а на две трети — к ценам на нефть) на общую сумму около $14 млрд.

Таким образом, отсрочка $600 млн, вероятно, эквивалентна 4% от общей суммы, уплаченной за импорт в прошлом году. Впрочем, мы считаем, что отсрочка платежей, скорее всего, касается только поставок, привязанным к ценам на хабе, причем выше определенного порога (например, $1 000/тыс. куб. м). Если же будут перенесены платежи по всей сумме (сообщается о $4 млрд), то, по нашим оценкам, на них может прийтись почти 30% от всей суммы, уплаченной Турцией за российский газ в 2022 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

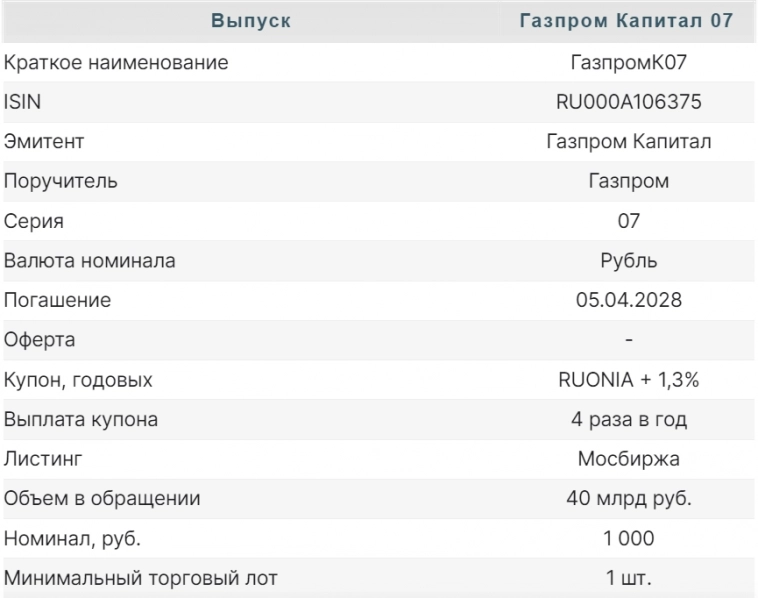

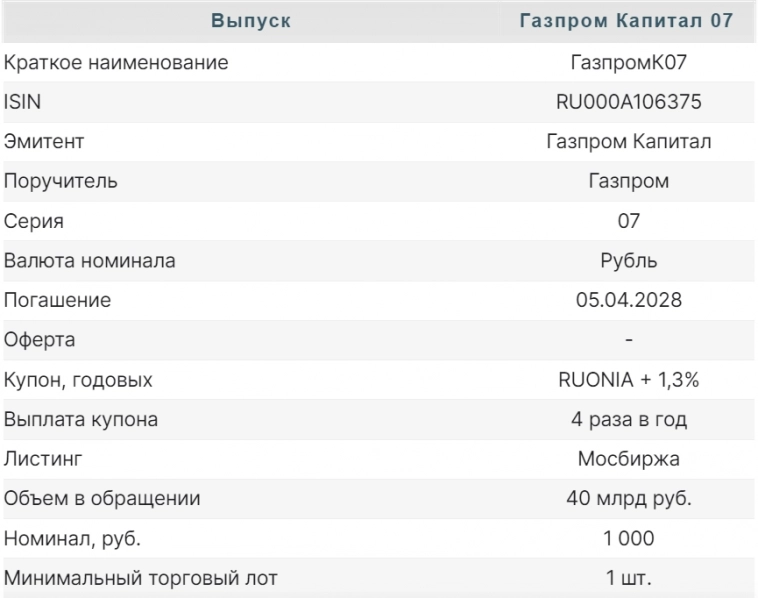

Новости рынков |Газпром Капитал серии 07: в полку флоатеров прибыло - Финам

- 10 мая 2023, 22:23

- |

Банк России пока не сигнализирует о планах по снижению ставки, поэтому актуальность облигаций с переменной ставкой купона сохраняется. Ликвидный флоатер от одной из крупнейших российских компаний предлагает премию в доходности к безрисковой кривой, а значит, более доходную, чем ОФЗ, защиту от роста процентных ставок.

( Читать дальше )

( Читать дальше )

Новости рынков |Новатэк может стать бенефициаром низкого спроса на СПГ - Солид

- 10 мая 2023, 13:34

- |

Опасения рынка по поводу быстрого восстановления спроса на газ в Китае и роста цен на СПГ для Европы пока не сбываются.

Цена спотового СПГ для поставок в Северо-Восточную Азию упала ниже $360 за 1 тыс. кубометров, что является самым низким показателем с июня 2021 года. Спрос на СПГ в межсезонье со стороны ключевых потребителей на азиатском континенте пока остается слабым. Это позволяет странам ЕС забирать грузы и спокойно заполнять газовые хранилища, готовясь к предстоящей зиме.

Рынок газа пока развивается в рамках классических циклов. После аномального роста цен в 2021 и 2022 году наступило насыщение. Отчасти, оно вызвано замедлением экономик азиатских стран, однако основная причина – сокращение потребления газа в ЕС. В результате рынок сейчас сбалансирован. Для российских компаний текущие цены на СПГ негативны в первую очередь для Газпрома, т.к. в последние годы в ЕС был уход от долгосрочных контрактов в пользу покупок на спотовом рынке, при этом Газпром значительно сократил объемы поставок в ЕС.

( Читать дальше )

Цена спотового СПГ для поставок в Северо-Восточную Азию упала ниже $360 за 1 тыс. кубометров, что является самым низким показателем с июня 2021 года. Спрос на СПГ в межсезонье со стороны ключевых потребителей на азиатском континенте пока остается слабым. Это позволяет странам ЕС забирать грузы и спокойно заполнять газовые хранилища, готовясь к предстоящей зиме.

Рынок газа пока развивается в рамках классических циклов. После аномального роста цен в 2021 и 2022 году наступило насыщение. Отчасти, оно вызвано замедлением экономик азиатских стран, однако основная причина – сокращение потребления газа в ЕС. В результате рынок сейчас сбалансирован. Для российских компаний текущие цены на СПГ негативны в первую очередь для Газпрома, т.к. в последние годы в ЕС был уход от долгосрочных контрактов в пользу покупок на спотовом рынке, при этом Газпром значительно сократил объемы поставок в ЕС.

( Читать дальше )

Новости рынков |Заявление ENI о разбирательстве с Газпромом нейтрально для компании - Мир инвестиций

- 10 мая 2023, 12:31

- |

ENI подтверждает арбитражное разбирательство в отношении Газпрома, сообщает Bloomberg, ссылаясь на документ, подготовленный ENI для годового общего собрания акционеров, которое состоится сегодня (10 мая).

Ожидаемо, но все же негативно — мы насчитали семь исков. В марте сообщалось, что Газпрому предстоят судебные разбирательства как минимум с семью европейскими клиентами, включая украинский Нафтогаз, финскую Gasum Oy, немецкую RWE, польскую PGNiG, итальянскую ENI, французскую Engie и немецкую Uniper. Вероятно, самый крупный иск подал Uniper: ранее в этом году компания подала иск в отношении Газпрома на EUR 11. 6 млрд, в то время как суммы по другим искам не сообщаются.

( Читать дальше )

Ожидаемо, но все же негативно — мы насчитали семь исков. В марте сообщалось, что Газпрому предстоят судебные разбирательства как минимум с семью европейскими клиентами, включая украинский Нафтогаз, финскую Gasum Oy, немецкую RWE, польскую PGNiG, итальянскую ENI, французскую Engie и немецкую Uniper. Вероятно, самый крупный иск подал Uniper: ранее в этом году компания подала иск в отношении Газпрома на EUR 11. 6 млрд, в то время как суммы по другим искам не сообщаются.

В настоящее время мы предполагаем, что Газпром в конечном итоге удовлетворит этот и другие иски, связанные с падением поставок после начала кризиса в Украине, но до диверсии на Северном потоке, на сумму EUR 15 млрд. Подтверждение ENI того факта, что сокращение поставок со стороны Газпром экспорта является предметом «конфиденциального арбитражного разбирательства», не меняет нашего понимания ситуации, поэтому мы оцениваем эту новость как нейтральную.Смит Рональд

( Читать дальше )

Новости рынков |Возможное ограничение импорта нефти в Германию по трубопроводу Дружба не повлияет на объемы российского экспорта - Синара

- 10 мая 2023, 12:19

- |

Как сообщает EUobserver, в ходе подготовки 11-го пакета санкций ЕС польские власти настаивают на том, чтобы Германия отказалась от импорта российской нефти через трубопровод «Дружба», в то время как поставки по его южной ветке в Венгрию, Чехию и Словакию могут продолжаться.

В 11-м пакете санкций Евросоюз планирует сосредоточиться на закрытии для России путей обхода уже принятых ограничений, таким образом, ЕС может создать некоторые дополнительные препятствия для экспорта российской нефти. Как сообщает Bloomberg, страны ЕС обсуждают ввод санкций в отношении стран, которые помогают России обойти ограничения.

( Читать дальше )

В 11-м пакете санкций Евросоюз планирует сосредоточиться на закрытии для России путей обхода уже принятых ограничений, таким образом, ЕС может создать некоторые дополнительные препятствия для экспорта российской нефти. Как сообщает Bloomberg, страны ЕС обсуждают ввод санкций в отношении стран, которые помогают России обойти ограничения.

Возможное ограничение властями ЕС импорта нефти в Германию по трубопроводу «Дружба» не повлияет на объемы российского экспорта, поскольку ФРГ уже добровольно отказалась закупать нефть из РФ с начала 2023 г. и сейчас получает по трубопроводу небольшие объемы нефти из Казахстана (в апреле — 50 тыс. т). Таким образом, ввод ограничения мы расцениваем как нейтральное событие для российских нефтяных компаний. Совокупные поставки из России по трубопроводу «Дружба» в январе – апреле 2023 г. упали на 65% г/г до 4,7 млн т, но снижение было компенсировано ростом экспорта по морю.Бахтин Кирилл

( Читать дальше )

Новости рынков |Сбер может остаться локомотивом российского рынка в ближайшие месяцы - Арикапитал

- 05 мая 2023, 19:10

- |

Хотя достоверной статистики, что май — опасный рынок для рынков нет, с учётом известной трейдерской поговорки «Продавай в мае и уходи», начало месяца оказалось провальным для российского фондового рынка.

Сказались рост геополитических рисков из-за конфликта на Украине и укрепление рубля. Так как в российских индексах доминируют акции экспортёров, сильный рубль приводит к рецессии прибылей и относительно низким дивидендам. И хотя рекордные дивиденды “Сбера” внесли немалую долю позитива в настроения на российском рынке, “Газпром” при объявлении дивидендов во второй половине мая за второе полугодие может разочаровать, вторая половина года для газовой компании была в целом не очень удачной.

( Читать дальше )

Сказались рост геополитических рисков из-за конфликта на Украине и укрепление рубля. Так как в российских индексах доминируют акции экспортёров, сильный рубль приводит к рецессии прибылей и относительно низким дивидендам. И хотя рекордные дивиденды “Сбера” внесли немалую долю позитива в настроения на российском рынке, “Газпром” при объявлении дивидендов во второй половине мая за второе полугодие может разочаровать, вторая половина года для газовой компании была в целом не очень удачной.

Все это впрочем не меняет расклада, что целый ряд акций остаётся привлекательным. Среди “голубых фишек” это “Сбер”, бумага остаётся дешёвой по показателю P/E в районе трёх. “Сбер” может остаться локомотивом российского рынка в ближайшие месяцы, тем более что бизнес банка демонстрирует прекрасную месячную динамику.Суверов Сергей

( Читать дальше )

Новости рынков |Пять инвестиционных идей на май - Промсвязьбанк

- 26 апреля 2023, 19:52

- |

“ЛУКОЙЛ” (5350 руб., +14%). Компания объявила неплохие финальные дивиденды за 2022 год – 468 руб./акцию. До отсечки 1 июня акции могут еще подрасти.

“Газпром” (200 руб., +11%). Годовое собрание акционеров намечено на 30 июня. До этого должно пройти заседание совета директоров (полагаем, что 25 мая), где будут даны рекомендации по дивидендам за 2022 год. Наш прогноз – 20 руб./акцию. Под эту дату ждем роста бумаг.

“АЛРОСА” (78 руб., +15%). Бумаги сильно отстали от рынка, поэтому вскоре надеемся увидеть догоняющий рост. Ожидаем также, что компания вернется к публикации финотчетности и, вероятно, может выплатить дивиденды за 2022 год.

“Магнит” (6554 руб., +37%). Компания показала сильные результаты в 2022 году. Имеет высокий уровень ликвидности, который может быть направлен на выплату дивидендов.

“Газпром” (200 руб., +11%). Годовое собрание акционеров намечено на 30 июня. До этого должно пройти заседание совета директоров (полагаем, что 25 мая), где будут даны рекомендации по дивидендам за 2022 год. Наш прогноз – 20 руб./акцию. Под эту дату ждем роста бумаг.

“АЛРОСА” (78 руб., +15%). Бумаги сильно отстали от рынка, поэтому вскоре надеемся увидеть догоняющий рост. Ожидаем также, что компания вернется к публикации финотчетности и, вероятно, может выплатить дивиденды за 2022 год.

“Магнит” (6554 руб., +37%). Компания показала сильные результаты в 2022 году. Имеет высокий уровень ликвидности, который может быть направлен на выплату дивидендов.

“Самолет” (3300 руб., +22%). У компании амбициозные планы на этот год: планирует в 1,8х раза увеличить продажи первичной недвижимости и практически удвоить EBITDA. Самолет активно развивается в регионах и стабильно выплачивает дивиденды.Промсвязьбанк

Новости рынков |Торговая идея: Новатэк vs Газпром - Синара

- 25 апреля 2023, 15:24

- |

Новая торговая идея «Лонг НОВАТЭК — шорт Газпром» строится на сравнении фундаментальных характеристик эмитентов, а именно: генерации свободного денежного потока, перспектив наращивания экспорта и дивидендной доходности на ближайшие 12 месяцев.

В рамках нашего базового сценария на 2023 г. (нефть Brent — $95 за баррель, газ на TTF — $1053/тыс. м3) свободный денежный поток Газпрома окажется в области отрицательных значений, в то время как аналогичный показатель НОВАТЭКа превысит 250 млрд руб.

Мордовцев Василий

ИБ «Синара»

На горизонте в год мы прогнозируем более высокую дивидендную доходность по акциям НОВАТЭКа (9%), в то время как доходность бумаг Газпрома составит 3%, если компания направит на выплату 50% скорректированной чистой прибыли за 2П22.

( Читать дальше )

В рамках нашего базового сценария на 2023 г. (нефть Brent — $95 за баррель, газ на TTF — $1053/тыс. м3) свободный денежный поток Газпрома окажется в области отрицательных значений, в то время как аналогичный показатель НОВАТЭКа превысит 250 млрд руб.

Мы полагаем, что НОВАТЭК, несмотря на санкции ЕС в отношении оборудования для СПГ, запустит две первые очереди «Арктик СПГ 2» в этом и следующем году, а значит, уже в 2024 г. можно рассчитывать на рост продаж СПГ. При этом сколько-нибудь существенного роста поставок Газпрома до ввода в строй трубопровода «Сила Сибири-2» ожидать в текущих условиях не приходится.Бахтин Кирилл

Мордовцев Василий

ИБ «Синара»

На горизонте в год мы прогнозируем более высокую дивидендную доходность по акциям НОВАТЭКа (9%), в то время как доходность бумаг Газпрома составит 3%, если компания направит на выплату 50% скорректированной чистой прибыли за 2П22.

( Читать дальше )

Новости рынков |Из-за увеличенного НДПИ свободный денежный поток Газпрома в 2023 году может быть отрицательным - Синара

- 21 апреля 2023, 16:29

- |

Актуализация оценки. Мы понижаем рейтинг Газпрома до «Продавать» и НОВАТЭКа до «Держать», с учетом текущего потенциала роста до наших фундаментальных целевых цен на горизонте 12 месяцев. Поводом для пересмотра рейтинга по бумагам Газпрома может стать публикация хороших финансовых показателей за 2022 г. и объявление высоких дивидендов за 2П22; за последний месяц акции выросли в цене на 5%. Новая целевая цена по бумагам НОВАТЭКа отражает рост объемов перепродажи СПГ, запуск 2-й очереди «Арктик СПГ 2» и позитивное влияние сделки по «Сахалину-2». Дальнейшие катализаторы роста — ОИР по «Обскому СПГ», запуск «Арктик СПГ 2». В обзоре представлен анализ чувствительности дивидендов в 2023 г.

Катализаторы: дивиденды; новые контракты, проекты; либерализация цен.

( Читать дальше )

Катализаторы: дивиденды; новые контракты, проекты; либерализация цен.

( Читать дальше )

Новости рынков |Потенциальная либерализация цен на газ могла бы оказаться благоприятной для всех участников рынка - Синара

- 20 апреля 2023, 10:15

- |

Как сообщает газета «Коммерсантъ», «Газпром» предложил правительству постепенно перейти на свободное ценообразование на внутреннем рынке газа для промышленных потребителей. По мнению компании, газовой промышленности необходимо отойти от экспортно ориентированной модели и уделять больше внимания внутреннему рынку. Среди первых мер «Газпром» предлагает запустить пилотные проекты в отдельных регионах, ввести сезонную дифференциацию регулируемых оптовых цен и реализовать систему коммерческой балансировки.

Мы не думаем, что в реальности на рынке газа могут быть проведены радикальные реформы; либерализация цен, скорее всего, будет осуществляться постепенно. Правила функционирования газового рынка не менялись много лет. Независимые производители газа по сути могут продавать все коммерчески выгодные объемы с дисконтом к тарифам «Газпрома». Биржевые торги газом в РФ не показывают увеличения оборотов, а напротив, в последние годы стагнируют.

Потенциальная либерализация цен могла бы оказаться благоприятной для всех участников рынка, но, обладая бóльшими запасами, «Газпром» может даже нарастить свою долю за счет независимых производителей.

( Читать дальше )

Мы не думаем, что в реальности на рынке газа могут быть проведены радикальные реформы; либерализация цен, скорее всего, будет осуществляться постепенно. Правила функционирования газового рынка не менялись много лет. Независимые производители газа по сути могут продавать все коммерчески выгодные объемы с дисконтом к тарифам «Газпрома». Биржевые торги газом в РФ не показывают увеличения оборотов, а напротив, в последние годы стагнируют.

Потенциальная либерализация цен могла бы оказаться благоприятной для всех участников рынка, но, обладая бóльшими запасами, «Газпром» может даже нарастить свою долю за счет независимых производителей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс